「アイフルでお金を借りたいけど審査通るかな?」と、不安になる人も多いでしょう。審査に通ることができなければ、いつまでたってもお金を借入れることができません。その不安を払拭するには、アイフルの審査基準を理解する必要があります。

本記事では、消費者金融のアイフルで審査に通過できない原因を解説しながら、審査を通過するための対策について紹介していきます。

この記事を読むことで、アイフルの審査に通るためのポイントを学べるでしょう。ぜひ最後まで記事を読んでから、アイフルの融資審査に申込みしてください。

\ 申し込み時に原則在籍確認なし/

【最短即日】おすすめのキャッシングサービス

アイフルの審査は厳しいのか

まずは、アイフルの審査自体が厳しいのか見ていきましょう。結論から言うと、アイフルの審査の厳しさは他社と比べてほぼ違いがありません。

各社の新規契約率をまとめた以下の表をご確認ください。

| 2020/4 | 2020/5 | 2020/6 | 2020/7 | |

|---|---|---|---|---|

| アイフル | 38.7% | 40.1% | 41.1% | 40.0% |

| アコム | 42.7% | 43.6% | 40.0% | 37.0% |

| プロミス | 41.1% | 40.8% | 40.3% | 38.6% |

各社の契約率は、40%程度です。アイフルの審査が他社と比較しても特別厳しくないことを理解した上で、アイフルの審査に通過できない原因を見ていきましょう。

アイフルの審査を通過できない原因は?

この章では、アイフルの審査を通過できない原因について紹介します。

アイフルは、お金を貸すためにあなたが返済能力がある人物かどうかを見極める審査をします。信用を損なう金融事故を過去にしている場合、複数の会社から融資を受けて場合は審査を通過できない可能性が高くなります。

よくある審査を通過できない原因は以下の4つです。

定職に就いていない

審査を通過できない原因の1つ目は、定職がないことです。アイフルの貸付対象者には「定期的な収入と返済能力を有する方」と記載されており、アイフルは貸付対象者の金銭的な安定性を重視しています。

定職につかず毎月安定した収入がない人は返済が滞る可能性が高いと判断され、審査通過が厳しくなります。

定職についていれば、正社員か派遣社員かは関係ありません。派遣社員で在籍確認が不安な方は、こちらの記事も読んでください。

2社以上からの借入がある

審査を通過できない原因の2つ目は、消費者金融やクレジットカード会社などの2社以上からの借入です。

他社からの借入を重要視する理由は、以下の2つです。

他社からの借入を重要視する理由

- 貸し倒れの可能性があるため

- 総量規制にひっかかる可能性があるため

貸し倒れの可能性がありと判断された

消費者金融やクレジットカード会社などの複数の業者からお金を借りていると、返済が困難になる可能性が高くなります。なぜなら、貸金業者の返済利率が高く、利用者の返済能力を超えて返済している可能性が高いためです。

複数の貸金業者から融資を受けている利用者に、アイフルがお金を貸した場合、利用者から返済がない可能性が出てきます。貸し出したお金が返ってこなければ、アイフルは損をしてしまいまうため、アイフルは貸し倒れのリスクを懸念しています。

総量規制にひっかかる可能性があると判断された

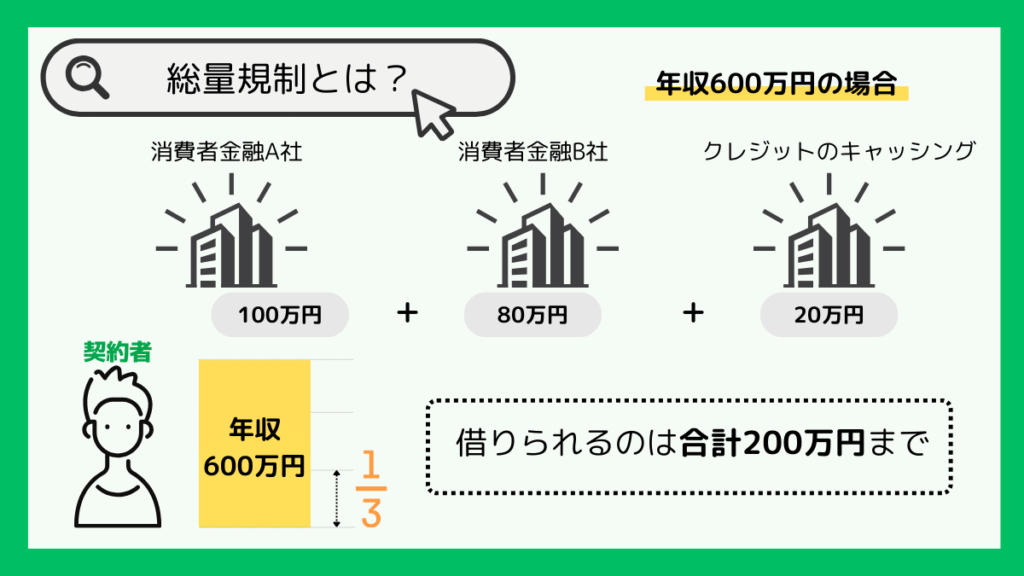

消費者金融では、「返済能力を超える貸付」は法律で禁止されています。年収の3分の1を超える場合、返済能力を超えると判断されます。

例えば、年収300万円の場合は100万円までしか借入できません。すでに他社から80万円を借りている人は、40万円借りようとしても20万円オーバーするので借りることはできません。

他社から借入をしていて、審査が不安な方は、アイフルの「1秒診断」で融資可能かを確認できます。一度確認してみることをおすすめします。

虚偽の記載をした

審査を通過できない原因の3つ目は、虚偽の記載です。審査前に申告する個人情報の虚偽は必ずばれます。理由は、個人情報と合わせて借入履歴や返済状況などが個人信用情報機関にて全て管理されているためです。

アイフルの場合は、「JICC(日本情報信用機構)」に加盟しており、そこから信用情報を共有します。そのため、正確な個人情報を申告するようにしましょう。

金融事故を起こしたことがある

審査を通過できない原因の4つ目は、過去に金融事故を起こしていることです。金融事故とは、ローンの支払いなどの「長期延滞」「自己破産」「任意整理」などを指します。金融事故を起こしている場合は、信用情報に傷がついており、審査通過が厳しくなります。

長期延滞と任意整理、個人再生は5年間、自己破産は10年間情報が保存されているので、この期間は借入が難しいです。アイフルで審査を通過するためには、完済から5年または10年は待つようにしましょう。

\ 申し込み時に原則在籍確認なし/

アイフルの審査通過の可能性をあげる2つの方法

ここからは、アイフルの審査を通過する可能性をあげるための方法を紹介していきます。審査通過の可能性をあげる方法は以下の3つがあります。

審査通過の可能性をあげる方法

利用限度額は低めに設定する

利用限度額が高い場合は、あなたの返済能力を証明する必要があり審査も厳しくなります。初回の申込みは、審査を通過しやすくするために、利用限度額は必要最低限の金額に設定しましょう。

アイフルに収入証明書を提出する

アイフルの審査を通過しやすくするためには、収入証明書を提出しましょう。収入証明書とは、源泉徴収票や給与明細のことを指します。

収入証明書の提出は、必ずしも必要ではありません。しかし、収入証明書を提出することによって、申告した年収の証明になります。結果として、返済能力があるとアイフル側に認められる可能性があります。

アイフルで申込みをする際には、収入証明書をなるべく提出するようにしましょう。

在籍確認を自分で完結させる

在籍確認は勤務先の他の人が対応しても完了することができます。しかし、在籍確認の電話は「アイフルです」とは言わずに個人名でかかってくるのです。対応した会社の同僚が不審に思い「個人情報は伝えかねます」などと言ってしまうと在籍確認が完了しない恐れがあります。

そのため、自分で在籍確認を完了できるように、在籍確認の時間を事前に指定するなどの対策を講じておきましょう。

\ 申し込み時に原則在籍確認なし/

まとめ:アイフルの審査基準4つに注意して借入をしよう

アイフルは以下の4つのことを審査しています。

アイフルの審査ポイント

- 借入を返せるだけの収入はあるか?

- 過去に返せなかったことはあるか?

- 借りすぎていないか?

- 嘘はついていないか?

4点の審査基準に注意して、しっかりとした計画と自分の環境を整えてから借入を申込めば、アイフルの借入審査は厳しくないと言えるでしょう。審査基準を参考にしながら、アイフルで申込みを行ってください。

\ 申し込み時に原則在籍確認なし/