※ この記事は10分で読めます。

- 「年収700万円超えても、月末には口座残高が少なくなっている。」

- 「そんな贅沢はしていないはずなのに、中々お金が貯まらない。」

そんなふうに思ったことはありませんか?

一般的に年収が上がるに応じて負担する費用も多くなるため、今後昇給だけで経済的な自由を獲得することは簡単ではありません。

では富裕層の方たちはどのようにして自由な生活を送っているのでしょうか?

今回の記事では、年収700万円〜1000万円のあなたが自由にお金を使えないワケと、その解決策について紹介します。この記事を読むと自由にお金を使うための仕組みがわかり、効率的な解決策をお伝えします。

年収700万円超えでも生活が楽にならない3つの理由

年収700万円と聞くと、日本の平均年収440万円です。平均と比較すると年収700万円以上の方は既にかなりの高年収と言えます。ではそんな高年収なのになぜ生活がなかなか楽にならないのでしょうか?

その理由は次の3つです。

- 国の公的補助が不利になる

- 税金が高くなる

- パーキンソンの法則:収入の額に応じて支出の額は膨張する

それぞれの項目について順に解説します。

① 国の公的補助が不利になる

年収が上がると公的補助などの適用条件から外れてしまうため、国からの支援が受けられないなんてことや、本来もらえるはずだった金額から大幅に減額されてしまうこともあります。

例えば

- すまい給付金

- 児童手当

- 高等学校等就学支援金制度

など、その他にも子ども医療の助成制度や保育園に関する費用補助など、所得金額によって利用の制限や負担額に違いが出るケースもよくあります。

年収700万円〜年収1000万円付近をラインに公的な補助は不利になることが多くあります。

助成金や補助金制度は経済的に困窮している方への支援です。ご自身のみで負担が可能な方に関しては、支援の必要がないため、今後も年収が上がるに連れて助成金や補助金を受け取ることは難しくなっていくでしょう。

② 税金が高くなる

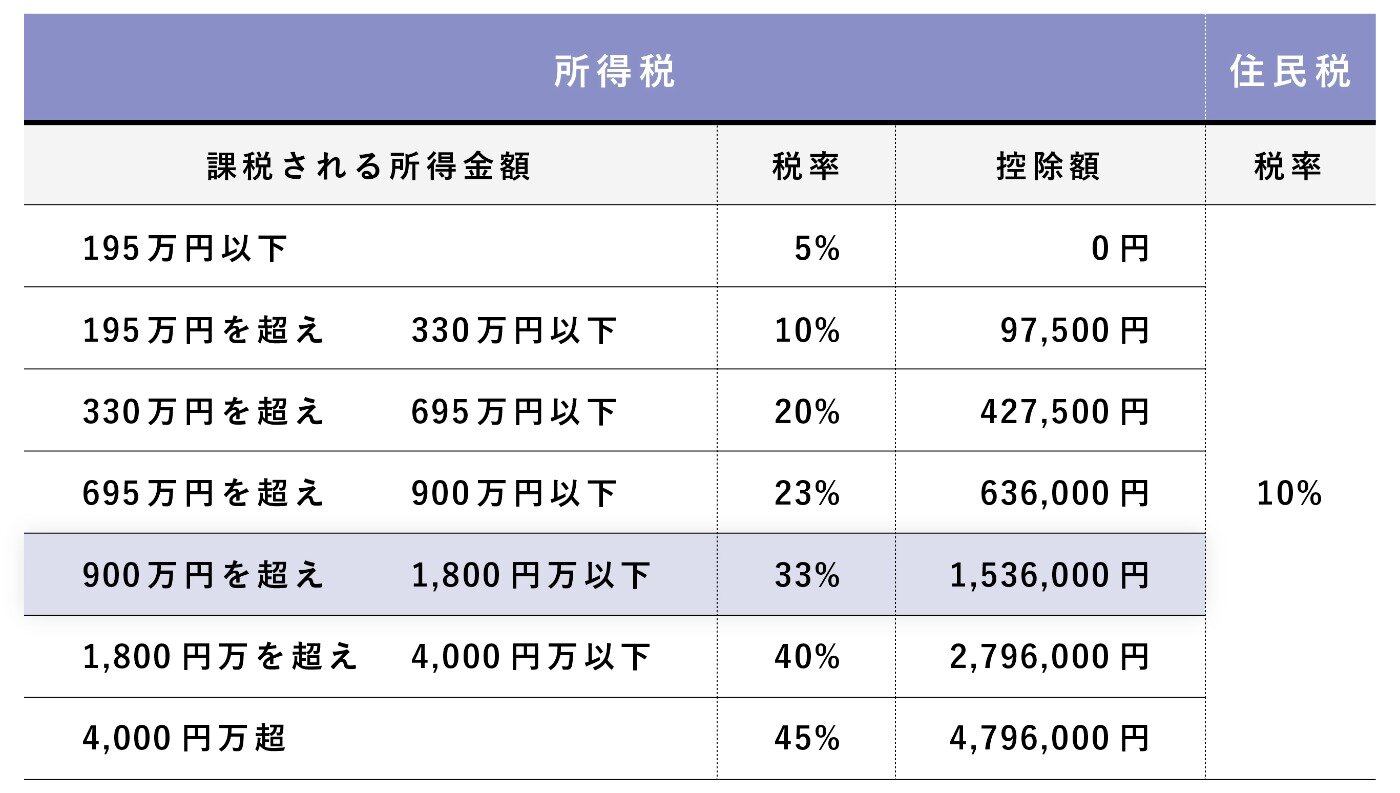

税金の仕組みはかなり複雑にできており、プロでなければ完璧に理解することは難しいです。また日本では累進課税制度を採用しているため、年収が上がるにしたがって、納める税金の額も高くなっていきます。 下のグラフは年収に応じた税率を表したものです。

課税所得が1000万円を超えると税率は30%となります。年収が上がるに従って実際の手取り額の割合が少なくなることがわかります。

例えば、年収500万円で所得税率20%のサラリーマンの場合、給料が10万円増えた場合、普通、手取り給料は7万円程度、増えていると思います。

ただ、年収が上がり所得税率が33%、住民税10%、合わせて43%の税率だった場合、同じように年収が10万円増えたとしても手取り給料は5〜6万円しか増えていません。

さらには控除額も年収に応じて鈍化していくので、実際の手取り額は年収増加ほど増えていません。

年収400万円→年収700万円と年収700万円→年収1000万円だと同じように「300万円増えた」と感じしまい生活レベルが上がりがちですが、実際に後者の時では前者の時ほど手取り額は変わっていないので生活が苦しくなるかもしれません。

③ パーキンソンの法則:収入の額に応じて支出の額は膨張する

パーキンソンの法則

「支出の額は、収入の額に達するまで膨張する」

あなたもこれまでに一度は

- 「今より10万円以上も月収が少なかったのに昔はどうやって生活したんだろう」

- 「新卒の時と比べると、月収は明らかに増えているのに気がつくといつも月末ピンチ」

- 「家賃は今より少しだけ高くなってもいいから、もっと良い環境に住みたい」

と思ったことありますよね。

収入が増えたとしても、その収入を全て使い切ってしまうまで「支出は増大する」ということがパーキンソンの法則の本質です。

これら3つの理由から今後、年収を上げたとしても「気がつくと月末にはピンチ」の生活が続きます。

ではどうすればいいのか?

私たちはこれまで多くの方のライフプランに携わってきました。

そんな私たちはたった2つのことを行うだけで今よりも自由にお金が使える楽な生活が送れると考えています。次の章では実際に取り組むべき2つの具体的な内容について解説します。

解決策に重要な2つのポイント

「資産運用」と「節税」の両方を行うのが、富裕層への鍵

今よりも自由にお金が使える楽な富裕層になるために必要なのは次の2つです。

- 資産運用

- 節税

資産運用と節税を行うことで、自由に使えるお金が増えるため、今よりも自由な生活が送れるでしょう。

日本の富裕層の多くの方が資産運用と節税を行っています。そのため、この2つを行わずに前述に述べたように年収をあげるだけで富裕層を目指すのは厳しいといえます。それぞれについて詳しく解説します。

最近ではiDeCoやNISAといった初心者に有利な制度が整っており、国が資産運用を推奨しています。

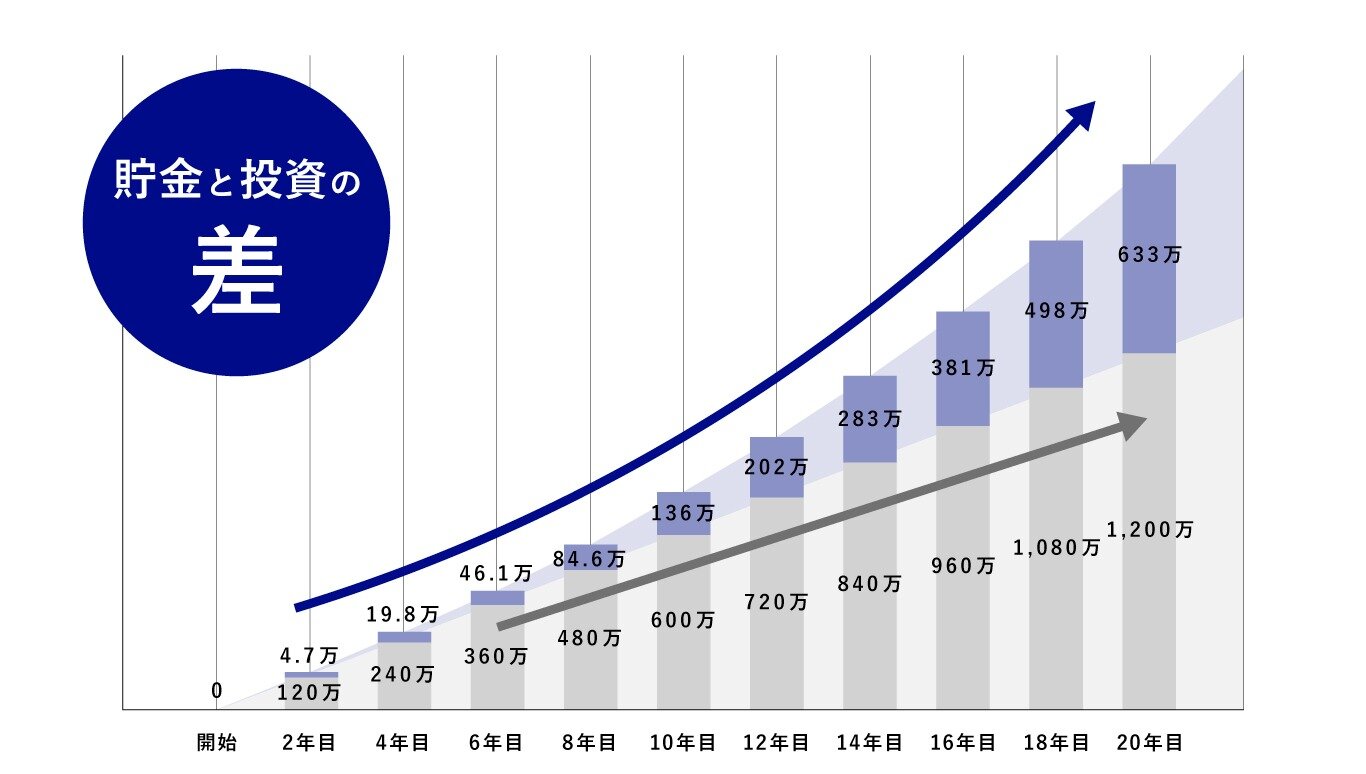

その理由としては、貯金と比較して効率的に資産を築くことができるからです。

例えば、月5万円を20年間積み立てた場合

貯蓄;5万円× 12ヶ月× 20年間 = 1,200万円

となります。

これに対して、同じ金額を年利4%の資産運用・投資で積み立てを行った場合、複利で得られる利益も再投資できるので最終的には1,834万円となります。

同じ金額、同じ期間積み立てを行ったとしても、実に634万円もお金を増やして、効率的に資産を築くことが可能です。

しかし「投資」と聞くと「損をしてしまうので?」「そんなうまくいくはずがない」と思われる方もいるかと思います。

リスクが比較的低い投資信託といった商品でも安定的に4%程度の利回りを得ることが可能です。

そのため、このような例は現実的に実現可能なケースと言えます。

お金が自由に使えない原因の一つである「税金」

先に述べたように年収が上がったとしても、税金も同時に上がるため、何も対策を行っていないと手取り収入はいつまで経っても一向に増えません。「少しでも今より税金が下がると嬉しい」という方は多いのではないでしょうか?

対策の方法によっては、年収が1000万円であったとしても税金を抑えて少ない金額で手取り収入を増やすことが可能です。

具体的な方法としては、所得の圧縮です。

日本の税制には損益通算という仕組みがあります。

損益通算とは…

所得の赤字と黒字を相殺することをいいます。

仮にこの先、年収が上がり会社から年間900万円の給与収入がある人が会社とは別に個人として事業を行っていた場合、個人事業で経費を300万円の赤字を出していたとします。

その場合損益通算によって年収を600万まで落とすことができます。それに伴い課税所得が下が、税率を33%から20%まで実に13%も下げると、1年間でおよそ177万円の節税に繋がるといえます。

ただ、会社員として働きながら個人事業を行うことは少し無理があると考えられる方も少なくないと思います。

実際に規約上副業を認めていない企業に勤められている方も多くいらっしゃいます。何しろ自由に生活するために新しい仕事を始めて時間を犠牲にすることは本末転倒です。

そんな方は時間をかけずに「資産運用」と「節税」を同時に行える不動産投資がおすすめです。

「資産形成」と「節税」を同時にできる不動産投資とは?

不動産投資とは不動産オーナーとして物件を所有し、月々の家賃収入を得たり、売却収益などを得て運用を行う金融商品です。

一昔前までは不動産投資は既に大きな資産を保有している富裕層のみが行える投資でした。しかし近年では単身者用のコンパクトタイプのマンションが増加したことなど、一般の会社員でもはじめられると巷では人気の高い投資となっています。

不動産投資には2つのメリットがあります。

- 株やFXと比べてリスクが低い資産形成

- 簡単にかつ正式に認められている節税効果

それぞれのメリットについて詳しく解説します。

メリット①:リスクの低い資産形成

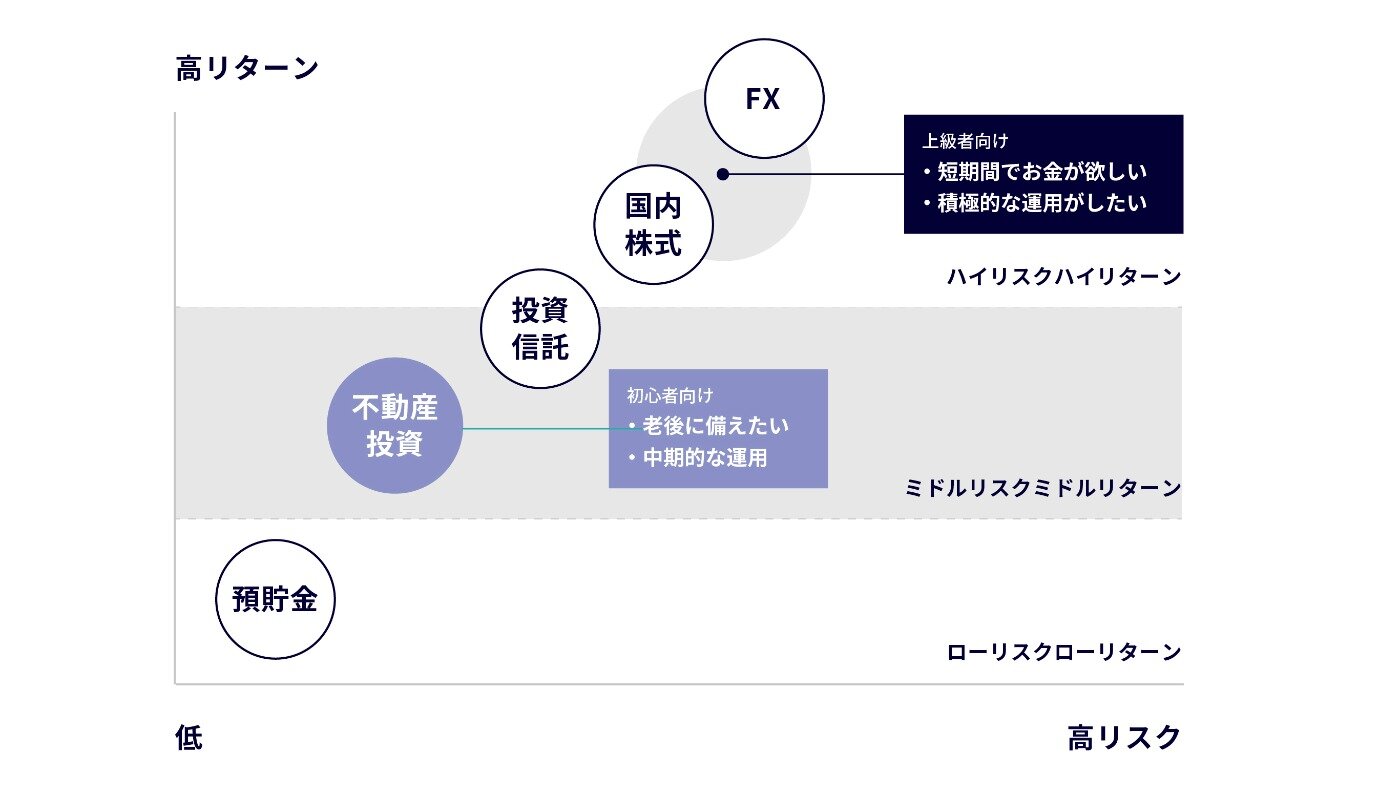

不動産投資での資産形成は株やFXのようなハイリスクハイリターンなものではなく金融商品においては極めて安定的なリスクの低い投資です。

不動産は資産三分割法のうちの1つとして考えられるような一般的な資産です。

資産三分割法とは

資産三分割法とは、保有する資産を現金、不動産、株式という性質の違う3つの資産に振り分けてバランスよく運用する投資法のことをいいます。

- 現金:流動性

- 現金はいつでも引き出して、使うことができるので最も流動性が高い資産といえます。

- 株式:収益性

- 株式はその企業の業績や日本全体の景気に左右されて価値が変動します。そのため大きく利益を得ることが可能なため、収益性の高い資産といえます。

- 不動産:安定性

- 不動産は入居者がいる限り家賃収入を得ることができます。また経済危機に不動産価格が大暴落することも考えにくいため安定的な投資の代表とされています。

メリット②:節税効果

不動産不動産投資の場合、株や投資信託と違い毎月家賃収入が発生するため、所得として計上することができます。

前述の通り、給与所得と不動産所得を合算して課税所得を算出します。給与所得が900万円で不動産所得が300万円の赤字の場合、課税所得が600万円となって所得税を少なくすることができます。

ここで

「所得が赤字なのであれば、所得税が減っても結果的に損をしているのでは?」

と疑問に感じる方も多いでしょう。

心配しなくても問題ありません。不動産投資の経費の中には「減価償却費」というものが含まれます。

減価償却費とは…

不動産の購入費用を一定の年数で分割して、毎年経費として計上することをさします。

つまり減価償却費で計上される経費は、実際の手出しがない会計上の経費になるので、実際には黒字のまま会計上は赤字にして節税を行うことが可能です。この方法は裏ワザや抜け道ではなく、国も認める公な方法なので法律的にも全く問題がありません。

さらに、家賃収入から所得が発生するにも関わらず、副業と違い手間や時間が掛からないので、本業で忙しい会社員にとっては最適な方法といえます。

さらにさらに、相続税などその他の税金に対しても対策が行えるので、節税効果は圧倒的です!

①初期投資は低くはじめれて、毎月の副収入にもなる?!

「まずは不動産を買うために頭金を用意しなくちゃいけない」と思われる方もいらっしゃると思います。

ご自身が居住される不動産を購入される場合、頭金として100万円程度が用意するというケースが一般的ですが、投資を目的とした不動産に関しては頭金は必要なく最小額で10万円〜程度から始めることが可能です。

ローン完済後は1件あたり月々〜9万円の家賃収入を副収入として毎月受け取ることができます。

②節税効果を更に運用に回せる?!

不動産投資の経費は具体的には次の通りです。

物件によって違いがあり、あくまでも一例となります。仮に課税所得900万円、所得税率が33%の方の場合、自己資金10万円から始められる1Rコンパクトタイプの投資不動産を保有することで年間75万円の会計上の赤字を作ることができるため、課税所得を825万円まで落とすことができます。

その場合、所得税率を23%まで落とすことが可能なため、およそ100万円程度の節税につながります。

さらにこのローンの繰り上げ返済に当てたり、再投資を行うことで、圧倒的な大きな資産を築くことが可能です。

③ 金融商品の中でも、特に会社員には有利な理由

リスクとリターンは常に表裏一体です。価格の乱高下が激しい株やFXのようなリスクの大きな商品はその分大きく利益を獲得できるかもしれません。反対に定期預金や銀行貯金のように利回りの極めて低い商品には、突然、価値が暴落するリスクも極めて低いです。そんな中で不動産投資とは両者のメリットを兼ね備えたミドルリスクミドルリターンだといえます。

メリット多い不動産投資ですが、それなら「条件良い物件は富裕層がすぐに購入してしまうのでは?」と疑問が生まれます。

実はそんなことはありません。驚くことに、仮に年収2000万円の方の場合でも自営業や会社経営者の場合、投資用不動産ローンを活用することができないケースが多いのです。

対して一般的な上場企業に所属する会社員の場合はほとんど問題なくローンをフル活用することが可能です。実際に不動産投資を始めている方の約6割が年収700万円〜の会社員・士業・公務員の方です。

月々、自由に使えるお金を増やしたいという方の中で、現在年収700万円以上の会社員の方は「資産形成」と「節税」を同時に解決できる不動産投資が選択肢として選ぶことができます。

さらに意外なメリットについて

不動産投資にはローン残額が0円になるような意外なメリットが他にもたくさんあります。もう少し不動産投資について知りたい方は無料で詳しい資料をプレゼントしています。

さらに今だけ!資料請求からセミナー参加でAmazonギフト券3万円分プレゼント中