今や日常生活に欠かせないものとなったクレジットカード。そんなクレジットカードのメリットやデメリットを知り、賢く使いこなしたいと考えているのではないでしょうか。

あるいは、クレジットカードに怖いイメージを持っており、クレジットカードのメリットを再確認したい人もいるかもしれません。

そこで本記事では、クレジットカードの基本をおさらいしたうえで、クレジットカードを持つメリット10選とデメリット5選を紹介します。クレジットカードのメリットを最大限に活かす使い方もわかりますので、ぜひお役立てください。

この記事でわかること

※なお、myinbest編集部の一押しクレジットカードは「JCB CARD W」。

39歳までの入会で年会費は永久無料・今なら10,000円のキャッシュバックキャンペーン中です。ナンバーレスなら最短5分で番号発行できる「JCB CARD W」は以下のボタンをタップして申し込めます。

最大21倍のポイントがもらえる

※即時発行の受付時間:9:00〜20:00

【厳選】おすすめのクレジットカード3選

- JCB CARD W|最短5分でカード番号発行!今なら1万円分キャッシュバック

- Tカード Prime|Vポイントが最大6,000ポイント貰える

- エポスカード|最短即日発行!今なら2,000ポイント貰える

クレジットカードとは?基本を理解しましょう

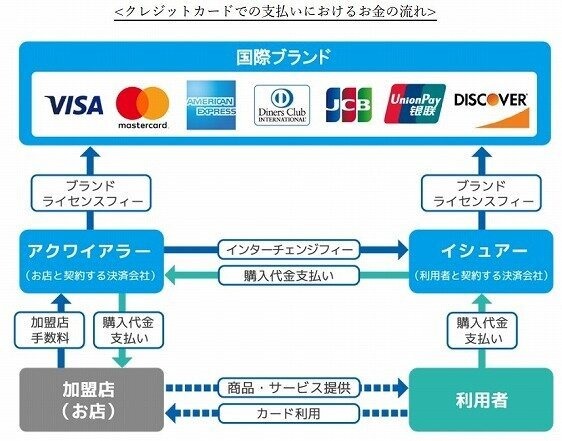

それでは、クレジットカードの基本をおさらいしていきます。クレジットカードの最大の特徴は後払いができることで、その仕組み(契約関係)は下図のとおりで、4者間の契約となります。

クレジットカードの利用者は、クレジットカードの発行会社(イシュアー)に申し込み、審査を経てクレジットカードの発行を受けます。

その後クレジットカードが使えるお店(加盟店)で利用し、後日、クレジットカード発行会社(イシュアー)に代金を支払うだけです。

アクワイアラーと一般の消費者の直接のやりとりはないため、なかなかイシュアーやアクワイアラーといった言葉は聞き慣れないかもしれません。

クレジットカードのメリット10選

それでは、クレジットカードのメリット10選をそれぞれ紹介していきます。

クレジットカードのメリット

①ポイント還元がお得

クレジットカードのメリットといえば、ポイント還元が受けられることです。高還元率といわれる還元率1%のクレジットカードであれば、実質的に買い物が1%割引されるイメージとなります。

例えば100円利用で1ポイント付与され、1ポイント1円相当で利用できる場合、100円の利用で1円が還元されるので還元率は1%です。仮に1,000円の買い物をすれば、10円分のポイントが還元されます。

毎月30万円の支出のすべてをクレジットカードで払ったとすると、月間で3,000円、年間にすると3.6万円還元されます。

以下のようなキャンペーンや優待などを利用すると、さらにお得にポイントを貯めることも可能です。

さらに高還元が目指せるキャンペーン

- ポイント特約店の利用でポイント還元率アップ

- ポイントキャンペーンを利用してポイント還元率アップ

- スマホ決済とポイントカードを併用してポイントを二重・三重取り

②現金を持ち歩く必要がない

クレジットカードがあると、現金を持ち歩く必要性が少なくなります。クレジットカードが使えるなら現金不要でお会計を済ませられるからです。

例えば、よく買い物に行くお店でクレジットカードが使えるなら、クレジットカードをスマートフォンの手帳カバーに入れてスマートフォンだけで買い物できます。

さらにスマートフォン決済が使える場合、事前にクレジットカードと紐付けておくことでクレジットカードすら持ち歩かずに済みます。

③ATM手数料を節約できる

クレジットカードを持っていると現金を利用する場面が減るため、入出金に伴うATM手数料を節約できます。

ATMの利用手数料(入出金)は、利用するATMや時間帯、さらに入出金の金額によって異なりますが、他行提携ATMなら220円(税込)程度が一般的です。

仮に毎月現金を引き出した場合、年間で2,640円も手数料を払っていることになります。その点、クレジットカードを持っているとATM手数料を節約でき、さらにコンビニや銀行支店・出張所に出向く手間も抑えることができます。

④支払手数料を抑えられる

インターネットで買い物(オンラインショッピング)などをするとき、クレジットカードで支払うと手数料を抑えられることがあります。

とあるフリマアプリでは、クレジットカードの支払手数料は0円である一方、コンビニやATMで支払うと100円の手数料が発生してしまいます。また、光回線やスマートフォンの月額料金を支払う場合も同様です。

さらに、格安SIMサービスはクレジットカード払いのみ対応のサービスもあり、この場合は契約を諦めなければならないこともあります。

⑤高額商品も諦めずに済む

クレジットカードを持っていると、高額商品を諦めずに済みます。例えば手持ちの現金が5万円で6万円の商品を欲しいとき、利用可能枠の範囲内ならクレジットカードを使って購入できます。

また、割賦枠の範囲内なら分割払いも指定できますが、3回以上に分割する場合は分割手数料が発生するため注意しておきましょう(後述)。

⑥独自の特典やサービスを受けられる

クレジットカードを持っていると、クレジットカード発行会社が付加している独自の特典やサービスを受けられることがあります。いわゆる、カード会員限定特典です。

これまでに紹介したポイント還元サービスはもちろん、後述する旅行傷害保険のほか、以下のような特典やサービスがあります。

クレジットカード独自の特典例

- スポーツ施設で割引を受けられる

- ホテルやレストランを優待価格で予約できる

- 映画のチケットの割引を受けられる

- テーマパークで割引を受けられる

- 引越し料金の割引を受けられる

- 空港ラウンジサービスを受けられる

- 空港宅配サービスを利用できる

- 専用デスクで旅行案内を受けられる

- 手荷物宅配サービスを優待価格で利用できる

⑦家計を管理しやすい

クレジットカードを利用すれば、後日、利用明細が発行されます。家計簿サービスやアプリのなかには、クレジットカードの利用明細情報を取得し自動で家計簿を作成してくれるサービスがあります。

そのため、家計簿サービスやアプリだけで簡単に家計を管理しやすくなります。

⑧保険(保障)が付くことがある

クレジットカードに保険が付いている(付帯)ことがあります。クレジットカードに付帯している保険は、おもに海外旅行傷害保険です。

海外旅行中の偶然の事故により、けがをして治療を受けたり、死亡や後遺障害が生じた場合に一定限度額内の保険金が支払われます。また、海外旅行中の偶然な事故により第三者に損害賠償責任を負ったときも補償されます。

ただし、クレジットカードを持っているだけでは保険が付かないこともあるため注意が必要です。この場合、出国前の飛行機代や電車代、バス代などの料金をクレジットカードで決済しなければ保険が付帯されません。

その他の保険が付帯していることもありますし、詳細はクレジットカードごとに異なります。よく確認しておきましょう。

⑨海外旅行がお得

海外旅行に行くとき、日本円から現地通貨(外貨)へ両替することがあるでしょう。実は、海外旅行でクレジットカードを利用するとお得になることがあります。

現地通貨を調達する方法は非常に複雑で、細かく検証するのは難しいのが現実です。

ただ、クレジットカードを海外で利用するとポイント還元を受けられ、キャッシングするにしても繰上返済で手数料(利息)を抑えられます。特にマイナー通貨の両替手数料は高めですので、クレジットカード利用の恩恵は大きいです。

多通貨対応デビットカード

多通貨対応デビットカードは非常に便利です。円高時に外貨預金口座に外貨を預入れておけば、デビットカードで現地通貨を即時決済(引き落とし)できます。

外貨預金残高の範囲内であれば海外利用にかかる手数料は無料で、非常にお得です。仮に外貨預金残高が足りなくても、円普通預金残高から非常に低いコストで充当してくれます。

⑩クレヒスを作れる

クレジットカードを上手に利用すると、良好なクレヒス(クレジットヒストリー)を作れます。その結果、信用力が向上し、住宅ローンなどの審査に良い影響が出るかもしれません。

クレヒスとは(クレジットヒストリー)

クレヒスとは消費者の信用に基づく取引の履歴のことで、クレジットヒストリーの略称です。つまり、クレジットカードや携帯料金、ローンの借入・支払履歴などをいいます。

JICCやCICなどの個人信用情報機関に履歴などが登録されており、新規契約審査や中間審査(途上与信)の際にカード発行会社がチェックします。

クレジットを利用しており延滞がない状態(ホワイト)が望ましく、まったくクレジットを利用していない人や延滞をした人はクレヒスが悪い(スーパーホワイト・ブラック)といわれているようです。

クレジットカードのデメリット5選(注意点)

クレジットカードのメリットを紹介してきましたが、把握しておかないとデメリットとなりかねない注意点もあります。

①使いすぎる可能性がある

クレジットカードは現金がなくても利用でき、代金は1ヶ月以上後になって支払うのが一般的です。ただし、あくまでも立て替えてもらっているだけで、いずれ支払わなければなりません。

手持ちの現金や預金残高が減っていないからといって、使いすぎには注意が必要です。クレジットカードの利用は未来の自分からの借金(未来の収入から返済する)だと心得て、計画的に利用しましょう。

②紛失や盗難で不正利用の可能性がある

クレジットカードをなくしたり(紛失)盗まれたりした(盗難)場合、第三者が勝手に使うなど悪用される可能性があります。現金も同様ですが、クレジットカードの限度額次第では大きな被害となるでしょう。

紛失や盗難があった場合、すぐにクレジットカード会社に連絡して利用停止の手続きを取らなければなりません。警察への届け出も必要です。

クレジットカードは一般に会員保障制度があるため、悪用時の被害額は保険で補填されるのが一般的ですが、注意が欠如していた場合には補償されないこともあります。クレジットカードは発行会社(イシュアー)から借りているものであり、カード会員は注意して管理する義務(善管注意義務)があるからです。

スマートフォン決済と紐付けてクレジットカードを持ち歩かないようにするなど、対策を取りましょう。

③手数料(利息)が発生することがある

以下のような支払方法では、購入代金に加えて手数料(利息)が発生するため注意しましょう。特にリボ払いには注意が必要です。

分割払い(支払回数を選ぶ)

分割払いは一般に2回まで手数料無料ですが、3回以上になると分割払いの手数料が付いてしまいます。

手数料はカード会社が分割回数に応じて利用金額100円あたりの手数料額を定めており、代金に手数料を加え、分割回数に応じて支払っていくのが一般的です。

例えば利用金額10万円で分割回数6回の場合、100円あたり手数料額は4.08円ですので、以下のようになります。

10万円を6回払いで支払うとき

- 手数料総額=(10万円/100円)×4.08円=4,080円

- 支払総額=10万円+4,080円=10万4,080円

- 分割支払金=10万4,080円÷6=1万7,346円(端数は初回に組み入れる)

手数料は分割回数に応じて大きくなってしまうため、可能な限り短い分割回数を選ぶことをおすすめします。

リボ払い(支払金額を選ぶ)

分割払いが支払回数を選ぶ支払方法であるのに対し、リボ払いは支払金額を選ぶ支払方法です。支払いが一定であるのは、支払金額の見通しが分かりやすいというメリットはあるものの、支払完了まで長くなりがちで、その分手数料も高くなってしまいます。

問題となる手数料は、前月末リボ残高に実質年率(15%など)を乗じて決まります。つまり、毎月の支払額を低額にするとリボ残高がなかなか減らず、毎月、実質年率15%での手数料を払い続けなければなりません。

もしリボ払いにした場合でも、支払いに余裕があれば、トータルの負担(支払総額)を抑えるために繰り上げ返済を検討しましょう。

④キャッシングは利息が発生する

クレジットカードを使った買い物のうち、3回以上の分割払いやリボ払いでは手数料が発生しました。それ以外にも、クレジットカードでお金を借りるキャッシングには、利息が発生します。

クレジットカードのキャッシングでは一般に実質年率18.0%で利息が発生するため、仮に10万円を1ヶ月借りると約1,500円の利息です。

キャッシング利息の計算式

- 利息=利用残高×実質年率/365(閏年は366日)×利用翌日から返済日までの日数

通常のカードローンより実質年率が高めですので、クレジットカードのキャッシング利用は海外旅行時を除き、慎重に検討しましょう。

⑤還元ポイントの使いみちが限られている場合がある

クレジットカードを使う大きなメリットがポイント還元。しかし、クレジットカードを利用して貯まったポイントの使いみちが限られている場合もあるため注意が必要です。

例えば、貯まったポイントを景品に交換できるのは良いものの、よく使うお店で利用できない場合があります。そのため、よく利用するお店でポイントが使えたり、支払金額にポイントを充当できるものを選ぶと良いでしょう。

クレジットカードのメリットを最大限に活かす賢い使い方とは?

最後に、ここまで紹介してきたクレジットカードのメリットとデメリットを踏まえ、クレジットカードの賢い使い方をまとめます。

クレジットカードの賢い使い方

- 自分にとって(よく利用するお店など)ポイント還元率の高いカードを選ぶ

- できる限り年会費無料のクレジットカードを選ぶ

- 支払える範囲内で積極的にクレジットカードを利用する(ポイント還元を得るため)

- スマートフォン決済と併用して高還元率を狙う(ポイント二重取りが可能な場合も)

- 海外旅行でもクレジットカードを利用する(キャッシングの場合は繰上返済を意識)

- できる限り分割払いは2回までで、リボ払いを利用しない

- クレジットカードのキャッシングはできる限り利用しない

おすすめのクレジットカードが知りたい方は、こちらの記事を読んでください。人気ランキングを詳しく解説しているので、あなたにピッタリの1枚が必ず見つかります。

まとめ:クレジットカードのメリットとデメリットを把握して賢く使いましょう

クレジットカードのメリットとデメリット(注意点)を紹介しました。クレジットカードは後払いができ、利用金額に応じてポイント還元を得られるなどメリットの大きいものです。

しかし一方で、使い過ぎてしまったり、分割払いやリボ払いで支払総額が想定よりかさんでしまったりすることもあります。

ぜひ本記事を参考に、クレジットカードを賢く使いこなしてみてください。

最大21倍のポイントがもらえる

【厳選】おすすめのクレジットカード3選

- JCB CARD W|最短5分でカード番号発行!今なら1万円分キャッシュバック

- Tカード Prime|Vポイントが最大6,000ポイント貰える

- エポスカード|最短即日発行!今なら2,000ポイント貰える