カードローン申込み時は必ず借入れ審査が実施されます。審査項目には、在籍確認と呼ばれる勤務先への確認作業があるため、「在籍確認ができなくても審査に通るのだろうか」と不安に思う人もいるでしょう。

結論からお伝えすると、在籍確認ができない場合は審査を通過できません。しかし、正しい情報を申告するなど申込み時に留意することで、審査落ちを避けることができます。

そこで本記事では、カードローン審査時にチェックされるポイントを解説した上で、審査落ちを回避する対策をご紹介します。「カードローンに申込んだものの、在籍確認で落ちた」という状況に陥ることがないよう、申込み前に本記事の内容を参考にしてください。

在籍確認に特に不安がある方は、WEB完結申込で原則電話連絡なしのSMBCモビットがおすすめです。SMBCモビットの詳細が気になる方は以下のボタンからホームページをご覧ください。

\ 10秒で簡易審査後、本審査も進めておけば手続きがスムーズに! /

| 消費者金融名 |  SMBCモビット |  プロミス プロミス |  アコム |  アイフル |  レイク |

| 金利 | 3.0%~18.0% | 4.5%~17.8% | 3.0%~18.0% | 3.0%~18.0% | 4.5%~18.0% |

| 利用可能限度額 | 800万円 | 500万円 | 800万円 | 800万円※2 | 500万円 |

| 利用対象者 | 堅実な生計を営み、かつ収入と 不調和な債務をお持ちでない方で、 基準をみたす方 | 年齢18~74歳のご本人に安定した収入のある方(高校生および定時制高校生、高等専門学校生を除く) ・18歳および19歳の方は収入証明書類のご提出が必須となります。 ・収入が年金のみの方はお申込いただけません | 20歳以上の安定した収入と 返済能力を有する方で、アコムの基準を満たす方 | 満20歳以上69歳までの定期的な収入と返済能力を有する方で、基準を満たす方 | 満20歳~70歳(国内居住の方、日本の永住権を取得されている方) |

| 申し込み方法 | Web,電話,来店 | Web,電話,来店 | Web,電話,来店,郵送 | Web,アプリ,電話,来店 | Web,電話,来店 |

| 審査可能時間 | 9:00~21:00 | 9:00~21:00 | 9:00~21:00 | 非公開 | 8:10~21:50(Web申し込み) |

| 最短審査時間 | 10秒簡易審査 | 最短3分※4 | 最短20分※1 | 最短18分※3 | 25分 |

| 借入方法 | ATM,振り込み | ATM,振り込み,電話,来店 | ATM,振り込み | ATM,振り込み | ATM,振り込み |

| 返済方法 | 口座振替,振り込,ATM,Vポイント | 口座振替,振り込み, ATM,来店 | 口座振替,振り込み,ATM | 口座振替,振り込み,スマホアプリ(セブン銀行ATM・ローソン銀行ATM),提携ATM | 口座振替,振り込み,Web,ATM |

| 返済回数・期間 | 最長60回(5年) ※ただし、返済能力その他の事情にかんがみ、 合理的な理由があるとSMBCモビットが認めた 場合には、最長106回(8年10ヶ月) | 最終借入後原則最長6年9ヶ月・1~80回 | 最大100回 最長9年7ヵ月 | 最大151回 最長14年6ヶ月※5 | 最大60回 最長5年 |

| 遅延した際の年率 | 20.0% | 20.0% | 20.00% | 20.0% | 20.0% |

| 口座開設の 要・不要 | 不要 | 不要 | 不要 | 不要 | 不要 |

| お得な情報 | Vポイントが貯まる・使える | レディースキャッシング | 初めての申し込みなら 30日間利息0円 | ファーストプレミアムカードローン | 最大180日間利息0円 |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

在籍確認とは?

全てのカードローン申込み者が、希望通りに借入れることができるとは限りません。カードローン申込み時には審査があり、この審査に通った場合に限って借入れが可能です。

審査では、申込み者のさまざまな情報を確認します。その中に在籍確認があります。在籍確認とは、申込み時に申告した勤務先での勤務実態があるかを電話で確認するものです。

在籍確認の手順として、カードローン会社が申込み者の勤務先に架電し、申込み者本人が対応することで勤務実態を把握します。仮に申込み者以外が電話で対応したとしても、申込み者が架電先の会社に勤務していることが確認できれば問題ありません。

在籍確認は、カードローン会社からの単なる電話だと考えがちですが、在籍確認ができなければ審査を通過できません。勤務実態の確認は、申込み者の返済能力を計るために大切な確認項目ですので、在籍確認の重要性を正しく理解して漏れなく対応しましょう。

在籍確認は、正社員だけでなく派遣社員の方にも行われます。派遣社員で審査をスムーズに通過したい方は、こちらの記事を必ず読んでください。

審査時にチェックされる主なポイントは4つ

カードローン申込み者の年収や他社での借入れ状況次第では、審査に通らない可能性もあります。審査時にチェックされる主なポイントを以下にまとめましたので、申し込み前に確認しましょう。

ポイント①信用情報の履歴

信用情報とは金融機関の利用に関する情報を指します。過去の借入れや返済に関する情報が5年間記録され、返済遅延や滞納の履歴は返済能力に問題があると判断されてしまう場合があります。

これらの情報が信用情報に残っている場合、新規の借り入れは難しいでしょう。信用情報は、個人の返済能力を判断するために非常に重要な情報ですので、各種ローンは計画的に利用し返済遅延をできる限り避けましょう。

ポイント②職業と勤務年数

職業や勤続年数は、返済能力を判断するためにチェックされます。正社員や公務員は審査時に有利と言われています。また、勤務年数が長いほど審査にも通りやすいでしょう。これは、1つの勤務先で安定して勤めている人は今後も同一の職場で働き続けると判断され、滞りなく返済できると考えられるためです。

なお、アルバイトやパートは収入に応じた審査が行われるため、アルバイトであることを理由に審査に落ちるわけではありません。無職の場合は返済能力がないと見なされ、審査には通りづらいです。

ポイント③年収の額

返済能力を判断するために年収も考慮されます。一般的に、年収が高いほど審査に通りやすいと考えられがちですが、単に年収が高いからといって審査に有利というわけではありません。年収の他にも安定性と収支バランスが重視されます。

例えば、給与が歩合制の場合、翌年以降も同様の年収水準を維持できるかどうか不透明です。そのため、収入の安定性も非常に重要な確認項目です。

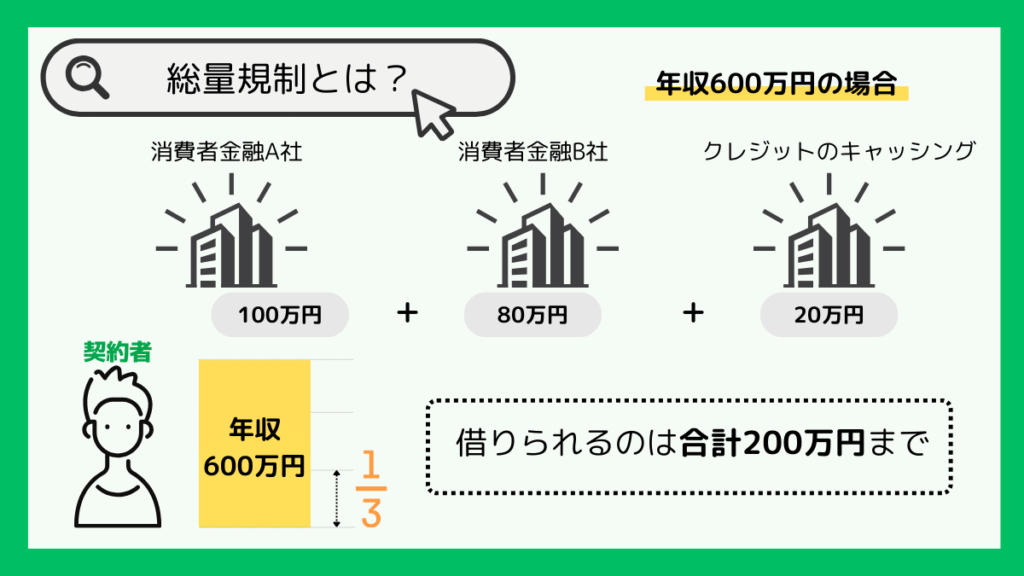

また、年収を超えるような支出を繰り返している場合、年収が高くても収支バランスが崩れていると判断されて審査に通りづらいと言われています。なお、借入金は総量規制に基づいて年収の3分の1を限度としている点を覚えておきましょう。

総量規制とは?

過度な借入れを防ぐことを目的として、年収の3分の1を超える借入れは原則禁止されています。これを総量規制といい、例えば年収600万円の人の借入れ額は最大200万円です。

ポイント④他社での借入れ状況

他社での借入れ状況も審査の対象です。複数の金融機関から借入れている場合や、多額の借入残高がある場合は資金繰りが厳しいと判断されて審査に通りづらくなります。

特に、借入残高は総量規制に関わる重要な情報であるため必ず確認されます。なお、総量規制の対象はカードローンなど個人向けの貸付に限定されており、法人や個人の事業用資金は対象外です。

在籍確認で審査に落ちないために4つの対策を確認

在籍確認の重要性と審査の主なチェックポイントを理解した上で、在籍確認時に落ちないための4つの対策を以下でご紹介します。申し込み時にいくつかの点に留意するだけで、在籍確認による審査落ちや、在籍確認ができないために審査が長引くといったケースを避けることができます。

対策①繋がりやすい電話番号から申込む

大企業など部署に在籍している人数が多い職場なら、カードローン申込み者の在籍状況を知らない人がカードローン会社からの電話に対応することもあるでしょう。この場合、申込み者の勤務状況が把握できず、審査に落ちる原因になりかねません。

そのため、申込み時に申告する勤務先の電話番号は、会社の代表番号ではなく所属部署の番号や社用携帯の番号など、申込み者の勤務実態をできるだけ把握しやすい番号で申し込むことが大切です。

対策②「電話がかかってくること」を職場に伝えておく

職場に「自分宛ての電話がかかってくること」を伝えておくことも重要です。事前に伝えておくことで、非通知の電話や知らない番号からの電話でも電話の受け手が対応しやすく、不信感を感じることも少ないでしょう。

また、在籍確認の電話はカードローン会社の担当者の個人名で架電されるため、カードローンの在籍確認の電話であることが職場に知られる可能性も低いです。

対策③在籍確認の架電時間を調整しておく

カードローン会社の中には、在籍確認の電話の架電時間を融通してくれる会社があります。勤務先の営業時間やシフトなどの事情を伝えると、希望時間帯に架電してくれる可能性があるため、必要に応じて申し出ましょう。

対策④申込み時には正しい情報を申告しておく

在籍確認が原因で審査に落ちることがないよう、カードローン申込み時は正確な情報を入力・記入することが大切です。虚偽の情報を申告すると、内容の確認に必要以上に時間がかかり、審査が長引く原因にもなります。

申込み時には、入力・記入した勤務先情報や電話番号を改めて確認し、スムーズに在籍確認が実施されるよう心がけましょう。

在籍確認を書類で代替できることもある

借入れの申し込み時は、審査通過の可否が非常に気になるでしょう。特に、在籍確認は勤務先に電話がかかってくるため、対応者次第では勤務実態が確認できずに審査に落ちるかもしれません。

在籍確認は、先述の通り申し込み時に申告した勤務先での勤務実態があるかどうかを確認するために実施されます。そのため、カードローン会社の中には電話による在籍確認に代えて、各種書類による在籍確認ができる場合があります。

書類で在籍確認を行う場合、例として以下の書類の提出が求められます。

書面による在籍確認に必要なもの

- 社員証

- 勤務先の社名入り健康保険証

- 勤務先が発行する在籍証明書

- 給与明細

- 源泉徴収票

書類による在籍確認を希望する場合は、まずは借入れ先に申し出た上で実施可否を確認しましょう。その上で、代替書類の詳細を確認してすみやかに提出することが大切です。

まとめ:在籍確認を正しく理解して審査落ちを回避しよう

カードローンを申込むと、「審査に通過するだろうか」と気になるものです。審査時は、勤務実態の確認を目的とした在籍確認が実施されます。カードローン会社からの電話に正しく対応できれば、在籍確認を理由に落ちることを防げます。

申し込み時には繋がりやすい電話番号を申告するなど細かな点に留意して、在籍確認での審査落ちを回避し、スムーズに借入れできるようにしましょう。

在籍確認に特に不安がある方は、WEB完結申込で原則電話連絡なしのSMBCモビットがおすすめです。SMBCモビットの詳細が気になる方は以下のボタンからホームページをご覧ください。

\ 10秒で簡易審査後、本審査も進めておけば手続きがスムーズに! /