- 「学資保険って入るべき?」

- 「周りが入っているから何となく加入したけど、正直モヤモヤしている」

- 「NISAや積立の方が良いと聞くけど、結局どうすればいいのかわからない」

このように考えている方もいるでしょう。

結論、「学資保険はいらない」と考える人が増えていることには以下のような合理的な理由があります。

- 途中解約で元本割れしやすい

- インフレに弱い

- 柔軟に使えない

本記事では、なぜ学資保険がいらないと言われているのかを徹底解説。学資保険が向いている人・向いていない人の特徴や、NISAや終身保険など代わりに選ばれている方法についても紹介します。

この記事を読めば、自分にとって本当に必要な教育資金の準備方法がわかります。

「なんとなく不安だから」と惰性で保険に入りたくない方は、ぜひ参考にしてください。

学資保険いらない論争とは?今あらためて注目される理由

少し前までは、子どもが生まれたら「とりあえず学資保険」というのが定番でした。しかし今、そうした常識が大きく揺らいでいます。

実際に学資保険不要論が巻き起こっている背景は以下の通りです。

それぞれ詳しく解説します。

SNSやネットで「やめとけ」「無駄」と言われている

X(旧Twitter)やYouTube、保険比較サイトの口コミ欄などには、学資保険に否定的な意見が投稿されています。

- 「返戻率が低すぎて入る意味がない」

- 「インフレで受け取る金額の価値が下がる」

- 「途中でお金が必要になっても引き出せないのは不便」

- 「つみたてNISAの方がよっぽど効率的」

単なる一時的なブームではなく、実際に加入して「後悔した」と感じている人の実体験がベースになっているからこそ説得力があります。

今の時代、ネットでリアルな口コミがすぐ見られるからこそ、学資保険の価値が改めて問われているのです。

入らない派と必要派に考え方の根本的な違いがある

学資保険に対する意見は二極化しており、「入らない派」と「必要派」で決定的に異なるのが“お金との向き合い方”です。

| 学資保険不要派の価値観 | ・自分で貯金や運用ができる(自由度を重視) ・教育資金はNISAや終身保険で準備する ・返戻率が100%を下回るならリスクとみなす ・万が一に備えるなら掛け捨て保険で十分 |

|---|---|

| 学資保険必要派の価値観 | ・強制的に積み立てられる仕組みが安心 ・保険料払込免除で「もしも」にも備えられる ・学資専用だから目的をブレずに達成しやすい |

どちらが正しい・間違いという話ではなく、「自分に合っているのはどちらか」を考えることが大切です。

学資保険はいらない・入らない方がいいと言われる8つの理由・必要性の有無

学資保険が不要とされる代表的な理由は以下の通りです。

それぞれ詳しく解説します。

途中解約すると高確率で元本割れするから

学資保険は、契約してから満期まで支払い続けることを前提につくられています。

しかし、家計が苦しくなったり大きな出費が発生したりと、途中で保険を解約したくなる場面は意外と多いものです。

そのときに注意したいのが「元本割れ」です。これまで支払った保険料よりも少ない金額しか戻ってこない状態を意味します。

インフレに弱く教育資金に追いつかないから

学資保険は、契約時に「満期にいくらもらえるか」があらかじめ決まっています。一見すると安心できそうという見方もありますが、インフレ(物価の上昇)には対応できません。

例えば、今300万円の学費が10年後に350万円になっていたらどうなるでしょうか。契約時は十分だと思っていた金額が、将来では足りない状態になってしまうのです。

物価上昇が続けば、受け取れるお金の実質的な価値がどんどん下がってしまうのです。

返戻率の低下でメリットが見合わなくなっているから

返戻率の低下によって、今の学資保険はほとんど増えないとされています。

かつては「預けるだけでお金が増えるお得な保険」として人気を集めた学資保険ですが、現在はそのメリットが薄れつつあります。

背景には、日本全体の低金利政策が深く関係しています。

節税効果が限定的でお得感が小さいから

学資保険の保険料は「生命保険料控除」の対象ですが、節税額は最大でも年間数千円〜1万円程度です。

▼年間で受けられる節税効果(上限)

| 種類 | 控除上限額 | 実際の節税額(目安) |

|---|---|---|

| 所得税 | 最大4万円控除 | 数千円~7,000円前後 |

| 住民税 | 最大2.8万円控除 | 数千円程度 |

実際の節税額は年収と所得税率によって上下するため、「最大○万円の控除」と言っても、節税額は一律ではありません。

具体的には以下の通りです。

| 年収目安 | 所得税率 | 所得税の節税額 | 住民税の節税額 | 合計の節税額 |

|---|---|---|---|---|

| ~300万円 | 5% | 2,000円 | 2,800円 | 4,800円 |

| ~500万円 | 10% | 4,000円 | 2,800円 | 6,800円 |

| ~700万円 | 20% | 8,000円 | 2,800円 | 10,800円 |

| ~900万円 | 23% | 9,200円 | 2,800円 | 12,000円 |

| ~1,200万円 | 33% | 13,200円 | 2,800円 | 16,000円 |

| ~1,800万円 | 40% | 16,000円 | 2,800円 | 18,800円 |

| 1,800万円越 | 45% | 18,000円 | 2,800円 | 20,800円 |

「節税になるって聞いたから…」と期待しても、現実はそこまでお得ではないため、節税効果を決め手にするのは正直おすすめできません。

そもそも保障が目的なら学資保険である必要がないから

万が一の備えを重視するなら、学資保険より効率のいい方法があります。

学資保険には「契約者が死亡した場合、それ以降の保険料が免除される」という払込免除の保障があります。それ自体は心強く見えるかもしれませんが、実はそれだけです。

保障の中身はシンプルで、医療保険のように入院費が出るわけでもなければ、万が一に高額な保険金が下りるようなタイプでもありません。

子供の進路や時期に合わせて使いづらいから

学資保険は契約時に「いつ」「いくら」もらうかが決まっていますが、実際の子どもの進路は予想外のことばかりです。

- 中学受験で急に私立に進むことになった

- 「高校で留学したい」と言い出した

- 浪人して大学入学が1年遅れた

このようにタイミングのズレが生じる場合があり、学資保険は柔軟に対応できません。

もちろん途中解約すればある程度のお金を受け取れますが、元本を割ってしまう可能性がある点も懸念点と言えるでしょう。

NISAや終身保険など代替手段が充実してきたから

昔は「教育費の貯め方=学資保険」が当たり前でしたが、現在は以下のように代替手段が豊富です。

| 手段 | 特徴 | 向いている人 |

|---|---|---|

| つみたてNISA | 運用益が非課税+途中引き出しOK | 自分で管理できる人 |

| 終身保険 | 解約返戻金で使える+保証あり | 万が一にも備えたい人 |

| 外貨建て保険 | 為替差益で利回りが高め | 少しリスクを取れる人 |

貯金や資産運用ができる人には無意味に近いから

自分でお金を管理できる人にとって、学資保険は時間のムダになりかねません。

学資保険の特徴は「強制的に積み立てられること」です。毎月の引き落としで勝手にお金が貯まっていくため「貯金が苦手」という人には確かに合っています。

しかし、「毎月自分で管理して貯められる」「NISAなどで長期運用して増やせる」という人からすれば、学資保険はただの低リターンな預け先でしかありません。

とはいえ「自分のやり方が本当に最適なのか不安…」「家計全体を見直したいけど、どこから手をつければいいかわからない」という方も多いのではないでしょうか。

そのようなときは、プロのファイナンシャルプランナーに家計を診断してもらうのがおすすめです。

- 何度でも相談無料

- スマホ・PCで簡単に

- カメラOFFでもOK

「今の家計で将来足りる?」「保険、入りっぱなしでいいの?」といった不安を感じたら、まずは気軽にプロに相談してみてください。

学資保険って意味ない?不要と感じた・後悔した・おすすめしない人のよくある声

ここでは、学資保険を始めた後にどのような状況で失敗を感じやすいのかを解説します。

そもそも入る余裕がないのに無理して加入した

家計に余裕がないまま学資保険に加入すると、生活が圧迫されやすくなります。

子どものために何か準備しなきゃという気持ちから、焦って保険に加入することはよくある話です。しかし、保険料の支払いが毎月続くなかで想定外の出費が重なると、だんだん支払いが重荷になってしまいます。

返戻率の低さに気づいて「もったいない」と感じた

長期間積み立てたのにほとんど増えていないと気づいた瞬間、「もったいなかったかも」と感じやすくなります。

学資保険の返戻率は100〜110%前後が一般的。つまり、200万円支払っても戻ってくるのはせいぜい220万円ほどです。15年かけて積み立てた結果としては、決して大きなリターンとは言えません。

その一方で、つみたてNISAが広がってきたことで「もっと効率の良い方法があったのでは」と後悔につながる場面も出てきます。

こうした後悔を避けるためにも、「学資保険ありき」で考えるのではなく、家計全体のバランスや将来設計を見据えたうえで資金の準備方法を選ぶことが大切です。

- 何度相談しても無料

- 保険・NISA・貯蓄の見直しまでワンストップ

- スマホやPCから自宅で気軽に受診可能

学資保険で教育資金を準備するメリット・デメリット

学資保険は、教育資金を準備できる保険として知られているものの、活用するメリット・デメリットを正しく理解しているでしょうか。

学資保険のメリット・デメリットについて解説します。

学資保険を活用するメリット

学資保険を活用するメリットの1つに、確実に教育費を貯められる点があります。

仮に、普通預金で教育資金を準備する場合、時には教育資金として貯めているお金を別の使途で使ってしまうこともあるでしょう。

しかし、学資保険は毎月(毎年)決まった金額が口座から引き落とされるため、半ば強制的にお金が貯まります。また、学資保険料として支払ったお金は、生命保険料控除の対象です。

学資保険に加入することで税金の負担を安くすることができる点も大きなメリットといえるでしょう。

学資保険を活用するデメリット

学資保険を保険期間の途中で解約した場合、元本割れを起こすことが多い点には注意が必要です。

特に、契約後間もない時期に解約すると、解約返戻金は既払込保険料を大きく下回ります。無理なく支払うことができる保険料かどうか、加入前に必ず確認しましょう。

学資保険のデメリットとして、インフレに弱い点も知っておかなければなりません。今後さらにインフレが進行したとしても、学資保険は契約時の利率で運用され、受け取るお金が相対的に目減りする可能性があります。

そのため、学資保険に加入する際にはインフレリスクを考慮しましょう。

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

【学資保険以外】子供の教育費を準備するおすすめの方法

ここでは、学資保険以外に合理的に教育資金を準備できる手段を5つ紹介します。

子供積立貯金

最も始めやすいのは銀行での積立貯金です。

子供名義や教育費専用の口座を作り、毎月一定額を入金していく方法。定期預金や普通預金を活用することで、手間なく続けやすいのが魅力です。

最大のメリットは必要なときにすぐ引き出せる柔軟性にあります。中学受験や急な転校など、進路の変化にもすぐ対応できます。

▼子供積立貯金のメリット・デメリット

| メリット | ・口座を作成すれば誰でも始められる ・途中でお金を自由に使える |

|---|---|

| デメリット | ・利息が低く、増える金額はごくわずか ・途中で目的外に使ってしまうリスクあり |

低解約返戻金型終身保険

「貯める」と「備える」を両立したい人に選ばれている保険タイプです。

そのかわり、払込が完了した後は返戻率が高くなるため、解約すれば教育資金としてまとめて受け取ることが可能です。

▼低解約返戻金型終身保険のメリット・デメリット

| メリット | ・払込完了後は返戻率が100~110%前後になることがある ・死亡保障がついている |

|---|---|

| デメリット | ・払込期間中に解約すると大きく損をするリスクあり ・最低でも10年は資金が拘束される |

外貨建て終身保険

米ドルなどの外貨で積立・保障を受けるタイプの保険で、円建てに比べて利回りが高く、返戻率が120%〜130%以上になるケースも見られます。

ただし、為替レートによって資産の増減があるため、リスクとリターンを理解した上での利用が大前提です。

▼外貨建て終身保険のメリット・デメリット

| メリット | ・円建て保険より高い利回りが期待できる ・為替次第では大きな利益を得られる可能性あり |

|---|---|

| デメリット | ・為替変動の影響を受けるため、円で受け取ると損をする可能性も ・手数料や契約内容がやや複雑で、理解が必要 |

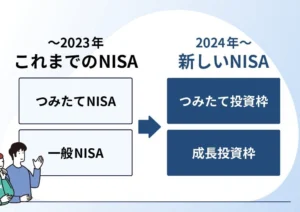

つみたてNISA

NISA制度を利用して教育費を準備する場合も、NISA制度の活用するメリット・デメリットを正しく把握することが大切です。

これまでNISA制度を活用したことがない人は、特に注意しながら読み進めてください。

NISA制度を活用するメリット

NISA制度を活用する最大のメリットは、運用益が非課税になる点です。加えて、運用次第では、学資保険よりも大きなリターンを得られる可能性がある点も、NISA制度ならではのメリットといえるでしょう。

また、NISA制度には投資回数や投資先の銘柄数に制限がないため、複数の銘柄を組み合わせた分散投資も可能です。

NISA制度を活用するデメリット

運用益が非課税になるという大きなメリットがあるNISA制度ですが、デメリットも知っておく必要があります。NISA制度は、元本が保障されておらず、損失が出るリスクがある点がデメリットです。

さらに、NISA制度を活用して投資できる金額にも上限がある点も注意しましょう。

学資保険とNISA制度は併用可能

学資保険とNISA制度には、それぞれメリット・デメリットがあります。学資保険とNISA制度は併用できるため、双方を活用することでそれぞれのメリットを活かしつつ、デメリットを補い合うことができます。

先述の通り、NISA制度には元本割れのリスクが伴いますが、学資保険でまとまった金額を積み立てることで元本割れリスクを小さくできます。また、学資保険では対応できないインフレに対しても、NISA制度を取り入れることで対応することが可能です。

なかなか貯蓄ができない人は学資保険料の割合を高め、より大きなリターンを狙いたい人はNISA制度により多くのお金を出すのも一案です。

教育資金には学資保険?NISA制度?検討する際のポイント

学資保険とNISA制度は併用できるものの、学資保険かNISA制度のどちらか片方を活用したい人もいるでしょう。どちらを活用すべきかは、子供の年齢などいくつかの項目を確認しながら検討すると良いでしょう。

①子供の年齢

一般的に、学資保険は被保険者の年齢を0歳(もしくは出生前)から6歳までとしています。つまり、学資保険は目安として小学校に入学する頃までに加入する必要がある一方で、ジュニアNISA制度は6歳以上でも加入できます。

学資保険の返戻率は、子どもの年齢によっても左右され、できるだけ早いうちに学資保険に加入すると、その分運用期間も長くなるため返戻率は高いです。

子どもの年齢次第では、学資保険ではなくNISA制度の活用を検討すると良いでしょう。

②生命保険料控除の利用

学資保険料は生命保険料控除の対象です。年末調整や確定申告にて正しく申告することで一定の所得控除を受けることができ、所得税と住民税が軽減されます。

個人として利用できる控除制度の種類は決して多くないため、教育資金を準備しながら税金の負担を軽くできる生命保険料控除は積極的に利用しましょう。

ただし、死亡保障の生命保険でその枠を使い切っている場合は、生命保険料控除はあまり関係がなくなるため注意してください。

③保険期間もしくは運用期間

先述の通り、学資保険の保険期間は大学入学まで、もしくは卒業までとしていることがほとんどですが、中には一括での支払いや5年・10年の短期払いができる商品があります。

一方、ジュニアNISAは2023年までしか利用できず、掛金にも限度があります。

つみたてNISAは最大20年の非課税投資期間が設定されており、ジュニアNISAよりも長期にわたってつみたてることが可能です。

学資保険に関するよくある質問

ここでは、学資保険に関するよくある質問と回答を紹介します。

そもそも学資保険とは?

学資保険とは、教育資金の準備を目的とした貯蓄型の保険を指します。毎月(毎年)決まった金額を保険料として支払い、子どもが所定の年齢に達すると教育準備金や満期学資金といった形でまとまった金額を受け取ることができます。

なお、商品によっては小学校・中学校・高校に入学したタイミングで祝金を受け取ることができるプランもあります。学資保険はコツコツと確実に教育資金を貯めたい人に最適な方法です。

学資保険の加入率・割合は?推移はどうなっている?

ソニー生命の調査によると、学資保険の加入率は38.4%です。

参考:ソニー生命「ニュースリリース(2024年度)子どもの教育資金に関する調査2025」

そもそもなぜ学資保険に入る人が多いの?

最も多い理由は、「強制的に貯蓄できる仕組みだから」です。他にも以下のような理由が挙げられます。

- 進学時期に確実にお金を準備できる

- 万が一の保障がある(親の死亡で払込免除)

- 生命保険料控除による節税が可能

ただ、実態としては「みんな入っているから」「勧められたからなんとなく」という消極的な動機も少なくありません。

学資保険は節税に使える?

はい、学資保険の保険料は「生命保険料控除」の対象となります。

具体的には、年間の支払額に応じて以下の金額が控除されます。

- 所得税から最大4万円

- 住民税から最大28,000円

学資保険に払込期間の相場はあるの?

多くの保険会社では、10年・15年・18年の3パターンが主流です。

- 10年:短期集中で払込、返戻率がやや高い

- 15年:バランス型で選ばれやすい

- 18年:子どもが大学進学時に満期を迎えるタイプ

選び方のポイントは保険料負担が無理なく続けられるかどうかです。返戻率だけでなく、家計に与える影響を含めてシミュレーションしましょう。

学資保険が必要ない人の特徴とは?

以下に当てはまる人は、学資保険が不要だと言えるでしょう。

- 自分で計画的に貯金・投資ができる

- 教育資金の用途に柔軟性を持たせたい

- 途中でお金を引き出す可能性がある

- 元本割れやインフレリスクを重視したい

- 他に手厚い死亡保障がすでにある

「学資保険に入るべき」は本当?なぜ入る人が多いのか

入るべきとされる理由は、保護者に万が一があった場合でも教育資金を確保できるという安心感です。

また、貯金が苦手な人にとっては半強制的に積立できる仕組みがありがたいという意見もあります。

学資保険に入りそびれたらどうする?

もし学資保険に入りそびれたとしても、6~7歳まで募集をかけている保険会社もあります。

ただし、加入開始が遅れるほどメリットが少なくなるため、以下のような代替手段を活用するのも一つの方法です。

- つみたてNISAで教育資金を運用

- 終身保険を解約返戻金として活用

- 預金口座を教育費専用で管理

- 個人年金保険を進学時期に合わせて設定

まとめ:学資保険は“なんとなく入る”時代ではない。目的と手段を分けて考えよう

この記事では、学資保険が不要とされる理由や、代わりに選ばれている教育資金の準備方法について解説しました。

学資保険は、以下の理由から見直す人が増えています。

- 途中解約で損をしやすい

- インフレに弱く、教育費に追いつかない

- 代替手段のほうが柔軟で効率的

目的が「確実に貯めること」なら積立貯金や終身保険で、「少しでも増やしたい」ならつみたてNISAなど、手段によって向き・不向きは変わります。

「何のために・いつまでに・いくら必要か」を明確にして準備方法を選ぶと良いでしょう。

なんとなく入り続けて後悔する前に、一度立ち止まって自分と家族に本当に合った方法を見つけてください。

とはいえ、「自分に合った方法って何?」「そもそも家計にそんな余裕があるのか不安…」という方も多いのではないでしょうか。

そんなときこそ、プロの視点で家計を見直せる無料サービスを活用してみてください。

- スマホ・PCから30秒で予約完了

- カメラオフでもOK

- 保険・NISA・家計の悩みまで何度でも無料相談

教育費・老後資金・日々の家計まで、気になることがあればお気軽にご相談ください。