- 「積立NISAの途中引き出しって、やっぱり損なの?」

- 「急な出費ができたけど、今売ったらもったいない?」

- 「そもそも引き出し方がわからないし、税金とか手数料ってかかるの?」

このように考えている方もいるでしょう。

結論、積立NISAは途中で引き出せる一方、タイミングを間違えると損する可能性があります。以下のような落とし穴があるため、焦って売る前に冷静な判断が必要です。

- 非課税メリットを途中で失う

- リスク分散・複利の効果が薄れる

- 売却タイミングによっては損しやすい

- 損益通算ができない

本記事では、積立NISAを途中で引き出すと本当に損するのか、リスク・売り方・タイミング・税金の仕組みまで徹底解説します。

「せっかく続けてきた積立NISA、損せずに使いたい」という方は、ぜひ参考にしてください。

積立NISA(つみたてNISA)は途中引き出し可能

積立NISAの投資商品は途中であっても現金として引き出すことが可能です。

途中で引き出すことをためらっている方も多いかもしれませんが、NISA口座で購入した商品はいつでも好きなタイミングで好きな金額だけ引き出せます。

さらにNISA口座自体を解約することなく一部の資金だけ取り出せるのもポイント。残りの投資はそのまま非課税運用を継続できます。途中で引き出してもペナルティや追加の税金などはありません。

積立NISA(つみたてNISA)の途中引き出しは損?一部払い戻しのデメリット

積立NISAの途中引き出しには制度上ペナルティこそありませんが、長期投資の効果や非課税メリットを十分に活かせなくなる点でデメリットがあります。

一部払い戻しを検討する際は、以下のようなデメリットを理解しておきましょう。

デメリット①非課税期間を活用できない

積立NISAの最大のメリットは、運用で得た利益に税金がかからないことです。通常の投資なら、増えたお金には約20%の税金がかかります。一方、積立NISAならそれがまるごとゼロ。実はかなり大きな差なのです。

ところが、途中で解約してしまうと非課税で増やせる期間が途中で終わってしまうのです。

仮に10年使うつもりだったのに5年で売ってしまうと、残り5年分の非課税チャンスを捨てることになります。

急な出費などでどうしても必要なとき以外は、途中引き出しをするか否か冷静に判断することをおすすめします。

デメリット②リスク分散効果が低くなる

つみたてNISAは長期運用による高いリスク分散効果が見込まれる運用方法であるため、解約するとリスク分散効果が低くなってしまいます。

そもそも、つみたてNISAで運用できる金融商品は、国内外の株式や債券等を幅広く組み合わせ、リスクを最小化するように設計されています。

また、株価の変動リスクは長期運用することで軽減することが出来るため、短期間で解約してしまうと長期運用によるリスク分散効果が低くなります。

デメリット③複利効果を得られない

つみたてNISAの魅力は長期積立による複利効果で資産を大きく育てられることです。しかし、途中で資金を引き出してしまうと、積立額が減るぶん将来得られるはずだった利益も減少してしまいます。

仮に預金を取り崩しても生活に支障がないのであれば、なるべく投資を継続し非課税の複利効果を途切れさせない方が有利です。途中引き出しを検討する際は、他の資金で賄えないかも含め慎重に判断しましょう。

デメリット④損益通算ができない

投資で損をした場合、他の利益と相殺して税金を少なくできる「損益通算」という仕組みがあります。しかし、積立NISAは損益通算の適用対象外です。

投資はうまくいくときもあれば、値下がりしてしまうときもあります。途中売却を考えるときは、「税金で損する可能性もある」という点も忘れずにチェックしておきましょう。

デメリット⑤元本割れする可能性が高い

投資信託の基準価格は日々変動するため、引き出したいタイミングで評価額が投資元金を下回っている可能性があります。

先述の通りNISA口座では損益通算ができないため、含み損が出ている状態で売却すると損失がそのまま確定してしまう点にも注意が必要です。

長期で積み立てていけば一時的な含み損も解消される可能性が高まり、元本割れリスクを小さくできます。焦って途中解約することなく、できる限り長期の資産形成を心がけましょう。

デメリット⑥約定日・受渡日がズレる

積立NISAの投資信託を売却する際、そこにはタイムラグがあります。投資信託での売却の流れは次のようになります。

| 項目 | 意味 |

|---|---|

| 注文日 | 売却の申し込みをした日 |

| 約定日 | 実際に取引が成立する日(通常は翌営業日) |

| 受渡日 | 売却代金が口座に振り込まれる日(約定日から数日後) |

月曜日に売却の申請をしても、実際に「この価格で売れましたよ」と決まるのは火曜や水曜、そしてお金が戻るのはそのさらに数日後ということもあります。

「週末に旅行資金を引き出したい」と思っても、うまくタイミングが合わないこともあるため、数日のズレがあることを前提に余裕を持ったスケジュールで動くことが大切です。

デメリット⑦再投資は別年の枠が必要

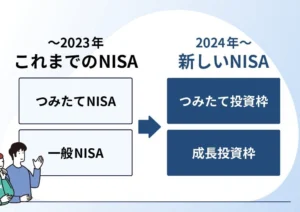

もう一つ重要なのが非課税投資枠の消失です。従来(2023年まで)のつみたてNISAでは、一度売却・払い戻しをすると使った非課税枠は再利用できません。

年間40万円までという投資枠はその年限りで、途中で売却して枠が空いても翌年以降に繰り越したり同年中に埋め直したりはできない仕組みでした。途中で取り崩すと、せっかく割り当てられた投資枠の一部を無駄にしてしまうことになります。

しかし、2024年からNISA制度が大幅拡充・変更され、非課税枠の扱いが柔軟になりました。新しいNISA(恒久化NISA)では、年間の投資上限額が増加するとともに、売却した商品の取得額(簿価)相当分だけ非課税枠が翌年以降に復活する仕組みが導入されています。

つまり、新NISAでは途中で売却・引き出しを行っても、その売却額に相当する投資枠を翌年以降に再利用できます。

以下に旧制度と新制度の違いをまとめました。

| 制度区分 | 売却後の非課税投資枠の扱い |

|---|---|

| 旧つみたてNISA(~2023年) | 一度売却しても非課税投資枠は復活しない |

| 新NISA(2024年~) | 売却した商品の等価分だけ非課税投資枠が翌年以降に復活 |

ご覧のように、新NISAでは途中引き出しによる「枠のムダ遣い」が解消され、ライフイベントに合わせた柔軟な資金計画が立てやすくなっています。

とはいえ、新NISAであっても売却した年の残り期間中は一時的に投資枠が減少する点には注意が必要です。

いずれにせよ、旧制度であれ新制度であれ途中で引き出した期間は非課税運用を中断してしまう点に変わりはないため、慎重に判断しましょう。

デメリット⑧焦って売ると損失を拡大しやすい

値下がりしたときに「もうムリかも」と感じて思わず売ってしまいたくなるかもしれませんが、実は一番もったいない売り方です。

人間は、利益よりも損を強く感じる生き物だと言われています。少しの利益では満足できなくても、損をするとすぐに不安になって投げ売りしてしまう…。これを「プロスペクト理論」といって、多くの人が左右されやすいのです。

しかし、積立NISAを長期で続けると、平均購入価格が下がって利益が出やすくなります。積立NISAは「いつでも売れる」からこそ、値動きに一喜一憂しないことが大切です。

もし、「今売るべき?」「このまま続けていいの?」と迷ったときは、ひとりで悩まずに専門家に相談するのも一つの方法です。

- カメラオフOK

- スマホからも相談可能

- 何度相談しても無料

「今の家計で本当に将来に備えられているのか不安…」という方は、ぜひ気軽に試してみてください。

積立NISA(つみたてNISA)途中引き出し前に検討すべき4つの選択肢

「つみたてNISAが優れた運用方法といわれても、今の所損失ばかりだから解約したい」と思う人もいるでしょう。また、「すぐにお金が必要だから解約しなければならない」という人もいるかもしれません。

しかし、そのような理由で焦って解約する必要はありません。解約前に、次の4つの選択肢を検討してみてください。

これらの選択肢によって、解約を避けることも可能です。解約を早まるとデメリットが発生し、後悔するかもしれません。各選択肢について、以下で詳しく解説します。ぜひ、じっくりと読んでみてください。

選択肢①投資する銘柄を変える

運用がうまく行かず不満がある場合は、投資する銘柄を変えてみましょう。つみたてNISAは初心者も取り組みやすい運用方法ですが、資産運用であることに変わりはありません。投資対象が今ひとつと感じたなら、もっと良い投資先を探してみてください。

「変更が面倒なのでは」と思うかもしれませんが、つみたてNISAの投資先変更は比較的簡単です。初心者が取り組みやすいつみたてNISAであっても、投資を行っているという点を再認識し、必要があれば銘柄を変えてみましょう。

選択肢②金融機関を変更する

「現状では利益が出ていない」という理由で解約を考えている場合、金融機関を変更することで解決できるかもしれません。

金融機関によってつみたてNISAの対象となる金融商品の種類や数が異なるため、金融機関を変えて自分に合う商品を見つけることが可能です。年に1回なら変更できます。

金融機関を変更する場合は、ネット証券への変更をおすすめします。ネット証券なら、つみたてNISA対象の商品をより多く扱っており、少額の積立金額でも始められます。

選択肢③取り崩し・一時停止する

株価の下落や停滞が続いて不安になり、解約したいという人は、投資を一時休止してみてください。

しかし、それでも不安な場合は、投資を一時休止して様子見をすることがおすすめです。株価の暴落で即時解約するのではなく、いったん積み立てを休止し、相場が回復するまで待ってみてください。

選択肢④必要な分だけ解約する

現金が急ぎ必要になったという理由で解約する場合は、全てを解約するのではなく、必要な分だけ解約しましょう。

つみたてNISAは、いつでも必要な金額分を現金化できます。必要金額だけ売却し、残りはつみたてNISAとして継続するとデメリットの回避が可能です。

積立NISA(つみたてNISA)途中引き出しのやり方

では、実際に積立NISAの資金を途中で引き出すにはどのような手順を踏めばよいのでしょうか。基本的な流れは、証券会社の口座で保有している投資信託を売却することに他なりません。

以下に一般的な手順と押さえておきたいポイントを解説します。

売却する商品を選ぶ

まずNISA口座で積立中のどの商品を売却するか選択します。複数の投資信託を保有している場合、どのファンドから資金を取り崩すか慎重に検討しましょう。

今後も保有を続けたい商品は残し、必要に応じて一部売却したい商品を決めます。

売却額(口数または金額)の指定

次にどれくらい引き出すかを指定します。具体的な売却金額を指定する方法と、口数(何口売却するか)を指定する方法があります。

金額指定の場合はその金額に相当する口数が自動計算され、口数指定の場合は直近の基準価額(1万口当たりの価格)を参考に自身で口数を決めます。

※基準価額は日々変動するため、注文時に正確な売却金額は確定しません。

注文締切時間までに受け付けた分が当日または翌営業日の基準価額で約定する「ブラインド方式」となっており、最終的な受取金額は基準価額の変動によって若干前後します。

内容確認と売却注文の実行

売却する商品と金額を指定したら、注文内容を確認して正式に売却の指示を出しましょう。

ネット証券の場合は画面上で取引パスワードの入力や最終確認ボタンのクリックといった操作で売却注文を確定させます。

資金の受取(入金)

売却注文が約定し換金処理が完了すると、通常4~6営業日程度で売却代金が証券口座の預り金に入金されます。その後、証券口座から自分の銀行預金口座へ出金指示を行えば現金を手にできます。

資金が必要な時期が決まっている場合は、余裕をもって売却手続きを行いましょう。

積立NISA(つみたてNISA)途中引き出し後の再開手続き

「解約したけれど、もう一度つみたてNISAを始めたい」という場合は、再開設ができます。解約後に再開する手続きは新規申込と大きく変わりませんが、「非課税口座廃止通知書」が必要な点が異なります。

手続き方法は、次の3ステップです。

- 金融機関から「非課税口座開設届出書」を取り寄せ、記載し本人確認書類と非課税口座廃止通知書を添付して返送

- 金融機関と税務署による審査

- つみたてNISA口座の開設完了後、金融機関から通知

とはいえ、「また始めたいけど、本当に今の家計で続けられるかな…」と不安に感じる方もいるかもしれません。

そんなときは、マネーコーチの無料オンライン家計診断を活用してみてください。

- スマホ・PCでOK

- カメラオフでも相談可能

- 保険や資産運用も中立的にアドバイス

「もう一度、つみたてNISAを始めたい!」という方にとって、安心して再スタートを切るための心強いサポートになります。

30秒で予約完了。ぜひお気軽にご相談ください。

積立NISAはいつ引き出すのがいい?売り時・途中売却のベストタイミング

積立NISAはいつでも引き出せる自由さが魅力ですが、「いつ売るか」で損するか得するかが変わります。

ここでは、途中売却を検討する際に「ここなら売ってもいい」と判断しやすい3つのケースを紹介します。

ライフイベントや教育費など明確な目的があるとき

お金を引き出すなら、「何のために使うか」が明確なときがベストです。

例えば、以下のようなライフイベントが該当します。

- 子どもの大学入学

- 結婚式や引っ越し

- 車の買い替え

- 医療費の支払いなど

目的が明確なときは、「損しないかな?」と悩まずに済みますし、タイミングもあらかじめ調整しやすいです。

教育費のように使う時期が決まっているものは、2〜3年ほど前から準備しておくのも良いでしょう。値動きを見ながら少しずつ売却するのがポイントです。

含み益が十分出ている

投資した金額よりもかなり増えているとき、それは売却を検討する良いタイミングです。

そのまま増え続ければ理想ですが、相場は上下するもの。増えた分を一度確保しておけば、あとで下がっても後悔しにくくなります。

とはいえ、全部を一気に売るのではなく、段階的に売却する方法もあります。

たとえば…

- 今のうちに利益分の3分の1を確定しておく

- 残りはしばらく運用を続ける

- 必要になったらまた少しずつ売る

このように分けておけば、「売るタイミングが1回しかない」というプレッシャーも減ります。

増えた資産をどう活かすか、落ち着いて選べるのが長期投資の強みです。

積立NISA(つみたてNISA)途中引き出し時の手数料・税金リスク

積立NISAには基本的に解約手数料はかかりませんが、商品や金融機関によっては別の費用が発生することがあります。また、旧制度と新制度で税金の扱いも異なるため、それぞれの違いを知っておくことが大切です。

ここでは、積立NISAの手数料や税金の注意点を整理して解説します。

解約手数料は無料だが「信託財産留保額」に注意

積立NISAを途中で売却しても、基本的に解約手数料は0円です。投資信託全体の流れでもあり、積立NISA対象の商品はコスト面でも投資家に優しい設計になっています。

ただし「信託財産留保額」という、ちょっと聞き慣れない費用がかかるケースがあります。

具体的な違いを表にまとめると以下の通りです。

| 項目 | 解約手数料 | 信託財産留保額 |

|---|---|---|

| 支払先 | 証券会社 | 投資信託そのもの |

| 金額の目安 | 0円 | 0~0.3%程度 |

| 性質 | サービス料 | 他の投資家への配慮 |

| 記載場所 | 投資信託の「目論見書」に記載 | 投資信託の「目論見書」に記載 |

例えば、100万円分を売却する際に信託財産留保額が0.2%あると、最終的に受け取れるのは998,000円になります。一部の商品は信託財産留保額が0%なので、売却前に一度、商品情報や目論見書をチェックしておくのがおすすめです。

出金手数料は証券会社や銀行によって異なる

投資信託を売却したあとは、証券口座にお金が戻ってきます。そのお金を自分の銀行口座に移すとき、「出金手数料」が発生する場合があります。

代表的な出金手数料の目安をまとめました。

| 金融機関の種類 | 出金手数料の目安 |

|---|---|

| ネット証券 | 無料(制限あり or 無制限) |

| 店舗型証券会社 | 200~800円程度 |

| 一般的な銀行 | 100~500円程度 |

また、同じグループの銀行を使っている場合は、手数料が無料になるパターンもあります(例:楽天証券+楽天銀行など)。「毎月引き出す予定がある」「少額でも無駄をなくしたい」という方は、あらかじめ金融機関の出金ルールをチェックしておきましょう。

旧NISAの20年終了後は課税口座に移る

旧つみたてNISA(2023年までの制度)では、非課税で運用できるのは最長20年までと決まっています。その期間が終わると、保有している資産は自動的に「課税口座」に移されます。

非課税期間が終わった後、資産を持っているだけでも自動で課税口座へ移動されます。つまり、「売らない=非課税のままキープできる」わけではないのです。

さらに、移管されたときの価格が、その後の新しい購入価格として扱われます。

- 購入価格:100万円

- 非課税期間終了時の価格:150万円

- 移管後の売却価格:200万円

この場合、150万円→200万円の「50万円」に対して税金がかかります。

逆に、値下がりしていた場合も油断はできません。

- 購入価格:100万円

- 移管時の価格:90万円

- 売却価格:100万円

このとき、実質的にはプラマイゼロですが、「10万円の利益」とみなされて課税されてしまいます。

20年後に勝手に課税口座に移されて税金がかかる状態にならないよう、移管時の価格はしっかり意識しておきましょう。

積立NISAの引き出しに関するよくある質問

「引き出したらどうなるの?」「損にならない?」など、積立NISAを利用していると気になる疑問はたくさんあります。制度は一見シンプルでも、細かなルールを知らないまま動いてしまうと「損してた…」と後悔してしまうことも。

ここでは、積立NISAの途中引き出しにまつわる実際によくある質問を取り上げて解説していきます。

- 一部売却するとどこに振り込まれる?

- 払い戻したお金は損益通算できる?

- 知恵袋では「途中解約=損」と言われるのはなぜ?

- 現金化まで何日かかる?売却から入金までの目安は「約1週間」

- 証券口座に利益分だけ残すor利益分だけ売却はできる?

- 非課税保有期間や生涯投資枠とは?

一部売却するとどこに振り込まれる?

投資信託を売却すると、まずは証券口座にお金が入ります。そこから銀行口座へ移したい場合は、証券会社のマイページなどで出金手続きを行えばOKです。

あらかじめ銀行口座を登録しておくと、自動で振り込んでくれるサービスを使えるケースもあります。

引き出す方法は主に2つあります。

- 銀行口座に振り込む(通常1~3営業日)

- 証券会社の提携ATMで引き出す(即時対応)

すぐに使いたいときは、ATM利用がおすすめです。

払い戻したお金は損益通算できる?

積立NISAで損を出してしまった場合、他の口座の利益と相殺することはできません。

- 特定口座で10万円の利益

- 積立NISAで5万円の損失

この場合、本来なら利益と損を合わせて「5万円の利益」にだけ税金がかかるはずですが、積立NISAの損失はカウントされません。そのため10万円の利益分すべてに税金がかかることになります。

売却タイミングによっては、こうした税金のムダが出てしまうため、損失状態での売却は慎重に判断する必要があります。

知恵袋では「途中解約=損」と言われるのはなぜ?

途中で解約すると、積立NISAの本来の良さを活かせなくなるからです。代表的な理由は次の3つです。

- 複利効果が止まる(利益が利益を生む力が消える)

- 時間分散が効かなくなる(相場の上下を平均化できない)

- 非課税枠が戻らない(旧NISAでは年間枠が復活しない)

現金化まで何日かかる?売却から入金までの目安は「約1週間」

「売ったらすぐに現金になる」と思っている方も多いですが、実際には少し時間がかかります。

売却の流れは以下のようになります。

| 日程 | 処理内容 |

|---|---|

| A日 | 売却注文(申込日) |

| A~A+2日 | 約定日(取引が成立する日) |

| A+2~+7日 | 受渡日(お金が入金される) |

最短でも4営業日、遅い場合は1週間ほどかかります。土日祝をまたぐと少し延びるので注意が必要です。

海外資産が含まれる投資信託では、時差の影響で約定日が遅れることもあります。急ぎの場合は、預貯金など別の資産から準備したほうが良いでしょう。

証券口座に利益分だけ残すor利益分だけ売却はできる?

「利益分だけ引き出したい」と思う方も多いですが、投資信託では元本と利益を分けて売却することはできません。

どういうことかというと、投資信託は「口数」で管理されています。

- 1万円分売ったら、元本と利益がミックスされた状態で引き出される

- 「利益の部分だけ」を指定することは不可能

売却の指定方法は次の2通りです。

- 「○○円分を売却する」

- 「○○口を売却する」

利益確定したい場合は、「全体のうち何割を売るか」という考え方で計画するとわかりやすくなります。

非課税保有期間や生涯投資枠とは?

「非課税保有期間」とは、利益に税金がかからない期間のことです。

- 旧つみたてNISA:最長20年

- 新NISA:無期限

そして「生涯投資枠」とは、一生でどこまで非課税で投資できるかを示す上限のことです。

まとめ:途中引き出しの判断に迷ったら「目的」と「制度」を見直そう

この記事では、積立NISAの途中引き出しにともなうデメリットや引き出し方法、判断のポイントを解説しました。

積立NISAは運用益が非課税という強みがある一方で、引き出すタイミングを誤ると利益を逃したり損失が確定してしまうこともあります。

焦って解約する前に、次の点を冷静に見直してみてください。

- 目的が明確か

- 売却以外に方法はないか

- 本当に今すぐ現金化が必要か

ライフイベントの備えとして使いたい方や、利益を一部確保したい方には、段階的な売却がおすすめです。

「せっかく積み立ててきた資産、損せずに使いたい!」という方は、まずは制度のしくみを理解し、自分にとってベストな選択をしていきましょう。

とはいえ、「本当にこの判断でいいのかな…」「自分の家計に合った使い方がわからない」と感じている方も多いのではないでしょうか。

- 家計の状況に合った判断ができる

- 将来の資金計画を踏まえたアドバイスが受けられる

- 相談は何度でも無料、カメラオフOKで安心

ぜひ一度、無料のオンライン家計診断を活用してみてください。