お金に関する不安や悩みを抱えている人は多いでしょう。不安や悩みの1つが、長い人生を豊かに、または無事に過ごすための資金についてです。具体的には、「マイホームや子どもの教育費はいくら準備が必要?」「老後の生活費は足りるだろうか?」などの悩みです。

このようなときに役立つのがライフプラン表です。今後の支出や収入を年齢ごとに数値化して一覧表にすることで、必要な資金の過不足を把握し将来に向けた資金対策が立てやすくなります。

今回の記事では、ライフプラン表を作成する5つの手順について解説します。活用方法も紹介するので、これからの生活設計を考えるきっかけにしてください。

ライフプラン表とは

ライフプラン表とは、将来の生活設計に欠かせないお金に関する基礎データで、一生涯の収支や貯蓄の予想額を一覧にしたものです。

一覧にすることで、キャッシュフローの流れや大きな支出が必要な時期、支出に対する貯蓄の過不足などが明確になります。

ライフプラン表の作成によって資金面での問題点が明確になり、問題解決のための対策が立てやすくなります。早めに対策を立てて実行することで問題解決は容易になるため、すぐにでもライフプラン表を作成して活用しましょう。

ライフプラン表を作るメリット

ライフプラン表を作る主なメリットは次の4つです。

メリット①:将来の収入と支出、貯蓄の流れがわかる

メリットの1つ目は、将来の収入と支出、貯蓄の流れがわかることです。日本FP協会などのサイトで、ライフプラン表を簡単に作成できるツールもあります。

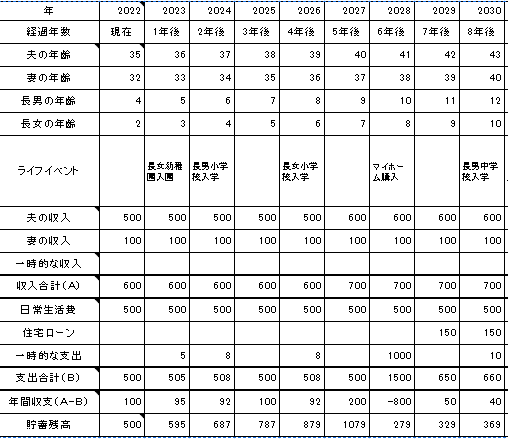

ライフプラン表のイメージ:

ライフプラン表を作成すると、今後の収入・支出・貯蓄額が時系列に見れるため、将来のキャッシュフローを簡単に把握できます。

お金に関して不安を感じる原因の1つは、将来のキャッシュフローがわからないことです。

ライフプラン表の貯蓄残高がいつでも十分であれば、不安が解消するかもしれません。一方、収支の赤字が続き貯蓄残高がマイナスになるようだと、対策が必要であることが確認できます。

メリット②:人生の3大支出の支出額や時期が明確になる

メリットの2つ目は、人生の3大支出の支出額や時期が明確になることです。

ライフプラン表を作成すると、マイホームの頭金や教育費(特に大学進学費用)を支払った時期や、現役引退後の年金生活時の収支が赤字になりやすいことに気づくでしょう。

人生の3大支出といわれる住宅費と教育費、老後資金は高額になるため、事前にきちんと準備しないと資金不足になるリスクがあります。また、支出が重なるとリスクは高まります。

ライフプラン表によって支出の時期や金額を把握することで、いつまでにいくら資金を準備しないといけないかが明確になります。

メリット③:将来に向けた家計の問題点が明らかになる

メリットの3つ目は、将来に向けた家計の問題点が明らかになることです。

特に注意したいのが、年間収支と貯蓄の残高です。たとえば、人生の3大支出がない年には貯蓄残高を増やしたいところですが、あまり貯金ができないようだと収支の見直しが必要でしょう。

また、マイホームの頭金を支払うと貯蓄残高がマイナスになる場合には、購入時期の先送りなど計画の変更が必要なケースもあります。老後に貯蓄残高が少なくなると、老後破綻のリスクが高まります。

メリット④:家族で将来の家計の状況や問題点を共有できる

メリットの4つ目は、家族で将来の家計の状況や問題点を共有できることです。

ライフプラン表を見ると、誰でも将来のキャッシュフローを簡単に把握できるからです。年間収支と貯蓄残高の推移を見れば、家計の問題点もみんながすぐに理解してくれるでしょう。

マイホームの購入や子どもの進学など、家族の夢を実現するために、家族みんなで情報共有して協力しあえる状況も期待できます。

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

ライフプラン表の活用方法

次に、ライフプラン表の活用方法について解説します。

活用方法①:収入を増やすために働き方を考える

活用方法の1つ目は、収入を増やすために働き方を考えることです。

一生涯を通してお金に困らないように生活するには、毎年の収支の黒字を確保しながら、大きな支出に備える貯蓄を増やすことが重要です。収支を黒字にするには、収入を増やすか支出を抑えなければなりません。

収入を増やすには、給与の高い仕事に転職したり、副業を始めるなどの方法があります。また、配偶者が専業主婦(夫)ならパートに出るなど働き手を増やす方法もあるでしょう。

ライフプランを見て収入アップの必要性を感じたら、家族の働き方を見直してみましょう。

活用方法②:支出を抑えるために節約する

活用方法の2つ目は、支出を抑えるために節約することです。

収支を改善しようと考えても、家庭の状況によっては収入を増やすことが難しいケースもあるでしょう。しかし、支出を抑えるために節約することは可能です。

ただし、無理な節約で健康を損ねたり生活に支障をきたさないように注意しましょう。日頃は無駄な支出を極力抑えても、ときには少し贅沢をするなどメリハリのある支出がおすすめです。

効果的な節約方法について詳しく知りたい人は、次の記事をご覧ください。

活用方法③:お金を効率よく増やすための資産運用を考える

活用方法の3つ目は、お金を効率よく増やすための資産運用を考えることです。収入や支出が変わらなくても、資産を効率的に運用できれば貯蓄を増やすことができます。

銀行の金利が低いため預貯金で資産を増やすことは難しいですが、株式や投資信託、不動産投資など、リスクがあっても高い収益が期待できる運用方法も検討してみましょう。運用方法によっては、リスクを抑えながら一定の収益が見込めます。

また、つみたてNISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)など、税制上の優遇措置を利用できる制度もおすすめです。

初心者向けの資産運用について詳しく知りたい人は、次の記事をご覧ください。

活用方法④:不足分を生命保険などでカバーする

活用方法の4つ目は、不足分を生命保険などでカバーすることです。

ライフプラン表の収支は、あくまで予想数値です。予期せぬ事態が発生して予定が狂う可能性もあります。一家の大黒柱が死亡して収入がなくなる、大きな病気で高額な治療費が必要になる、などです。

いざという時に収入の減少や支出の増加をカバーしてくれるのが、生命保険や損害保険です。遺族の生活保障は死亡保険、高額な治療費は医療保険でカバーすることも一つの手です。

ライフプラン表の作り方

ライフプラン表を自分で簡単に作るには、エクセルを使ってライフスタイルに合わせたシミュレーションを行うことです。ライフプラン表作成の手順を解説します。

手順①:家族の年齢推移を一覧表にする

まず最初に、エクセルに家族構成と1年ごとの年齢推移を入力します。子どもの進学時期や定年で収入が減少する時期など、ライフステージの変化を把握しやすくなります。

住宅の購入時期や子供の大学入学時期、セカンドライフのスタート時期などをイメージしながら一覧表を作成しましょう。

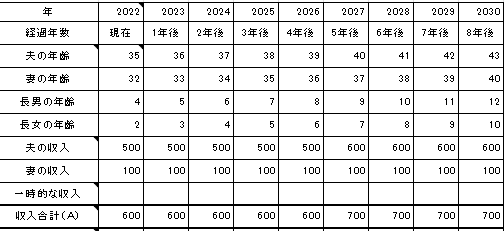

家族の年齢推移のイメージ:

手順②:ライフイベントの支出を想定する

次に、今後想定される大きな支出を伴うライフイベントと支出額をリストアップしましょう。一生涯の支出は日常生活費以外だけでなく、ライフイベント時の支出も大きな割合を占めるからです。

主なライフイベントは、マイホームの購入・リフォームや子どもの入学・進学、自動車の購入、退職などです。転職や起業の予定がある場合も、給与の変化や開業資金の支出など収支に影響があるためリストアップが必要です。

ライフイベントと支出額のイメージ:

手順③:将来の収入を入力する

3番目に、家族の年齢推移の一覧表に将来の収入を予想して入力します。

定期的な収入は、夫婦の給与などです。昇給や転職など未確定の要素もありますが、概算でもいいので見込額を入れていきましょう。

定期収入以外の一時的な収入についても見込額を入力しましょう。一時的な収入には、退職金や生命保険の満期金、個人年金、相続金などがあります。資産運用による収益も考えられますが、手堅く見積もるならライフプラン表には入れなくてもいいでしょう。

収入欄のイメージ:

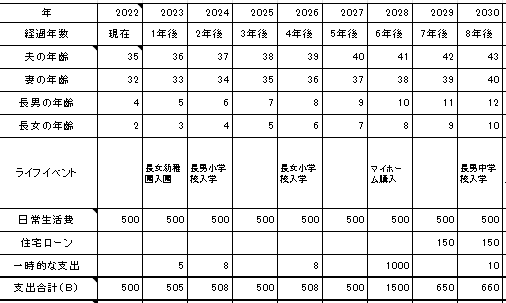

手順④:将来の支出を入力する

収入を入力したら、次は将来の支出の入力です。日常生活費だけでなく、ライフイベントに伴う大きな支出なども入れましょう。

支出項目は、自分がわかりやすいように項目分けしましょう。

次の表では、日常生活費以外の支出を「住宅ローン」と「一時的な支出」に分けています。また、大学の進学費用以外の教育費を日常生活費に含めています。

支出欄のイメージ:

手順⑤:将来の収支と貯蓄残高を計算する

最後に、収入から支出を差し引いて年間の収支を計算します。現在の貯蓄残高に毎年の収支を加えると貯蓄残高の推移も一覧表に加えられます。

次の表では、6年後の夫41歳時にマイホームを購入して頭金を支払ったため、年間収支は800万円の赤字です。しかし、前年までに1,000万円以上の貯蓄があるため、貯蓄残高が0円になるのを避けられることが確認できます。

収支と貯蓄残高のイメージ:

まとめ:ライフプラン表を作成して今後の働き方と支出、資産運用を考えよう!

ライフプラン表は、将来の生活設計に欠かせないものです。一生涯の収支や貯蓄の予想額を一覧できるため、将来に向けた家計の問題点を把握しやすいです。

資金不足などの問題を解決するには、働き方を変え収入を増やしたり、節約して支出を抑えたりして収支を改善することが必要です。また、資産運用してお金を効率よく増やすことも効果的です。

まずは、ライフプラン表を作成してこれからの生活設計を考えるきっかけとしてください。