「人生100年時代」といわれる現代に、何となく流されるままに生きていると、お金も時間もすぐに失ってしまいます。ライフプランを立てて計画的に暮らすことで、より充実した人生を送ることができます。

「ライフプランって何か、いまいちわからない」という方もいらっしゃるかもしれません。そこで本記事では、ライフプランの説明と立て方、ポイントをご紹介します。家計が赤字になった際の対策も解説しているので、読んでおくといざという時に役立ちます。

ライフプランを学んで作成し、人生の各イベントを充実した状態で迎えてください。

ライフプランとは将来の生活に必要なお金を把握すること

ライフプランは直訳では「人生計画」を意味し、「生涯生活設計」とも呼ばれています。

「生涯生活設計」では人生を長期的な視点でとらえ、人生で起こるイベントと必要なお金をあらかじめ考えておきます。つまり、ライフプランとは、将来の生活に必要なお金を把握しておくことです。

人生のイベントといっても、結婚や出産、マイホームの購入などのビッグイベントだけを考えるのではありません。「毎年の海外旅行」「社会人大学院への進学」「ゆとりある老後」など、自分の理想とする人生の様々な計画を含めて考えます。

ライフプランを立てずに生活をしていると、「十分な余裕はないが、海外旅行に行きたいと思いついた時にそのまま行く」といった無計画な状況に陥りやすいです。そして、本当にお金が必要な時にお金がない、という事態になりかねません。

ライフプランを立てておくことで、人生のいろいろなイベントに余裕を持って対応でき、理想の生活に近づくことができます。

ライフプランの立て方を簡単3ステップで解説

「ライフプランの大切さはわかったけれど、どう作ればいいの」とお思いかもしれません。ライフプランは、次の3ステップで簡単に作成できます。

- いつ、何をしたいかを書き出す

- ライフイベントごとにどれくらいの資金が必要かを試算する

- 将来の収支を追記する

各ステップについて以下で解説します。

①いつ、何をしたいかを書き出す

まず、「いつ、何をしたいか」を書き出しましょう。「毎年海外旅行に行き、3年に1回はヨーロッパ旅行をする」や「キャリアアップのために資格取得の学校に行く」などいろいろ考えられます。思いつく限り表に落とし込みます。

「特にしたいことはない」という方もいらっしゃるかもしれません。その場合は、結婚や出産、マイホームの購入、子どもの進学、退職など予測される人生のビッグイベントを記入します。

今後したいことと起こり得ることをできるだけ書き出し、年表に書き込んでください。

②ライフイベントごとにどれくらいの資金が必要かを試算する

表に書き込んだ「将来したいことと起こり得ること」、つまりライフイベントごとにどの位の資金が必要か試算し、記入します。金額はおおよその値で構いません。毎年どの程度のお金がライフイベントに必要なのかを、しっかりと認識します。

自分が何歳の時にどのようなライフイベントがあり、いくら必要なのかがわかるため、具体的に将来の計画を立てることができます。

③将来の収支を追記する

現時点での家計収支から、将来のおおまかな収支と貯金額を推計します。将来の収支や貯蓄を表に追記し、ライフイベントの必要額と比較してください。「この家計状況では、子どもの進学の選択肢が少なくなる」など、状況が客観的に理解できます。

マイホームの購入や車の買い替え、子どもの教育費などは、お金が必要となる時期と金額がある程度推測できます。そのため、「子どもが○歳になったらパートに出なければ」など、具体的な対応が可能です。

早めにライフプランを立てておくと、ライフイベントの費用のためにいつまでにいくら用意すべきかが、明確にわかります。将来を見通すことができ、自分のやるべきこともわかっているため、漠然とした将来への不安から解放されます。

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

ライフプランは定期的に見直しと修正を

「ライフプランができたから安心」とお考えかもしれません。しかし、ライフプランは1回作ればそれで済むというものではなく、定期的な見直しと修正が必要です。

特に、ライフステージが変わるような出来事があった場合はライフプランを見直しておかないと、プランと実際の生活にずれが生じます。以下のイベントが起こった時には、ライフプランを見直しして、必要に応じて更新しましょう。

- 就職や転職:収入の変化や年金の種類、金額に注意する

- 結婚:1人世帯から2人世帯へ家計が変化するので、家計管理方法を考える

- 出産:教育費の準備や、車の買い替えなどを考える

- マイホームの購入:住宅ローンの返済計画を作成する

- 定年退職:年金受給額と退職金を確認する

収支が赤字になってしまうときは家計の見直しと早めの対策を

「ライフプランを立てたけれど、家計の赤字が大きい」という場合は、要注意です。収支が赤字になることが多いなら、家計を見直して早めの対策を取ることが必要です。どのように対応すればいいのか、以下でご紹介します。

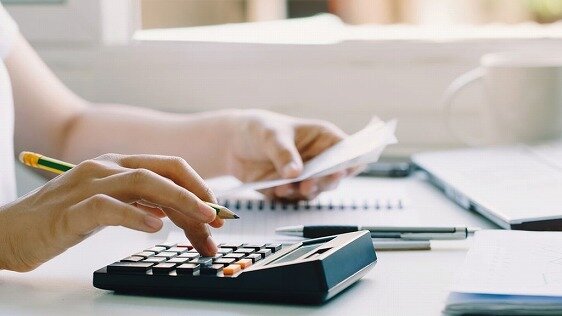

家計を見直しして赤字の原因となる無駄な出費を把握しよう

家計が赤字になっている場合、案外赤字の原因を認識できていないことが多いです。「無駄遣いはしていないのに、どうして」という声が、よく聞かれます。

そのため、まずは赤字の原因となっている無駄な出費を見直しましょう。家計の無駄を見抜く方法として、家計簿がおすすめです。家計簿アプリを使うとより簡単に記録や計算ができるので、どなたでも継続しやすいです。

また、支出の各項目の平均値を見て自分の家計と比較すると、意外な無駄遣いに気づくことも。例として下記の記事で食費の平均値を確認することができます。「うちは外食費が高かったのか」と、客観的に状況を理解できます。

家計の無駄に気づいた後は、固定費を筆頭に節約することがおすすめです。固定費はいったん削減するだけで、年間を通して考えるとまとまった金額をストレスフリーに節約できます。

先取り&積立貯金で堅実な貯蓄をしよう

赤字が続く場合、貯金に回す余裕がありません。「貯金の必要性はわかっているけれど、あると使ってしまう」という方も多いです。

そこでおすすめしたいのが、先取り貯金と積立貯金です。先取り貯金なら毎月の収入から先に一定額を貯金し、残ったお金でやりくりすることで、自然と貯金が増えます。

積立貯金は1回あたりの積立額は小さくても、長期間続けることで最終的にはまとまった金額になります。できるだけ早い段階で始めておくことがベターです。

貯金があると、いざという時にもあせらずに対応できます。ライフイベント以外の突発的出来事に備えるために、堅実な貯蓄をしましょう。

まとめ:一番不安な「わからない」状態から抜け出すためにも早めにライフプランを立てよう

ライフプランの概要や、赤字の場合の対処策について解説しました。ライフプランを立てていないと各ライフイベントに対応できないことに加え、常に漠然とした不安にさらされてしまいます。

自分の現状および将来について、具体的に認識できていないため、ぼんやりとした不安の中で生きるしかありません。そのような「わからない」状態から抜け出すためにも、早めにライフプランを立てましょう。そして、計画的に充実した人生を送ることができるでしょう。