- 「月5000円のつみたてNISAなんて、意味あるの?」

- 「少なすぎて資産なんて増えないんじゃ…」

- 「20年後にどのくらいになるのか想像できない」

このように考えている方もいるでしょう。

本記事では、月5000円から始めるつみたてNISAのリアルなシミュレーションや、20年後の資産推移、成功する人と失敗する人の違いをわかりやすく解説します。

この記事を読めば、月5000円でどれくらい資産が増えるのかが明確になります。

少しでも「将来のために何か始めたい」と思っている方は、ぜひ参考にしてください。

- 月5000円つみたてNISAのリアルなシミュレーション結果

- 少額投資を成功させる3つのメリットと注意点

- 損を防ぐための具体的な行動と考え方

- 月5000円でも始めやすいおすすめの投資信託

- 向いている人・向かない人の特徴

- 20年後の「お金の未来」をどう作るか

【結論】つみたてNISA月5000円は意味ないのか

SNSでは、つみたてNISAに関して「少額では増えない」「20年経っても大した金額にならない」といった意見も見かけます。

しかし、専門家の立場から言えば、月5000円のつみたてNISAにも十分な価値があります。理由は、非課税制度と複利の仕組み、そして時間の力が組み合わさることで、少額でもお金が着実に増えていくためです。

ここでは、「なぜ月5000円でも意味があるのか」「なぜ意味ないと言われるのか」そして「投資を始めないことがどれほど損なのか」を解説します。

月5000円でも“意味はある”

「5000円なんて少なすぎる」と感じるかもしれませんが、実際には複利と非課税の恩恵を受けられるため、月5000円のつみたてNISAでも効果があります。

課税口座なら約17万円の税金が引かれますが、つみたてNISAなら非課税なので、まるごと手元に残せます。

つまり、同じ5000円でも投資するかどうかで20年後の結果は大きく変わるのです。また、月5000円という金額は生活の負担になりにくく、投資を習慣化する最初の一歩として最適です。

「意味ない」と言われる理由は過度な期待にあり

「月5000円じゃ増えない」「意味がない」と言われる背景には、短期間で成果を求めすぎていることがあります。つみたてNISAは、数年で利益を出すための制度ではなく、10年・20年という時間を味方につける長期間の資産運用(積立投資)です。

しかし、「1〜2年で増えない」と感じてやめてしまう人も少なくありません。たとえるなら、まだ1kmしか走っていないのに「マラソンでゴールできない」と嘆いているようなものです。

つまり、「意味ない」と感じるのは、期待するスピードが早すぎるか、他人の結果と比べてしまっているだけです。焦らずコツコツ積み立てを続けることを重視しましょう。

投資を始めないリスクのほうが大きい

「意味ない」と感じて投資を始めないことこそ、実は最大のリスクです。なぜなら、物価が上がるのにお金の価値は上がらない状況が続いているからです。

さらに、つみたてNISAはお金を増やすだけでなく、家計を見直す意識を育てる効果もあります。毎月積み立てを続けることで、支出を管理し、将来への備えを考える習慣が自然と身につくのです。

月5000円のつみたてNISA|10年・20年後の資産をシミュレーション

数字で見てみると想像以上に育つのがつみたてNISAの特徴です。ここでは、実際に10年・20年後にどのくらいの資産になるのかをシミュレーションで確認していきます。

| 期間 | 年利3% | 年利5% | 年利7% |

|---|---|---|---|

| 10年後 | 約70万円 | 約77万円 | 約86万円 |

| 20年後 | 約163万円 | 約203万円 | 約254万円 |

20年間続けるだけで、40万円〜130万円以上の運用益が見込めます。複利の力によるもので、得た利益がさらに利益を生むことで、雪だるま式に資産が増えていくのが特徴です。

つみたてNISA月5000円を続けた人が得る3つのメリット

月5000円という少額でも、つみたてNISAを続けていくと得られるメリットは大きく3つあります。どれも始めた直後に劇的な変化を感じるものではありませんが、10年、20年と積み重ねることで確かな成果となって現れます。

少ない金額でも続ける意味があると実感できる理由を、順に見ていきましょう。

複利の雪だるま効果が働く

つみたてNISAの最大の魅力は複利が働くことです。

イメージとしては、小さな雪玉が転がるたびに大きくなっていく雪だるまのような増え方です。

複利が力を発揮するのは「時間」です。早く始めて長く続けた人ほど、雪だるまが転がる距離が長くなり、増え方も加速します。

貯金が苦手な人でも続けられる

「気づいたら使ってしまう」「貯金が続かない」と悩む方にも、つみたてNISAは相性が良い制度です。なぜなら、一度設定すれば自動で引き落とされるからです。毎月決まった日に5000円が積み立てられるため、自分で振り込む手間がなく、無理せず続けられます。

自動積立なら、気づいたときには「1年続いていた」という感覚で、自然に習慣化できます。

投資経験を積みながら金融リテラシーが高まる

もう1つのメリットは、投資を通じて金融リテラシー(お金の理解力)が自然に高まることです。つみたてNISAを始めると、株式・投資信託・利回りといった言葉に触れる機会が増えます。最初は難しく感じても、自分のお金が動くとニュースや経済の話題が身近に感じられるようになるものです。

また、運用成績を見るたびに「なぜ増えたのか」「なぜ下がったのか」を考える習慣がつきます。その積み重ねが、お金に強くなる第一歩だと言えます。

つみたてNISA月5000円でも損する人の共通点

つみたてNISAは少額から始められる安心感がある一方で、やり方を誤ると損をしてしまうことがあります。

ここでは、実際に損をしてしまう人に共通する3つのパターンを紹介します。どれも避けられる失敗ばかりなので、自分が当てはまっていないか一度チェックしてみてください。

生活費を削って積み立てている

最も多い失敗は、生活に余裕がない状態で無理に積み立ててしまうことです。つみたてNISAは余裕資金で行う長期投資です。家計を圧迫しながら続けてしまうと、突然の出費に対応できず途中で解約せざるを得なくなり、結果的に損をしてしまいます。

つみたてNISAは途中で引き出すと元本割れのリスクがあります。特に始めて数年以内にやめてしまうと、複利の効果が十分に働かず利益が出にくいのです。

値下がり時に焦って売却している

次に多いのが、価格が下がった瞬間に慌てて売ってしまうパターンです。投資の世界では、相場が上がったり下がったりを何度も繰り返します。

しかし、下落局面で売ってしまうと「安く買って高く売る」という基本が逆になり、損失が確定してしまいます。

実際、リーマンショックやコロナショックのような大きな下落後でも、市場は時間をかけて回復してきました。長期で見れば、値下がりを経ても最終的に資産が増えている人のほうが多いです。

理由もなく手数料の高い投資信託を選んでいる

見落とされがちですが、手数料(信託報酬)の高さも損を招く要因の1つです。手数料は毎年少しずつ差し引かれるため、一見わずかでも20年単位で見ると大きな差になります。

たとえば、同じ年利5%で運用しても、信託報酬が0.2%と1.0%では20年後に数十万円もの違いが出ます。複利で増えた利益から毎年コストが引かれていくためです。

つみたてNISA月5000円で成功するためのコツ

つみたてNISAを長く続けるうえで大切なのは、増やすコツより続けるコツを知ることです。月5000円という少額でも、正しい考え方を身につければ20年後にはしっかり成果が残ります。

大事なのは特別な才能ではなく、日々の積み重ねと基本の徹底です。ここでは、誰でも実践できる4つのポイントを紹介します。

長期・積立・分散を意識する

つみたてNISAで成果を出すための基本は、長期・積立・分散の3つです。それぞれの意味を整理すると次のとおりです。

| 観点 | 内容 |

|---|---|

| 長期 | 少なくとも10年以上、できれば20年以上の運用を前提にする |

| 積立 | 毎月同じ金額をコツコツ買い続ける(ドルコスト平均法) |

| 分散 | 複数の銘柄や地域に分けて投資し、リスクを分散する |

中でも分散は意識したいポイントです。たとえば、全世界株式インデックスファンドを1本持つだけで、先進国から新興国まで数千社に分散投資できます。1つの企業や国に偏るより、安定したリターンが期待できるでしょう。

余裕資金で運用し生活防衛費を確保する

投資は余裕資金で行うことが大前提です。家計を削ってまで積み立ててしまうと、解約した時に複利の力を活かせなくなります。

まずは、生活防衛費を確保しておきましょう。生活費の3〜6か月分を現金で用意しておくと安心です。

たとえば、毎月の生活費が20万円なら、最低でも60万円は手元に残すのが理想です。

| 生活費の目安 | 必要な生活防衛費 |

|---|---|

| 月15万円 | 約45万円〜90万円 |

| 月20万円 | 約60万円〜120万円 |

| 月25万円 | 約75万円〜150万円 |

そのうえで、余裕のある分だけ投資に回すのが正しい順番です。「生活を守るためのお金」と「将来を育てるお金」を分ける意識を持てば、途中で積立をやめる心配も減ります。

ライフステージに応じて積立額を増やす

つみたてNISAは、一度設定した金額をいつでも変更できます。

たとえば、社会人になりたての頃は月5000円で始め、昇給やボーナスのタイミングで月1万円、月2万円、月3万円へと少しずつ増やしていくといった流れにもできるのです。

▼具体例

| タイミング | 積立額の目安 |

|---|---|

| 社会人スタート時 | 月5,000円 |

| 収入が安定した頃 | 月10,000円 |

| 昇給・結婚など家計に余裕が出た頃 | 月20,000円〜 |

投資の目的と目標を明確にする

目的のない投資は長続きしません。成功している人の多くは、「なぜ投資をするのか」を自分の言葉で説明できます。

たとえば次のような目的を決めると、続けやすくなります。

- 老後の生活費を少しでも補いたい

- 子どもの教育資金を準備したい

- 将来のためにお金を働かせたい

さらに、「20年後に200万円を目指す」などの目標を数値で設定しておくと、モチベーションを保ちやすくなります。

投資は数字の世界と思われがちですが、実は感情との付き合い方が大切です。

つみたてNISA月5000円におすすめの運用方法

ここで紹介するのは、長期・分散・低コストの3点を満たした代表的な投資信託です。どれも初心者でも続けやすいという観点で選定しています。

| ファンド名 | 投資対象 | 特徴 |

|---|---|---|

| eMAXIS Slim 米国株式(S&P500) | 米国の大型株500社 | 世界経済の中心・米国に一本で投資できる |

| eMAXIS Slim 先進国株式インデックス | 日本を除く先進国 | 欧米中心に分散され、地域リスクを軽減 |

| eMAXIS Slim 全世界株式(オール・カントリー) | 世界中の株式 | 日本・米国・新興国をまとめてカバー |

| eMAXIS Slim バランス(8資産均等型) | 株・債券・リートなど8資産 | 安定重視でリスクを和らげたい人向け |

| SMT iPlus 全世界株式 | 世界株式+成長投資枠対象 | 少額でも成長性を狙える柔軟設計 |

eMAXIS Slim 米国株式(S&P500)

| 特徴 | 内容 |

|---|---|

| 投資対象 | 米国の大型株(S&P500) |

| 信託報酬 | 年0.09%前後と業界最低水準 |

| 向いている人 | 米国の成長を長期的に取り込みたい人 |

米国の代表的な大型株500社で構成される「S&P500指数」に連動するファンドです。アップル・マイクロソフト・アマゾンなど、世界をけん引する企業群にまとめて投資できます。

eMAXIS Slim 先進国株式インデックス(日本除く)

| 特徴 | 内容 |

|---|---|

| 投資対象 | 日本を除く先進国の株式 |

| 信託報酬 | 年0.09%前後と低コスト |

| 向いている人 | 米国中心ながら他国にも分散したい人 |

日本を除く先進国(アメリカ・ヨーロッパ・オーストラリアなど)に分散投資できるファンドです。米国一本に偏らず、複数の国の株式をバランスよく取り入れられます。

eMAXIS Slim 全世界株式(オール・カントリー)

| 特徴 | 内容 |

|---|---|

| 投資対象 | 世界中の株式(日本含む) |

| 信託報酬 | 年0.11%前後 |

| 向いている人 | 1本で世界の成長を取り込みたい人 |

世界中の株式をまとめてカバーできるファンドです。日本・アメリカ・ヨーロッパ・新興国など、約50か国・数千社に分散投資できます。

eMAXIS Slim バランス(8資産均等型)

| 特徴 | 内容 |

|---|---|

| 投資対象 | 国内外の株式・債券・リートなど8資産 |

| 信託報酬 | 年0.14%前後 |

| 向いている人 | 安定性を重視しながらコツコツ続けたい人 |

株式・債券・リートなど、8つの資産に均等に投資できるファンドです。株式だけに偏らない設計で、下落時のダメージを和らげながら長期的な成長を狙えます。

SMT iPlus 全世界株式(成長投資枠対象)

| 特徴 | 内容 |

|---|---|

| 投資対象 | 世界の株式(先進国+新興国) |

| 信託報酬 | 年0.10%前後と低コスト |

| 向いている人 | 少額でも成長性を重視したい人 |

世界中の株式に投資しつつ、少し上を目指す設計のファンドです。成長投資枠に対応しており、新NISA制度をフル活用したい人にも適しています。

つみたてNISA月5000円に向いている人・向かない人

つみたてNISAは、全員にとって最適とは限りません。長期投資を成功させるには、自分に向いているかを見極めることが大切です。

ここでは、向いている人・向かない人の特徴を整理して紹介します。

向いている人

つみたてNISAに向いているのは、「小さく始めて長く続けられる人」です。投資の知識がなくても、時間を味方につけてコツコツ取り組めば、確実に資産形成が進みます。

それぞれの特徴を詳しく見ていきましょう。

- 投資初心者や少額から始めたい人

- 20〜30代など時間を味方にできる人

- コツコツ資産形成したい人

投資初心者や少額から始めたい人

つみたてNISAの魅力は、月5000円から始められる手軽さです。まとまった資金を用意する必要がないため、生活を圧迫せずに投資を始められます。

さらに、自動積立を設定しておけば、購入のタイミングに悩むこともありません。

20〜30代など時間を味方にできる人

投資の最大の味方は「時間」です。20代・30代のうちに始めると、複利の力が長く働き、資産の増え方が加速します。

コツコツ資産形成したい人

「毎月コツコツ積み立てるのが苦にならない」という人は、つみたてNISAと相性抜群です。投資というより、貯金をする延長線のような感覚で続けられます。

向かない人

つみたてNISAは誰でも始められますが、向いていないタイプも存在します。次に挙げる特徴に当てはまる場合は、始める前に一度立ち止まって考えてみてください。

- 短期間で大きな利益を狙う人

- 生活費のやりくりが苦しい人

- 元本割れのリスクに耐えられない人

短期間で大きな利益を狙う人

つみたてNISAは長期・積立・分散を前提とした制度です。1〜2年で倍になるような短期投資ではありません。

生活費のやりくりが苦しい人

家計がギリギリの状態で投資を始めるのは危険です。急な出費が発生したとき、積立を中断したり解約せざるを得なくなり、複利の力を活かせなくなります。

元本割れのリスクに耐えられない人

つみたてNISAで購入する投資信託には、元本保証がありません。どんなに優秀なファンドでも、短期的には値下がりすることがあります。

一時的なマイナスに強い不安を感じてしまう人は、投資を続けるのが難しいでしょう。

つみたてNISA月5000円に関するよくある質問

「月5000円で意味があるの?」「途中でやめたらどうなる?」など、つみたてNISAを始める前には多くの疑問が浮かぶものです。ここでは、実際によく寄せられる質問をまとめました。

一括投資とつみたて投資はどちらが有利?

安定して成果を出しやすいのはつみたて投資です。

一括投資は、買うタイミングが良ければ利益が大きくなりますが、相場が高いときに購入すると損失が出るリスクがあります。

一方、つみたて投資はドルコスト平均法により、毎月一定額を積み立てて高いときも安いときも平均的に買う方法です。

月5000円のつみたてNISAを20年間続けたら人生どう変わる?

月5000円を年利5%で20年間積み立てた場合、元本120万円が約204万円に増える試算です。数字だけ見ると控えめですが、実はお金が増える仕組みを自分の手で作れたことこそ最大の成果です。

積立を続けることで、「金融リテラシー」と「将来への備え」が自然に身につきます。20年後には、資産だけでなくお金との付き合い方も成長している自分に気づくでしょう。

つみたてNISA月5000円で選ぶべき投資信託は?

おすすめは、低コストで長期運用に向いたインデックスファンドです。代表的なファンドを挙げると次のとおりです。

| ファンド名 | 特徴 |

|---|---|

| eMAXIS Slim 米国株式(S&P500) | 米国の大型企業500社に分散投資できる |

| eMAXIS Slim 全世界株式(オール・カントリー) | 世界中の株式をまとめてカバーできる |

| SBI・V・全米株式インデックス・ファンド | 米国株式全体に幅広く投資可能 |

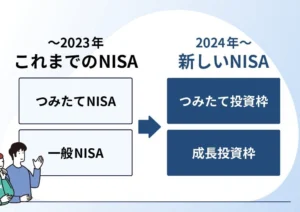

新NISAの積立最低金額はいくら?

新NISAでは、100円から積み立て可能です。金融機関によって単位は異なりますが、多くのネット証券では100円単位で設定できます。

つみたてNISA月5000円は意味ないの?

いいえ、月5000円でも十分意味があります。理由は、つみたてNISAには非課税・複利・長期という3つの強みがあるからです。

SNSなどでは「少額では増えない」と言われますが、それは短期間で結果を求める声が多いためです。20年続ければ、少額でも確実に差が出ます。

積立金額を月1万円・2万円・3万円に増やすとどうなる?

積立額を増やせば、将来の資産も比例して増えます。年利5%で20年間運用した場合の目安を表にまとめました。

| 月の積立額 | 元本 | 20年後の資産(年利5%) |

|---|---|---|

| 5,000円 | 120万円 | 約204万円 |

| 10,000円 | 240万円 | 約408万円 |

| 20,000円 | 480万円 | 約816万円 |

| 30,000円 | 720万円 | 約1,224万円 |

投資信託以外に株式を買ってもいい?

つみたてNISAで購入できるのは、金融庁が指定した投信(投資信託)のみです。トヨタやソニーなどの個別株を買う場合は、「成長投資枠」または「通常の証券口座」を使います。

投資初心者であれば、まずは投資信託で分散投資の仕組みに慣れることから始めましょう。慣れてきたら株式投資に進む、という順番が安心です。

途中で解約や増額・減額はできる?

はい、いつでも可能です。つみたてNISAは自由度が高く、積立金額の変更・一時停止・解約を自分で設定できます。

ただし、一度解約するとその年の非課税枠は再利用できません。長期運用を前提に、金額を減らす・一時停止するなど柔軟に対応しながら続けるのが理想です。

どの証券会社を選べば良い?

ネット証券で人気なのは、以下の3社です。

| 証券会社 | 特徴 |

|---|---|

| 楽天証券 | 楽天カード積立でポイントが貯まる |

| SBI証券 | 取扱ファンド数が豊富で手数料が低い |

| マネックス証券 | アプリ操作がわかりやすく初心者にも好評 |

まとめ

この記事では、月5000円のつみたてNISAが本当に意味があるのか、20年後の資産シミュレーションや成功するための考え方について解説しました。

少額でも非課税・複利・長期運用の力が組み合わさることで、確実にお金は育っていきます。最初は5000円でも、継続すればそれが未来の自分へのプレゼントになります。