社債と株式は、個人投資家が投資対象としてよく検討される投資商品です。どちらに投資したほうが良いのか迷っている人も多いのではないでしょうか。

投資信託と株式の違いは以下の記事で解説していますが、この記事では社債と株式の違いを深堀りしていきます。

まずは社債と株式の違いを一覧表としてまとめ、全体像を説明します。次に、重要部分を詳しく解説します。この記事を読めば、自分に合った投資方法が社債と株式どちらなのかを検討できます。ぜひお役立てください。

なお、社債のメリットとデメリットは以下の記事で詳しく解説しています。

社債と株式の基礎をおさらい

社債と株式の違いは先ほどの表のとおりです。さらに理解を深めるために基礎をおさらいしていきましょう。

- 社債とは会社が借金するときの債券

- 株式とは会社に出資するときの証券

また、社債と株式の比較表を作成したので、こちらも参考にご覧ください。

| 比較項目 | 社債 | 株式投資 |

|---|---|---|

| 概要 | 会社にお金を貸して利子を狙う | 会社に投資して値上がり益などを狙う |

| 手数料 | なし | 売買手数料 |

| 最低投資金額 | 10万円、100万円など | 数千円(ミニ株など)~数万円 |

| リスク(不確実性) | 発行会社の信用度による | 企業の業績や市場の動向などによって異なる |

| 利益の種類 | おもに利子 | 値上がり益 配当金 株主優待 |

| 運用期間 | 1年以上 | 短期~長期 |

| 税金 | 利子:20.315%(申告不要) 値上がり益または償還差益:20.315%(源泉徴収ありの特定口座は確定申告不要) |

値上がり益:20.315% 配当益:20.315%または総合課税5~45% ※総合課税を選択しないなら、いずれも源泉徴収ありの特定口座で確定申告不要 |

| 銘柄数 | 50~80程度 | 約3,900 |

| 売却価格 | 証券会社が決定 | リアルタイムに変動 |

それでは、社債と株式のそれぞれの基礎知識について以下でおさらいしていきます。

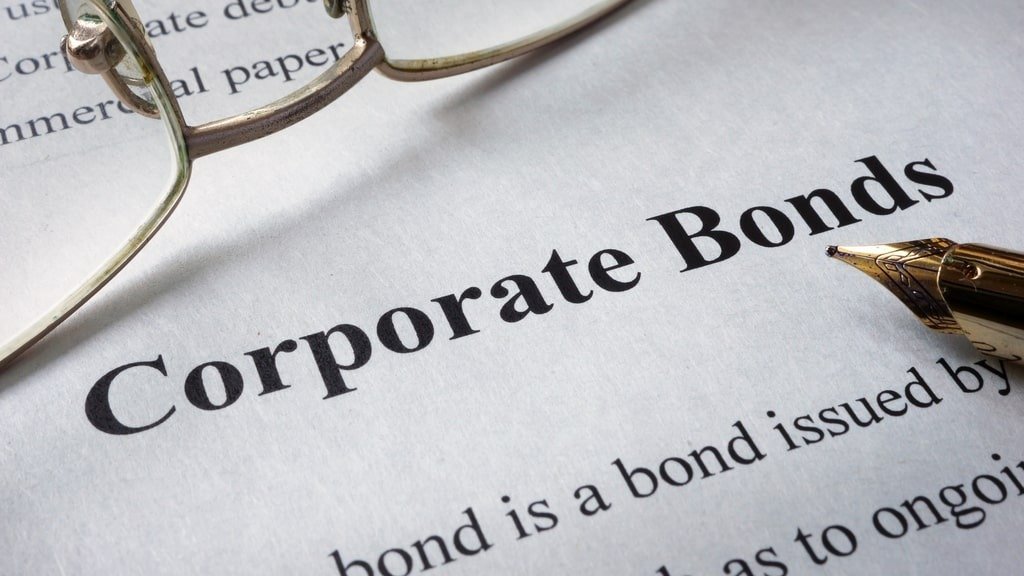

社債とは会社が借金するときの債券

社債とは、会社が借金するときに発行する債券です。

会社にお金を貸すため、会社から支払われる利子を狙う投資方法といえます。利率が高いほど多くの利子を得られますが、きちんと返済してくれるかどうかの見極めが重要です。

以下は一般的な社債の条件で、発行会社によってさまざまな条件が設定されています。

- 収益:利子または売買・償還差益

- 年利率:0.1~2.0%

- 償還期間:1~10年

- 投資額:10万円・50万円・100万円・1,000万円など

- 購入方法:証券会社を通じて購入する

年利率が2.0%で償還期間が5年、投資額が50万円なら、満期までに受け取る利子5万円が投資家の利益です。

利子:元本50万円×年利率2.0%×償還期間5年=5万円(税引前)

ただし、利子は所得税と住民税あわせて税率20.315%が源泉徴収されるため、実際に支払われる利子は税引後の金額となります。

参考:日本証券業協会「個人投資家のための証券税制Q&A」(PDF)

なお社債には、償還金額や利子が変動する可能性があるかわりに、高い利率が設定されている仕組債というものもあります。

株式とは会社に出資するときの証券

株式とは、会社が事業資金を調達するときなどに発行される証券のことです。株式を購入することで、会社に事業資金を提供して会社の一部を所有する株主の権利を得ます。

株式投資でどれほど利益を得られるかは、株価の動き次第です。基本的には会社の業績がよくなるときに株価が上昇するため、成長性を見込んで会社に投資します。

投資期間としては、1日で株を売ることもでき、10年以上持ち続けることもできるなど自由です。

- 収益:売買差益と配当金

- 利率:株価の変動や会社の配当金決定による

- 投資期間:個人の裁量による

- 投資額:数千円または数万円から

- 購入方法:証券会社で口座を開設して取引注文をする

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

社債の種類

会社借金として発行する社債ですが、いくつかの種類があります。

- 普通社債

- 新株予約権付社債

- 劣後債

それぞれどのような特徴があるのかを確認していきましょう。

普通社債

会社が発行する社債の中で特約等のついていない一般的なものが普通社債です。ストレートボンド(SB)とも呼ばれます。

保有している期間は利息を受け取ることができ、満期を迎えると元本が返還されるようになっています。

新株予約権付社債

新株予約権を付与された社債のことで、この社債を持っていると社債を発行している会社の株式を一定の価格で買い取れる権利が与えられます。

また、この新株予約権付社債には2つの種類があります。

- 転換社債型新株予約権付社債

- コールオプション条項付転換社債型新株予約権付社債

転換社債型新株予約権付社債

この社債を保有している人は一定期間であれば、予め決められている転換価格で社債を株式に転換をすることができるものです。

そのため、株価が上がりそうという場合には社債を株式に変換する、株価の上昇が見込めないという場合は社債のまま保有しておくという戦略を取ることができます。

コールオプション条項付転換社債型新株予約権付社債

定められている条件を満たしている際に社債を発行している会社が償還期限よりも前に繰り上げて償還をすることができる社債のことです。

繰り上げて償還をすることがコールオプションと言われているためこのような名称になっています。

劣後債

普通社債よりも元本の弁済や利息の支払の順位が低いとされている社債で、償還がされず債務不履行となる確率が高くなっています。

そのため、利率は高く設定されており、保有するのがデメリットというわけではありませんがハイリスクハイリターンであることは理解をしておきましょう。

社債と株式のメリットとデメリットを3つの観点から解説

それでは、社債と株式の違いを3つ紹介します。前提として、金融商品は以下3つの特徴(性質)により比較したり検討したりできます。

- 安全性

- 収益性

- 流動性

参考:日本証券業協会「資産運用と証券投資 スタートブック」(PDF)

安全性が高く収益性の高い金融商品はなく、通常、リスクとリターンは比例します。

以上を考慮すると、社債と株式の違いは以下のとおりです。なお、株主優待は株式投資限定の特典といえます。

- 利益が限定されているか(安全性と収益性)

- すぐに売れるか売れないか(流動性)

- 株主優待があるかどうか

社債と株式のメリデメ①利益が限定されているか

社債は基本的に利益が限定されていますが、株式は利益が限定されていません。

- 社債:満期になるまで一定の利子を、満期になると元本を償還することを約束している

- 株式:株価の上下によって損失になるか利益になるか決まり、損益は株価次第で限定されない

社債と株式のメリデメ②すぐに売れるか売れないか

社債はすぐに売れず、株式はすぐに売ることができます。すぐに売れるか売れないかは流動性や換金性と呼ばれ、急にお金が必要になったときに投資資金を引き戻せるかという点で重要です。

つまり、社債は流動性が悪く、株式は流動性が高いといえます。

- 社債:返済日を決めてお金を貸付けており、一般的に返済日までに繰り上げ償還されない

- 株式:証券取引所に上場しているため、証券取引所を通じて平日日中に売ることができる

なお、社債は満期まで待たずに売ることもできますが、なかなか買い手が見つからないことも多いです。その場合は購入した証券会社への売却を検討しますが、投資額よりも低い額で引き取られることが一般的です。

社債と株式のメリデメ③株主優待があるかどうか

株式には、一部の会社で株主優待制度が設けられていることもあります。これは会社側の義務ではなく任意で行うものなので、株主になれば必ず株主優待がもらえるわけではありません。

株主優待は、例えば自社が提供する商品を割引してくれる商品券が配布されたり、自社商品の詰め合わせが送付されたりする優待です。

社債と株式はどちらがおすすめか?

それでは、社債と株式ではどちらがおすすめなのでしょうか。どちらがおすすめかは、個人の考え方や状況などによって異なります。

金融商品を検討するときのポイントは、リスクとリターン、そして流動性が重要であることを紹介しました。さらに、短期運用か長期運用かといった期間についても考慮すべきです。

| 比較項目 | 社債 | 株式投資 |

|---|---|---|

| リスク・リターン | ローリスク・ローリターン ミドルリスク・ミドルリターン |

ミドルリスク・ミドルリターン ハイリスク・ハイリターン |

| 流動性 | 低い | 高い |

| 時間の余裕(資金拘束期間) | 1年以上 | 自由 |

以上より、考え方や状況などに応じて以下のように選んでみてはいかがでしょうか。もちろん、下記に当てはまらない投資方法も可能であり、「どちらもやってみる」という選択も可能です。あくまでも「どちらか迷っている」ときの参考としてください。

- じっくりと、比較的安全にお金を増やしたいなら社債

- ある程度の損失は許容でき、大きな利益を比較的短期で狙うなら株式投資

- 配当金や株主優待も狙いたいなら株式投資

相応の損失も許容できず大きな利益を狙える投資方法はないため、それぞれの損失の許容度または短期目線か長期目線かで投資商品を選ぶ必要があります。

なお、投資信託であればいつでも売ることができ、損失の許容度も銘柄選定によって選べます。

社債と株式に関するよくある質問

社債と株式に関するよくある質問をまとめました。

- Q1.社債と株式の関係は?

- Q2.なぜ社債を買う必要があるのか?

- Q3.社債と国債のどちらがいいですか?

- Q4.社債を買い入れるとどうなるの?

Q1.社債と株式の関係は?

社債と株式の関係は企業側の視点から見るとわかりやすいです。

企業側から見ると、社債と株式は同じ資金調達手段です。ただ、企業から見た際に異なる点は「所有権」にあると言えます。

一方で、株式は返済する必要がないですが、その代わり会社の所有権を一部株主側に握られることになります。一方で、社債は、借入なのでいずれ返す必要性があるため会社の所有権で貸し手側にいくことはありません。

Q2.なぜ社債を買う必要があるのか?

最も大きい理由として、「安定している」の一言に尽きます。株式等と比較して、社債はリターンが少ない一方で、リスクが少ない金融商品です。そのため、リスクを取りたくない場合で株式と社債を比較している場合は社債を選択する方がリスクを抑えやすくなります。

ただ、国債と比べると債務不履行などによるリスクが大きくなるので、株式と社債だけでなく他の金融商品もバランスよく検討するようにしましょう。

Q3.社債と国債のどちらがいいですか?

リスクを取らないなら国債、リスクをある程度許容する場合は社債を選択するべきです。社債の発行主体は企業である一方で、国債は国家が発行主体です。

国家は基本的に倒産リスクはありませんが、企業は倒産リスクがあります。こうした点から発行主体のリスクの大きさで、選択するべき債券に差が生まれてきます。

参考:安定運用できる債券 個人向け国債・社債とは:朝日新聞者

Q4.社債を買い入れるとどうなるの?

社債発行企業などが倒産した場合などには、当該社債の元本や利息の支払いが行われない場合があります。また、倒産するだけでなく、市場環境の変化や信用リスクの変化によって流動性(換金性)が低くなることがあります。

参考:個人向け社債の特徴やリスク、価格情報の入手方法:日本証券業協会

まとめ:社債と株式の違いを押さえて自分に合った資産運用をしましょう

社債と株式の違いは、大きく分けてリスクとリターンの大きさと、流動性、配当や株主優待の有無に関してでした。

比較的リスクの低い方法で長期的に資産を運用する際には社債を、短期的にリスクも受け入れながら資産運用する際には株式を選択することが一つの方法です。

この記事で紹介した内容を参考にしながら、ぜひ自分に合った資産運用を検討してみてください。