この数年、クラウドファンディングの市場規模は急速に拡大しています。

少額の投資としてソーシャルレンディングを検討している人の中には、「クラウドファンディングとソーシャルレンディングは何が違うの?」「ソーシャルレンディングの特徴は?」など、疑問を感じている人もいるでしょう。

今回の記事では、クラウドファンディングとはソーシャルレンディングの違いについて解説します。ソーシャルレンディングの特徴やメリット・デメリットについても紹介しますので、利用を検討中の方は参考にしてください。

ソーシャルレンディングはクラウドファンディングの一種

クラウドファンディングには、目的などによってさまざまな種類があります。ソーシャルレンディングとは、クラウドファンディングの中のひとつです。まずは、クラウドファンディングの意味と種類について見ていきましょう。

クラウドファンディングとは

クラウドファンディングとは、起案者がインターネットを介して資金の支援を募る仕組みです。起案者にとっては手軽に資金調達できる、支援者にとっては少額からの投資が可能、選択肢が豊富というメリットがあります。

調達した資金の使い道は、自然災害による被害者の救済や新しい商品の開発などさまざまです。集めた資金の使途に応じて「寄付型」「購入型」「投資型」に分類できます。

「寄付型クラウドファンディング」とは、寄付で集めた資金を特定の活動に使用する方法です。「自然災害被災者の救済」や「地元のまちづくり活動」、「スポーツ振興」など幅広い活動が対象です。

「購入型クラウドファンディング」とは、支援者に商品やサービスの提供をすることを前提として起案者が資金を集める方法です。商品やサービスには、クラウドファンディングの資金を使って新しく開発するものも含まれます。支援金が一定金額に達した後で、モノやサービスが提供されることが特徴です。

「投資型クラウドファンディング」では、名前の通り集めた資金を投資に充てます。投資目的が金銭的なリターンであるところが、「寄付型」や「購入型」との大きな違いです。

中でも、投資型クラウドファンディングサービス「Funds(ファンズ)」がおすすめです。

投資型クラウドファンディングは3種類

投資型クラウドファンディングは、調達した資金を何で運用するかによって次の3種類に分類できます。

- 貸付型:企業や個人への融資などで運用

- 株式投資型:企業(主に未上場企業)の株式を購入して運用

- 不動産投資型:ビルやマンションなどの不動産プロジェクトに出資して運用

日本クラウドファンディング協会の市場調査によると、3種類のクラウドファンディングの2020年度実績(投資金額)は次の通りです。

- 貸付型:1,125億円

- 株式投資型:9.2億円

- 不動産投資型:60億円

投資型クラウドファンディングの大半は貸付型です。

投資リスクについては、未上場企業中心の株式投資型はハイリスク・ハイリターン、企業融資中心の貸付型は比較的低リスクでその分株式投資型と比較するとリターンは控えめであると言えます。

ソーシャルレンディングは貸付型クラウドファンディングのこと

ソーシャルレンディングとは、ソーシャルネットワークを使って投資家が出資した資金を、ソーシャルレンディング会社が集めて企業にレンディング(融資)することをいいます。

つまり、ソーシャルレンディングは貸付型クラウドファンディングと同義です。冒頭で説明したように、ソーシャルネットワークはクラウドファンディングの一種です。

ソーシャルレンディングの特徴

次に、ソーシャルレンディングの特徴について説明します。

ソーシャルレンディングのしくみ

ソーシャルレンディングは次の3者間の金銭取引です。

- ソーシャルレンディング会社(仲介者)

- 投資家(ソーシャルレンディングに投資する人)

- 借手企業

ソーシャルレンディング会社が投資家を募り、投資家から集めたお金を借手企業に融資します。借手企業が融資に対し支払った利息は「分配金」としてソーシャルレンディング会社から投資家に支払われます。

つまり、ソーシャルレンディング会社が、投資家と借手企業を仲介して取引が行われるのです。投資家保護の観点などから、ソーシャルレンディング会社には「第二種金融商品取引業」の登録が義務付けられています。

ソーシャルレンディングのしくみ:

ソーシャルレンディングの利益と税金

ソーシャルレンディングを行う投資家の利益は、ソーシャルレンディング会社から支払われる分配金です。借手企業が支払った融資に対する利息を、ソーシャルレンディング会社が投資家に分配するのです。

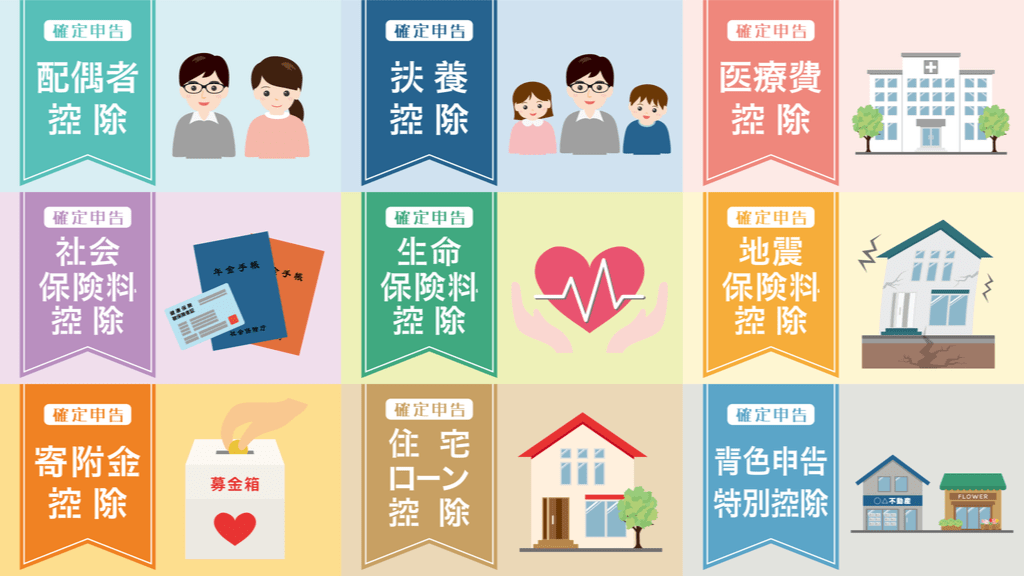

投資家が受け取った分配金は雑所得になり、その他所得と合算して総合課税されます。また、ソーシャルレンディング会社が投資家に分配金を支払う際に、所得税が源泉徴収されるので覚えておきましょう。

分配金にかかる税金と確定申告が必要になるケースについては以下の記事でご確認ください。

ソーシャルレンディングの活用事例

ソーシャルレンディングの融資額は大小いろいろですが、1億円を超えるケースもあります。利用する企業も有名企業やNPO法人などさまざまです。

- ㈱フリークアウト・ホールディングス:広告事業ファンド(1億5,000万円)

- ㈱大阪王将:大阪王将ファンド(5,000万円)

- 日東電化工業㈱:コスメブランド研究開発ファンド(1,500万円)

- NPO法人テイラーズ・ギルド:障害者技術育成プロジェクトファンド(300万円)

ソーシャルレンディング会社が募集している案件はHPで確認できます。

参考:ファンズ株式会社「参加企業一覧」

参考:株式会社バンカーズ「ファンド一覧」

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

ソーシャルレンディングのメリットとデメリット

最後に、ソーシャルレンディング活用のメリットとデメリットを確認しましょう。

ソーシャルレンディングの3つのメリット

ソーシャルレンディングの主なメリットは次の3つです。

1つ目のメリットは、「簡単な手続きで投資できること」です。投資手続きはインターネットで完結するので、自宅で申し込みできます。書類は不要で短時間で手続きが終了します。

2つ目のメリットは、「高い分配率(利回り)を期待できること」です。上場企業などへの融資は分配率1~2%のケースもありますが、案件によっては5%を超えるケースもあります。一定のリスクはありますが、預貯金などと比較すれば高い利回りが期待できます。

ただし、株式投資型クラウドファンディングと比較するとリスクは抑えられる反面、リターンは少なめです。案件によっては、ミドルリスク・ミドルリターンの投資になります。

3つ目のメリットは、「少額から投資を始められること」です。不特定多数から資金を集めるために、最低投資金額は1万円程度と低めに設定されています。

ソーシャルレンディングの3つのデメリット

ソーシャルレンディングの主なデメリットは次の3つです。

1つ目のデメリットは、「元本割れを起こす可能性があること」です。借手企業の業績が不調で返済が滞ったり貸し倒れによって、投資した元本が戻ってこないことも考えられます。大企業の手堅い案件ならば、利回りは低くなりますがリスクは抑えられます。

2つ目のデメリットは、「ファンドを途中で解約できないこと」です。運用期間は1年以内が多いですが、数年にわたるファンドもあります。急に資金が必要になり途中解約したくてもできないことが、ソーシャルレンディングの特徴でありデメリットです。

3つ目のデメリットは、「ソーシャルレンディング会社が倒産する可能性があること」です。ソーシャルレンディング会社が倒産しても、その資産と投資家の資金が別々に管理されていれば問題ありませんが、そうでなければ投資した資金が戻らないリスクもあります。

まとめ:ソーシャルレンディングは少額から投資できる貸付型クラウドファンディング

クラウドファンディングを投資として活用する場合、「貸付型」「株式投資型」「不動産投資型」などの選択肢があります。ソーシャルレンディングとは、貸付型クラウドファンディングのことです。

投資金額でみると、投資型クラウドファンディングの9割以上は「貸付型」で、主な特徴は次の通りです。

- インターネットによる簡単な手続きで少額から投資を始められる

- 「株式投資型」と比較してリスクを抑えながら一定の利回りを狙える

低利の預貯金に我慢できず手軽に資産運用を始めたい人は少額から投資できるソーシャルレンディングがおすすめです。