「共働きだと税金で損してしまうの?」と不安を持っていないでしょうか。

実は、共働きは片働きよりも有利で、税金を抑えて得できます。

本記事では、共働きと片働きの税金(世帯の手取り)をシミュレーションしたうえで、共働きが税金で得をする4つの理由(メリット)と節税対策を解説します。

最後まで読んでいただければ、なぜ共働きが片働きよりも得なのか、共働き世帯が手取りを増やすために注意すべきことは何かがわかるでしょう。

結果として、税金で損をせず手取りを増やしていけるはずです。

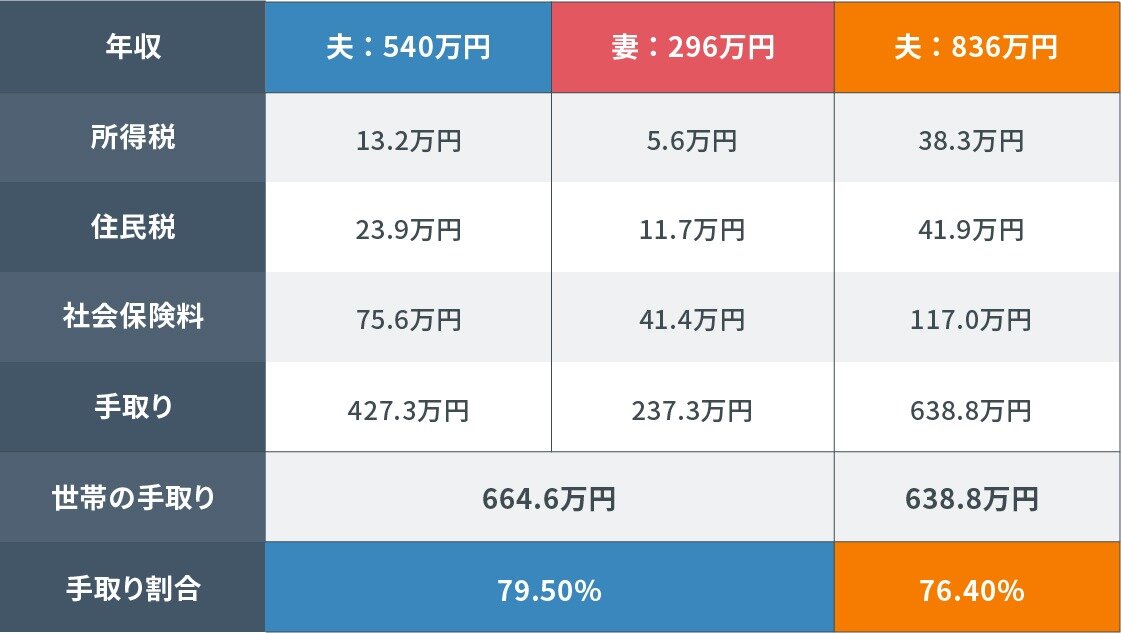

共働きと片働きの税金を比較(シミュレーション)

※1,000円未満は四捨五入

それではまず、共働きと片働き世帯の税金をシミュレーションした概算結果をご覧ください。

夫婦それぞれの年収は、2019年の国税庁「民間給与実態統計調査」より以下のとおりで、扶養人員は1人が最も多いことをシミュレーションのベースとしています。

- 会社員男性の平均年収:540万円

- 会社員女性の平均年収:296万円

シミュレーションの結果、共働き世帯は、以下の税金や社会保険料を引いた手取りが664.6万円。片働きで夫1人が年収836万円の場合、手取りは638.8万円となりました。

- 所得税

- 住民税

- 雇用保険料

- 健康保険料

- 厚生年金保険料

個々の事情で社会保険料や税金は上図の結果と変わってきますが、上図のとおり、同じ世帯年収でも共働きのほうが得をします。(上図のシミュレーション結果では25.8万円)

これは所得税の差が大きく影響しているためです。

さて、実際には共働きといっても妻がパートに出て年収296万円に達しない場合も多いでしょう。以降で共働きが税金で有利な理由および共働きのメリットを詳しく紹介していきます。

共働きは税金で有利!共働きの4つのメリットとは?

共働きが税金で有利な理由およびメリットは次の4つです。

- 年収100万円まで住民税が0円(非課税)

- 年収103万円まで所得税が0円

- 年収106/130万円まで社会保険料0円

- 共働きは所得を分散して節税できる

メリット①年収100万円まで住民税が0円(非課税)

住民税は、最低でも会社員の年収100万円まで0円に抑えることができます。つまり、年収100万円以下なら働いて受け取った給料が全部手取りになるのです。

住民税には非課税限度額というものがあり、最低でも給与年収100万円以下の方は住民税が非課税とされています。

具体的には、前年の合計所得が45万円以下であることが最低要件ですので、最低でも55万円ある給与所得控除を考慮すると、年収100万円以下となるのです。

つまり、共働きならおよそ給与年収200万円分、住民税が非課税になる恩恵を受けることができます。

ただし、上記はいわゆる独り身の場合の基準です。ひとり親・寡婦・障害者・未成年に該当する場合や、配偶者・子・親など扶養している家族がいる場合には、年収100万円を超えても住民税は非課税です。

住民税の非課税については、東京都武蔵野市のホームページに要点がわかりやすくまとめられています。気になる方は参照してください。

メリット②年収103万円まで所得税が0円

最低でも年収100万円までは住民税が非課税でしたが、所得税は最低でも給与年収103万円までは0円です。

そのため、共働きなら給与年収206万円に対する所得税が0円になります。片働きだと年収206万円の時点で所得税が発生する場合が多いため、共働きだと所得税を抑えることができます。

具体的には、会社員で給料をもらっている人は最低55万円の給与所得控除と、基礎控除48万円があるため、給与年収103万円までは課税される所得が0円となるのです。

例えば年収104万円なら、下式のとおり1万円に対して課税されることになり、税率5%で所得税は500円となります。

<所得税の計算例>

給与収入104万円-給与所得控除55万円-基礎控除48万円=課税される所得1万円

課税所得1万円×所得税率5%=所得税額500円

メリット③年収106/130万円まで社会保険料0円

厳密には税金ではありませんが、健康保険と年金保険の保険料(社会保険料)は税金のように給与天引きされており、手取りに大きく影響します。

この社会保険料を払わなければいけない基準が、年収106万円(中規模以上の会社)か130万円(原則)以上のどちらかです。

つまり、通常は世帯年収の約14%が社会保険料として負担となるところ、例えば妻が年収100万円なら、その分の年収には社会保険料がかからないことになります。

注意しておきたいのは、社会保険の扶養の壁を超えてしまったときです。社会保険料は、例えば年収130万円で18万円(年額)ほど手取りが減ってしまうからです。

手取りが減って働き損にならないためには、社会保険の扶養の壁から+20万円の年収を目安にしましょう。

メリット④共働きは所得を分散して節税できる

シミュレーションの結果、共働きと片働き世帯の手取りに最も大きく影響するものは所得税でした。

- 所得税:共働きは18.8万円、片働きは38.3万円(△19.5万円)

- 住民税:共働きは、35.6万円片働きは41.9万円(△6.3万円)

- 社会保険料:共働きも片働きも117.0万円

つまり、共働きと片働きで、同じ世帯年収でも税金が変わります。その理由は所得の分散があるかどうかです。

所得の分散とは?

所得の分散とは? 所得の分散とは、共働きのように収入を分散させることです。収入を分散させることで、1つの世帯で給与所得控除や基礎控除などの所得控除を2人分以上受けることができ、課税される所得を抑えられます。課税所得を抑えることにより、所得税の税率を抑えながら節税効果を期待できます。

所得の分散により課税される所得を抑えられるのは以下のイメージです。

| 1人で500万円 | 2人で500万円 | |

|---|---|---|

| 給与所得控除 | 144万円 | 166万円 |

| 基礎控除 | 48万円 | 96万円 |

| 所得控除合計 | 192万円 | 262万円 |

| 課税所得 | 308万円 | 238万円 |

世帯としては同じ年収500万円でも、課税される所得は70万円もの差が出ます。所得税は課税所得に応じて税率が高くなりますので、1人あたりの所得を抑えると節税を期待できるのです。

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

共働き世帯が税金で損しないための節税対策

共働き世帯は、片働きよりも税金で有利ですが、さらに節税対策をすることもできます。では、どのようなことができるでしょうか?具体的にご紹介していきます。

- 社会保険の壁は20万円以上超える

- 年収1095万円超えに注意する

- 子どもは年収が高いほうの扶養に入れる

- 年収の高い人が家族の医療費や保険料を支払う

- iDeCo(イデコ)で年金を積み立てる

- ふるさと納税を活用する

- NISA/つみたてNISAを活用する

それぞれ簡単に解説しますので、利用できそうなものがあればぜひご活用ください。

社会保険の壁は20万円以上超える

税金対策ではありませんが、家計への影響が大きいので社会保険について紹介します。

共働きで気にするべきことは、社会保険の壁を少しだけ超えたようであれば、社会保険料の負担によって加入前より手取りが少なくなってしまうということです。

そのため、目安としては社会保険の壁は20万円以上超えることを意識すると良いでしょう。一般的には以下の年収が手取り回復できる目安です。

- 年収106万円超えで社会保険に加入したら、年収125万円

- 年収130万円超えで社会保険に加入したら、年収153万円

年収1095万円超えに注意する

ここまで来ると会社役員の部類になるかもしれませんが、給与年収1,095万円を超えると税金の所得控除に制限が生じてきます。

所得が高い方は税率が高いので、控除額の違いによって税金の影響が大きいです。

- 年収1,095万円超えで配偶者特別控除の額が38万円から減る

- 年収1,195万円超えで配偶者特別控除が受けられない(控除額0円)

- 年収2,595万円超えで基礎控除の額が48万円から減る

- 年収2,695万円超えで基礎控除が受けられない

※ただし給与年収850万円超え(所得金額調整控除)か給与以外の他の所得がある人は、この金額から変わるので注意してください。

子どもは年収が高いほうの扶養に入れる

共働き世帯では、会社に提出する扶養控除等申告書で子どもを夫と妻どちらの扶養に入れるか考えることもあるでしょう。

共働き世帯では、子どもは年収が高いほうの扶養に入れましょう。

そもそも扶養に入れるというのは、税法上、所得控除を受けられて税金が抑えられるということ。税率が高くなる年収が高い人が扶養控除を受ければ、扶養控除による節税効果は大きくなります。

また、お子さんが大学生の場合は通常38万円のところ、控除額は63万円と高いので影響は大きくなります。

年収の高い人が家族の医療費や保険料を支払う

共働きと片働き世帯どちらにも通じることですが、家族の医療費や保険料は年収の高い人が支払うと節税できます。

先ほどの扶養控除と同じ考え方で、以下の控除を受けられる場合があります。

- 医療費控除

- 生命保険料控除

- 社会保険料控除

例えば、お子さんが20歳以上の学生で生計を一にしているなら、お子さんの国民年金保険料をお父さんが支払うことで、年間20万円ほど課税される所得を抑えることができます。

夫と妻のうち、課税所得が低いほうが支払ってしまった場合には、節税効果は減ってしまうので注意しましょう。

iDeCo(イデコ)で年金を積み立てる

iDeCo(イデコ)で年金を積み立てるのも、税金対策となり得ます。

iDeCo(イデコ)とは?

iDeCoとは、国民年金や厚生年金などの公的年金ではない私的年金制度のことです。個人型確定拠出年金と呼ばれています。毎月一定額を掛金(保険料のようなもの)として拠出し、その掛金の運用方法を自分で決めることができます。掛金は小規模企業共済等掛金控除の対象となり、運用益は非課税。60歳以降に受け取る場合も、公的年金等控除や退職所得控除といった大きな控除を受けられます。

参照:iDeCo公式サイト(国民年金基金連合会)「パンフレット」

ただし、原則として60歳以降には受け取れないことや、扶養されている方が利用する場合は各種の制限があることに注意が必要です。

ふるさと納税を活用する

共働き世帯では、夫婦2人ともふるさと納税を活用すると効果的です。

ふるさと納税とは?

ふるさと納税とは、自分で寄附する自治体を選び、寄附のお礼として返礼品がもらえるものです。寄附といいつつ、実態は税金の前払いであり、自己負担分である2,000円で返礼品をもらえる制度と考えることもできます。

ふるさと納税は税金を抑えるためのものではなく、税金を前払いしながら自己負担分の2,000円で返礼品をもらえる、使い方によってはお得になる制度です。

例えば、新潟県南魚沼市の返礼品「南魚沼産コシヒカリ5kg」は、最低寄附金額12,000円です。

この場合、お米5kgを2,000円で買いながら10,000円の税金を前払いしています。お米5kgは2,000円以上するのが普通ですから、お得な制度と言えるでしょう。さらに、クレジットカードで払えばポイント還元も狙えます。

ただし、ふるさと納税による寄附金控除の限度額は、所得に比例します。そのため、所得が低い方はふるさと納税の恩恵を受けることは難しいので注意してください。

NISA/つみたてNISAを活用する

共働き世帯では、NISAを活用することも視野にいれましょう。

NISA(ニーサ)とは?

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入した株式や投資信託などの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。 通常では、株式や投資信託などの金融商品に投資をした場合は、売却して得られた利益や受け取った配当に対して税金がかかります。

参照:金融庁「NISAとは?」

NISAには、つみたてNISA、ジュニアNISA、一般NISA、そして2024年からNISA制度が見直される新しいNISAがあります。

ぜひこれらをうまく活用して、節税対策をしましょう。

よくある質問

Q:共働きでコスパがいい年収はいくら?

A:夫婦共働きでの世帯収入のベストは、約600万円+100万円です。配偶者の年収が100万円以下であると住民税や所得税が課税されず手取りが多くなります。

Q:住民税の面では共働き扶養どっちが得?

A:収入が低ければ、非課税限度額制度が利用でき、

Q:共働きと専業主婦どちらが得?

A:手取りの合計のみで考えると、共働き世帯のほうが多くなる傾向です。その家庭や収入、ライフスタイルによるのでご注意ください。

Q:共働きが得な理由は?

A:

- 年収100万円まで住民税が0円(非課税)

- 年収103万円まで所得税が0円

- 年収106/130万円まで社会保険料0円

- 共働きは所得を分散して節税できる

Q:パワーカップルは年収いくらから?

A:株式会社ニッセイ基礎研究所によると、「夫婦共に年収700万円以上」をパワーカップルとしています。

Q:世帯年収はいくらあれば裕福といえる?

A:野村総合研究所によると、富裕層の定義は「純金融資産保有額1億円以上5億円未満」とされています。そのため、世帯年収でみれば2000万円以上であれば純金融資産とあわせて富裕層とされることが多いです。

Q:節税対策何ができる?

A:

- 社会保険の壁は20万円以上超える

- 年収1095万円超えに注意する

- 子どもは年収が高いほうの扶養に入れる

- 年収の高い人が家族の医療費や保険料を支払う

- DeCo(イデコ)で年金を積み立てる

- ふるさと納税を活用する

- NISA/つみたてNISAを活用する

Q:iDeCo(イデコ)とは?

A:国民年金や厚生年金などの公的年金ではない私的年金制度のこと。毎月一定額を掛金(保険料のようなもの)として拠出し、その掛金の運用方法を自分で決めることができます。運用益は非課税で60歳以降に受け取る場合も、公的年金等控除や退職所得控除といった大きな控除を受けられます。

Q:ふるさと納税とは?

A:自分で寄附する自治体を選び、寄附のお礼として返礼品が受け取れます。実際は税金の前払いととらえることができるので、自己負担分の2,000円で返礼品をもらえる制度と考えることもできます。

Q:NISA(ニーサ)とは?

A:「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入した株式や投資信託などの金融商品から得られる利益が非課税になる制度です。

まとめ:共働きなら税金を抑えて家族の手取りを増やせる

共働きが片働きよりも税金で有利ということを紹介してきました。大きなポイントとしては、所得を分散させることによって税金の負担を抑えられる(節税)ということです。

ただし、社会保険の壁を超えて20万円以内の年収では、社会保険の壁を超える前のほうが手取りが大きくなる可能性があります。社会保険に加入するのは必ずしも悪いことばかりではありませんが、どうせ超えるなら20万円以上の年収増加を目標にしたいところです。

もし現在片働きの方で共働きを考えている方、これから結婚を考えていて仕事をどうしようか考えている方など損しない働き方を意識しながらぜひ共働きを検討してみましょう。

また、知っていれば節税対策もすぐに始められるものも多いのでぜひ家計への導入を検討してみてください。