パートで年収130万円を超えると、社会保険上の扶養(被扶養者)から外れます。同時に自分自身で社会保険料を払うことになるため、手取りが少なくなるのです。このようなこともあり、扶養内で働くかどうかは多くの人が悩む問題となっています。

しかし実は、パートで働いている人が意識すべき年収の壁は、130万円以外にもあることをご存知でしょうか。さらに、2020年および2021年の税制改正によって年収の壁は複雑になってきました。

そこで本記事では、2021年時点でパートが意識すべき最新の年収の壁をまとめました。壁を超えたら家計にどのような影響があるかも解説したうえで、実際にパート年収ごとの家計への影響(手取り)、どのような働き方が理想的なのかをシミュレーションしていきます。

ぜひ、ご家庭で損しない働き方を決めるための参考にしてください。

パートで注意しておきたい年収の壁一覧表【2021年最新版】

早速、パートで働く人が注意すべき最新の年収の壁を一覧表にまとめましたのでご覧ください。なお、記事後半で年収ごとの家計への影響をシミュレーションした表をまとめています。

| 年収の壁 | なんの壁? | 超えたらどうなる? |

|---|---|---|

| 100万円超え | 住民税の壁(課税) | ①住民税が課税されて翌年6月から給料から引かれる(課税所得 × 10% + 均等割5,000円程度) |

| 103万円超え | 所得税の壁(課税) | ①配偶者以外の扶養してくれている人が、38万円の扶養控除を受けられない(特に学生は63万円なので要注意) ②自分に所得税が発生する目安(課税所得 × 5~45%) ③会社から配偶者手当(家族手当)がもらえなくなる(会社による) |

| 106万円/130万円超え | 社会保険の壁(被扶養者の条件) | ※会社によって106万円か130万円か変わる ①社会保険に加入して社会保険料(給料の約14%)が給料から引かれる ②もらえる年金が増える ③会社を休んだときの傷病手当金や出産手当金がもらえる |

| 180万円超え | 社会保険の壁(被扶養者の条件) | ※扶養してもらっている人自身が障害者または60歳以上の場合 ①社会保険に加入して社会保険料(給料の約14%)が給料から引かれる ②もらえる年金が増える ③会社を休んだときの傷病手当金や出産手当金がもらえる |

| 201万円超え | 所得税の壁(人的控除の制限) | ①扶養してくれている人が配偶者特別控除を受けられない |

参照:

財務省「所得控除に関する資料」

財務省「令和2年度税制改正の大綱の概要」

財務省「年度改正」

国税庁「各種控除等を受けるための扶養親族等の合計所得金額要件等の改正(令和2年分以降)」

大きく分けて税金の壁と社会保険の壁がありますが、特に注意すべきなのは社会保険の壁(年収106万円、年収130万円、年収180万円)です。なぜなら、税金より家計への影響が大きいからです。

それでは、以降で詳細を解説していきます。

パート年収100万を超えたときの家計手取りへの影響

パート年収100万円を超えたときの家計への影響は大きくありません。そのため、100万円の壁はそこまで気にする必要はないでしょう。

翌年6月から住民税が自分の給料から引かれて手取りが減る

具体的には、年収100万円を超えると住民税が発生して翌年6月の給料から引かれます。100万円未満は所得控除により、合計所得金額45万円までは非課税とされているからです。具体的には次の計算式によって年収100万円が住民税の壁となっています。

<計算式>

給与収入100万円 - 給与所得控除55万円 = 住民税の非課税限度額45万円

住民税は少し特殊で、1年間の所得にかかる住民税を翌年の6月に支払う仕組みです。例えば2020年の年収が101万円だったとすると、2021年の6月から、毎月583円ほどが引かれます。1年間で8,000円ほどなので、社会保険料に比べると大きな負担ではありません。

ただし次の人は、ほかに適用される所得控除があるため、課税の目安は変わります。

- ひとり親

- 寡婦

- 障害者

- 結婚していない未成年者

パート年収103万を超えたときの家計手取りへの影響

パート年収103万円を超えたときの影響は次のとおりです。こちらも、会社からの手当を除いて家計への影響は大きくありません。(学生を除く)

- 配偶者が配偶者手当(家族・扶養手当)をもらえなくなる

- 大学生は要注意!扶養してくれている人が扶養控除を受けらず手取りが減る

- 自分に所得税が発生する

配偶者が配偶者手当(家族・扶養手当)をもらえなくなる

妻が夫の扶養内で働いている場合、夫が会社からもらっている配偶者手当などをもらえなくなる可能性があります。もちろん夫が妻の扶養内で働いている場合も同じです。

会社次第ですが、所得税の扶養控除を基準にしている会社もあるようです。この場合、年収103万円を超えると手当を受けられません。

しかし、税制改正によって配偶者の年収150万円までは38万円の控除が受けられるため、これにならって年収150万円まで配偶者手当などを受けられることもあります。

配偶者手当の相場は月額1~2万円(年額12~24万円)ですので、住民税の影響より大きいです。

大学生は要注意!扶養してくれている人が扶養控除を受けることができず手取りが減る

扶養控除は、家族を養っている人の税金負担を抑える仕組みです。しかし、養われている人の合計所得が48万円(給与収入のみなら103万円)を超えると、扶養控除を受けられなくなってしまいます。

通常の扶養控除は38万円となっていますが、大学生(19歳以上23歳未満)を扶養している場合は63万円と大きくなっているのです。扶養されていた人の年収が103万円を超えた結果、扶養している人の税金が上がり、手取りが少なくなってしまいます。

具体的にどれほどの影響があるかについては、扶養している人の所得が高いほど大きくなります。所得税の税率は超過累進税率となっているためです。

例えば、扶養している人の課税所得が300万円なら最大10%の税率で税金を計算しますが、500万円なら最大20%となり、最大税率が倍になります。

参照: 国税庁「所得税の税率」

自分に所得税が発生する

年収103万円を超えると、通常は所得税が発生してしまいます。所得税は住民税のように合計所得金額が45万円以下なら非課税という決まりはありませんが、所得税が課税される所得が残ってしまう目安が年収103万円なのです。

税金を計算する基本的な式は以下のとおりです。

<計算式>

{(収入 - 必要経費) -所得控除)} × 税率(5~45%) - 税額控除

上式の(収入 - 必要経費)が所得で、所得から所得控除を引いたものが課税所得です。なお、給料をもらっている人は、最低55万円の給与所得控除が上式の必要経費となります。

必要経費(給与所得控除)が最低でも55万円あり、合計所得金額2,400万円以下なら基礎控除48万円が適用されます。そこで先ほどの式にそれぞれを代入すると、課税所得が0になるのが年収103万円までなのです。

<計算式>

(収入103万円 - 必要経費55万円) -所得控除48万円)= 0万円

例えば、年収104万円だと課税所得が1万円残ってしまい、1万円に所得税の税率を掛けた所得税が発生します。ちなみに課税所得1万円なら税率は5%が適用されるので、所得税は500円です。(復興特別所得税を含めると510円)

ただ、扶養控除等申告書という書類を会社に提出していれば、月給8.8万円以上で給料から所得税が引かれてしまいます。扶養控除等申告書を提出していない場合、月給8.8万円未満でも給料から所得税が引かれてしまいます。

1年間の所得が確定していないのに所得税が天引きされてしまいますが、結果的に年収が103万円以下だったら年末調整や確定申告で還付される(戻ってくる)ので安心してください。

なお、以下に当てはまる人は基礎控除以外の所得控除も受けられるため、年収103万円を超えても所得税が発生しません。

- 障害者:障害者控除27万円があるため、年収130万円超えが所得税発生の目安

- 特別障害者:特別障害者控除40万円があるため、年収143万円超えが所得税発生の目安

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

パート年収106万または130万を超えたときの家計手取りへの影響

この記事のメインテーマである、130万円の壁を超える影響を解説します。しかし、実は130万円だけでなく年収106万円超えも意識しなければなりません。下表のとおり、月収8.8万円以上で社会保険の加入対象となる場合もあるからです。

| 時期 | 事業所要件 ※1 | 加入要件(すべて満たした場合) |

|---|---|---|

| 2022年9月まで | 従業員501人以上 | ・週の所定労働時間が20時間以上 ・月額賃金が8.8万円以上 ・1年以上の雇用見込みがある ※2 ※3 ・学生ではない |

| 2022年10月から | 従業員101人以上 | ・週の所定労働時間が20時間以上 ・月額賃金が8.8万円以上 ・2ヶ月以上の雇用見込みがある ※2 ※3 ・学生ではない |

| 2024年10月から | 従業員51人以上 |

※1:従業員数にかかわらず、労使合意されていれば年収106万円超えの右欄の要件となる

※2:2022年10月からは「2ヶ月以上の雇用見込みがある」に改正

※3:2ヶ月以内の雇用契約であっても、「更新」が明示または同じ事業所で更新の実績があった場合は当初から適用

参照:厚生労働省「従業員数500人以下の事業主のみなさまへ」

配偶者が配偶者手当(家族・扶養手当)をもらえなくなる

扶養してくれている人の会社で、「社会保険上の被扶養者」が扶養手当などの支給要件だった場合、年収106万円または年収130万円を超えると手当をもらえなくなります。前述のとおり、年間12~24万円ほど手取りが減ってしまうので、家計への影響は少なくありません。

税金の壁である扶養控除が受けられなくなる影響と、会社からの扶養手当をもらえなくなる影響を簡単にシミュレーションしてみます。

所得税の税率が10%なら、扶養控除38万円を受けられない影響はおよそ年間3.8万円です。税率が一律10%の住民税を考慮すると、住民税も3.8万円ほど増え、所得税と住民税の合計で7.6万円となります(概算)。

扶養手当が年間12万円と少なめに見積もったとしても、手当をもらえなくなるほうが影響は大きいことがわかります。

社会保険の扶養から外れて社会保険料で手取りが減る

年収130万円を超えると、社会保険上の被扶養者の資格を失うため、自らが社会保険料を支払わなければなりません。具体的には、以下の保険料を支払います。

- 健康保険料:会社の健康保険組合が設定する保険料率と標準報酬月額を掛けた額(会社との折半)

- 介護保険料:会社の健康保険組合が設定する保険料率と標準報酬月額を掛けた額で、40歳以上の被保険者が負担する(会社との折半)

- 厚生年金保険料:標準報酬月額の9.15%

参照:日本年金機構「令和2年9月分(10月納付分)からの厚生年金保険料額表」

健康保険組合が設定する保険料率によって異なりますが、およそ給料の14%が社会保険料と考えると大きくはずれません。

社会保険料の負担で手取りは減ってしまいますが、健康保険に加入することで、ケガや病気で会社を休んだときの傷病手当金や、出産時の出産手当金がもらえます。さらに、厚生年金によって将来もらえる年金も増えます。したがって、社会保険の壁を超えることが必ずしも損とは言えません。

なお、60歳以上または障害者は被扶養者の収入要件が180万円(月額15万円)です。該当する人は、年収130万円を超えても被扶養者でいられます。

年金の計算方法について詳しくは解説しませんが、将来もらえる年金の増額分は、2021年2月時点では以下の計算式で概算できます。

<パートで増える老齢厚生年金の計算式(目安)>

増える老齢厚生年金の年額 = 年収 × 0.000432 × 働く期間(月数)

参照:

日本年金機構「老齢厚生年金(昭和16年4月2日以後に生まれた方)」

日本年金機構「老齢基礎年金(昭和16年4月2日以後に生まれた方)」

日本年金機構「年金額の計算に用いる数値」

簡単に言うと、老齢厚生年金は給料と働いた月数に比例して増えるのです。

年収130万円で40年(480月)働いた場合、増える老齢厚生年金は26万9,568円(月額2万2,464円)程度と概算できます。ちなみに、老齢基礎年金は40年間働けば満額の78万1,700円(月額6万5,141円)程度です。

ただし老齢年金の計算は、年金をもらうときの賃金水準や物価水準によって変わるため、あくまでも目安としてください。この調整は、先ほど紹介した式にある「0.000432」の数値を変えて調整されます。正式には再評価率と呼びます。

パート年収150万を超えたときの家計手取りへの影響

年収150万円も年収の壁です。確認していきましょう。

配偶者が配偶者手当(家族・扶養手当)をもらえなくなる

何度も紹介していますが、年収150万円を超えると扶養してくれている人が、会社から手当をもらえなくなります。あくまでも会社次第ですが、年収150万円を超えると、ほぼすべての会社で支給されません。

なぜ年収150万円なのかは、次で紹介する配偶者特別控除の満額38万円を受けられなくなるからです。少し難しい言い方をすると、源泉控除対象配偶者ではなくなるためです。

配偶者が所得税の配偶者控除を満額38万円受けられず手取りが減る

年収150万円を超えるかどうかが、扶養してくれている配偶者が38万円の配偶者(特別)控除を受けられるかどうかの基準となっています。

具体的には、パートしている(扶養されている)人の合計所得金額が95万円を超えると控除額が38万円から下がってしまいます。

<計算式>

給与収入150万円 - 給与所得控除55万円 = 合計所得金額95万円

給与収入が151万円なら合計所得金額が96万円となるので、38万円の控除は受けられません。なお、合計所得金額が96万円なら36万円の配偶者特別控除が受けられます。詳細は以下の国税庁ホームページで確認してください。

参照:国税庁「配偶者特別控除」

配偶者控除および配偶者特別控除の額は、最大38万円です。扶養してくれている人の所得税率が10%であれば、38万円の10%である最大3.8万円の影響となります。やはり、社会保険料を納める負担よりは影響は少なめです。

パート年収201万を超えたときの家計手取りへの影響

パートしている人が気にするべき最後の年収の壁が201万円です。

配偶者が所得税の配偶者特別控除を受けられず手取りが減る

パート年収201万円を超えると、扶養してくれている配偶者が、配偶者特別控除を1円も受けられません。ただし、ここまで説明してきたとおり家計への影響はそれほど大きくありません。

パート年収ごとの家計手取りシミュレーション

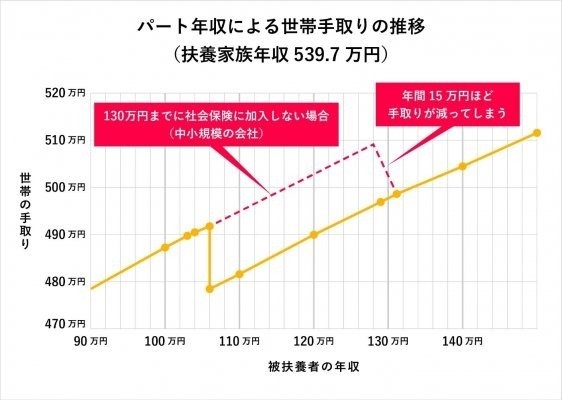

1つずつ年収の壁がどのように影響するかをまとめてきましたが、最後に家計の手取りをシミュレーションしてみます。

これまでの解説がよく理解できなかったとしても、以下の表や図をじっくりと確認すればイメージできるでしょう。

なお、前提条件は次のとおりです。

- 扶養している人(扶養者)の年収は、2019年の民間給与実態統計調査結果における男性の平均給与539.7万円を用いる(給与所得387万6,800円)

- 扶養者が会社から支給される扶養手当、配偶者手当などは考慮しない

- 給与の14%を社会保険料とする

- 年収106万円以下でも雇用保険料は発生するが、社会保険未加入の場合は下表で考慮していない

- 住民税の均等割は5,000円とする

- 復興特別所得税(税額控除後の所得税額の2.1%)も計算に含める

- ひとり親、寡婦、障害者、未成年者ではなく、基礎控除と社会保険料控除および配偶者(特別)控除以外の所得控除を受けないと仮定する(医療費控除や扶養控除などを受けない)

- 老齢厚生年金の計算では、20歳から60歳までの40年間、同一の年収が続くと仮定する

- 報酬の再評価は、2021年2月時点の再評価率によれば本来水準より従前額保障の額のほうが高くなるため、2021年2月時点の従前額保障の再評価率0.9を用いる(従前額保障の年金額にて計算)

- 扶養者と被扶養者は同年齢であり、65歳到達時点で、年下の被扶養者および扶養している18歳未満の子はいないものとする(加給年金額なし)

| 被扶養者の年収 | 被扶養者の手取り(扶養されている人) | 扶養者の手取り(扶養している人) | 世帯の手取り | 年金増加額(年額) |

|---|---|---|---|---|

| 0万円 | ¥0 | ¥3,874,520 | ¥3,874,520 | ¥0 |

| 100万円 | ¥1,000,000 | ¥3,874,520 | ¥4,874,520 | ¥0 |

| 住民税が課税される100万円 | ||||

| 103万円 | ¥1,022,500 | ¥3,874,520 | ¥4,897,020 | ¥0 |

| 所得税が発生して扶養控除が受けられない103万円 | ||||

| 104万円 | ¥1,030,990 | ¥3,874,520 | ¥4,905,510 | ¥0 |

| 一部の人が社会保険に加入する106万円 | ||||

| 106万円(社保未加入) | ¥1,047,969 | ¥3,874,520 | ¥4,922,489 | ¥0 |

| 106万円(社保加入) | ¥906,600 | ¥3,874,520 | ¥4,781,120 | ¥219,900 |

| 110万円(社保加入) | ¥941,000 | ¥3,874,520 | ¥4,815,520 | ¥228,199 |

| 120万円(社保加入) | ¥1,024,198 | ¥3,874,520 | ¥4,898,718 | ¥248,944 |

| 129万円(社保未加入) | ¥1,243,227 | ¥3,874,520 | ¥5,117,747 | ¥0 |

| 129万円(社保加入) | ¥1,089,968 | ¥3,874,520 | ¥4,964,488 | ¥267,615 |

| ほとんどの人が社会保険に加入する130万円 | ||||

| 131万円 | ¥1,104,600 | ¥3,874,520 | ¥4,979,120 | ¥271,764 |

| 140万円 | ¥879,783 | ¥3,874,520 | ¥4,754,303 | ¥290,435 |

| 150万円 | ¥1,243,227 | ¥3,874,520 | ¥5,117,747 | ¥311,180 |

| 配偶者特別控除の満額38万円から減っていく150万円 | ||||

| 151万円 | ¥1,250,619 | ¥3,872,478 | ¥5,123,097 | ¥313,254 |

| 160万円 | ¥1,316,237 | ¥3,865,373 | ¥5,181,610 | ¥331,925 |

| 170万円 | ¥1,393,778 | ¥3,845,163 | ¥5,238,941 | ¥352,671 |

| 180万円 | ¥1,472,830 | ¥3,835,058 | ¥5,307,888 | ¥373,416 |

| 190万円 | ¥1,550,371 | ¥3,824,953 | ¥5,375,324 | ¥394,161 |

| 200万円 | ¥1,627,912 | ¥3,808,785 | ¥5,436,697 | ¥414,906 |

| 201万円 | ¥1,635,908 | ¥3,808,785 | ¥5,444,693 | ¥416,981 |

| 配偶者特別控除がまったく受けられない201万円 | ||||

| 202万円 | ¥1,643,451 | ¥3,802,722 | ¥5,446,173 | ¥419,056 |

なんとなくイメージできたでしょうか。ポイントは、税金の壁はそれほど影響せず、社会保険の壁による影響が大きいということです。その点を踏まえて、社会保険の壁(106万円および130万円)の影響を図示しました。

上図は社会保険の適用条件が拡大されたことを踏まえ、年収106万円超えから社会保険に加入することを前提としています。年収130万円超えの場合は、赤の点線の推移です。

社会保険の加入で、およそ15万円ほど手取りが減ってしまいます。社会保険加入時より20万円ほどの年収増加が、手取りを社会保険加入前の水準に戻すための目安です。

- 年収106万円超えで社会保険に加入したのなら、年収126万円以上を目安にしたい

- 年収130万円超えで社会保険に加入したのなら、年収150万円以上を目安にしたい

まとめ:社会保険の扶養を外れて働くなら、プラス20万円の年収増加を目標にしよう

パートで働いている人が、年収130万円の壁などを超えたときの影響について解説してきました。

年収の壁を超えると、養ってくれている人の税金における控除が受けられない影響もありますが、社会保険の壁(106万円および130万円)を超えるほうが大きな影響があります。

社会保険の壁を超えると、自分自身で社会保険料を納めなければいけなくなります。そこで、社会保険に加入する前後では手取りの割合が少なくなってしまうのです。しかし、社会保険に加入すれば、将来もらえる年金が増えるなど嬉しい効果もあります。

結果として、年収の壁を少し超えてしまう程度の年収であれば、手取りが減るためあまり望ましくはありません。しかし、社会保険の壁を年収ベースで20万円以上超えるような働き方だと、世帯の手取りと将来もらえる年金が増えます。

家計の状況などに合わせ、ぜひ最適な働き方を選んでください。