投資信託の平均利回りの目安を知りたいと考えていないでしょうか。投資信託は資産運用の手段としてメジャーなものであり、平均利回りの目安が気になることも当然です。

ただし、投資信託の平均利回りは債券投資などと違って不確実性が高いため、容易に提示できるものではありません。そこでこの記事では、そもそも投資信託の利回りとは何かを丁寧に解説し、平均利回りについてもできるだけ具体的にご紹介します。

投資信託の利回りを見るときの注意点もわかるので、投資信託での運用を考えている人は参考にしてみてください。

投資信託の平均利回りとは?

投資信託の平均利回りとは、一般に投資金額に対する1年間当たりの収益(元利金)の割合のことで、年間総収益率や年換算収益率などと呼ばれることもあります。

一方、利回り(年利回り) は、投資金額に対する利子も含めた年単位の収益の割合のことを指しています。

引用元:投資の時間(日本証券業協会)「利率と利回りの違いって何?」

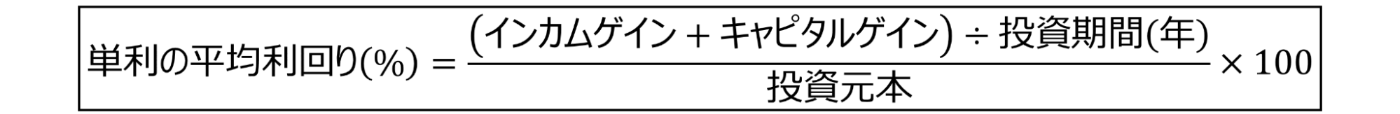

投資信託の収益は分配金(インカムゲイン)や基準価額の変動(キャピタルゲイン)であり、単利の平均利回りは次の計算式で求められます。

なお、実際には手数料や税金なども含めた利回りを考慮する場合もありますが、簡易的には上記の式であらわすことができます。

また、計算式中の「キャピタルゲイン」は、マイナス(キャピタルロス)になることもあるため注意しておきましょう。

上の式の他にも、金額加重収益率(IRR)や時間加重(幾何平均)収益率など、複利で平均利回りを見る方法もあります。1年ごとのキャッシュフローや利回りがわからない場合には、エクセルなどでRRI関数を使えば複利の平均利回りを算出してくれるため便利です。

利回りと騰落率の違い

投資信託における騰落率は下式の式で求まります。つまり、一定期間の基準価額の変動(キャピタルゲイン)と分配金(インカムゲイン)を合計した利回りです。

基準価額の変動と支払われた分配金を組み合わせて算出し、投資信託のリターンを測るための数値のこと。1年に1度決算する投資信託の期毎の騰落率を求める際には次のような式を用いる。

(期末の基準価額+期中の分配金の合計)/期首の基準価額-1

例えば、基準価額が期初10,000円で期末11,000円、その期中の分配金が100円だったとすると、騰落率は11.0%と計算できます。

一見すると利回りと騰落率は同じ計算式ですが、一般的には次のような点が異なります。前述した利回りは投資家のリターンを測り、騰落率は投資信託自体のリターンを測るものです。

利回りと騰落率の違い

- 分配金がある場合、騰落率は税引前の分配金が再投資されたものとみなして計算されるため、分配時課税を考慮した利回りより騰落率のほうが良くなる

- 騰落率は一般的に年間騰落率など決算ごとに計算されるが、利回りは投資信託の保有期間で計算される

- 騰落率は積立投資などが考慮されないが、利回りは積立投資を考慮して計算する

利回りと利率の違い

利回りと利率は似ていますが、その内容は異なります。そもそもこの2つの言葉は預金や債券などで用いられるものであり、本来は投資信託で使われる言葉ではありません。

投資信託で使用される場合の違いは、利回りには元本の回収(キャピタルゲイン)が含まれ、利率には含まれないことです。

利回りは利子(利息)や償還金額(売却金額)を合計した収益を分子に含み、利率は額面金額に対する利子(利息)のみ分子に含むものです。

利回りとトータルリターンの違い

トータルリターンとは、「評価金額+累計受取分配金額+累計売付金額-累計買付金額」で示された損益を指します。

利回りとの違いは、利回りは割合(%)で示されるのに対し、トータルリターンは金額(円)で示される点です。

トータルリターン通知制度は、証券会社などの自主規制機関である日本証券業協会(JSDA)が規則として定めています。

(投資信託等の損益の通知)

第 23 条の2 協会員は、顧客から保管の委託を受けている又は振替口座簿への記載若しくは記録により管理している投資信託等について、別表に定めるところにより、顧客に当該投資信託等に係る損益(別表において「トータルリターン」という。)を通知しなければならない。

引用元:日本証券業協会「協会員の投資勧誘、顧客管理等に関する規則」(PDF)

投資信託の平均利回りの目安一覧表

それでは、投資信託の平均利回りの目安一覧表を紹介します。

| ファンドタイプ | ファンド名 | 平均利回り (5年間) |

|---|---|---|

| バランス型 (内外) |

投資のソムリエ | 2.9% |

| バランス型 (国内) |

東京海上・円資産バランスF(毎月決算型)《円奏会》 | 0.6% |

| 国内株式 | 日経225ノーロードオープン | 11.0% |

| 国内不動産 | ダイワJ-REITオープン(毎月分配型) | 5.4% |

| 海外株式 | eMAXIS Slim米国株式(S&P500) | 10.6% |

| 海外不動産 | ダイワ・US-REIT・オープン(毎月決算型)Bコース(為替ヘッジなし) | 5.2% |

| 内外株式 | ピクテ・グローバル・インカム 株式ファンド(毎月分配型) | 4.8% |

| 内外株式 | eMAXIS Slim全世界株式(オール・カントリー) | 7.9% |

| 国内債券 | 野村日本債券インデックス(野村投資一任口座向け) | -0.1% |

| 海外債券 | フィデリティ・USハイ・イールド・ファンド | 6.6% |

※一部のファンドは設定日から5年経過していないため、平均利回りの計算にベンチマーク指数の騰落率が含まれていることがあります。

上表は、各ファンドタイプのなかで純資産総額の大きいファンドを抽出し、2022年3月22日現在で確認できた運用報告書をもとに、直近5年間(60ヶ月)分の年間ファンド騰落率の平均値を記載したものです。

今回は5年間の平均利回りを示しましたが、平均利回りは確認する時期や対象とする期間によって変動します。あくまでも参考程度としてください。

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

投資信託の平均利回りを見るときの注意点

投資信託の平均利回りを見るときの注意点は次のとおりです。それぞれ解説していきます。

投資信託の平均利回りを見るときの注意点

- 高い利回りは将来にわたって保証されているわけではない

- どのようなリスクで高い利回りを得ているのかを把握しておく

- 手数料や税金を考慮した利回りではない場合に注意する

高い利回りは将来にわたって保証されているわけではない

投資信託の利回りを見ると、例えば10%など高い利回りが示されることがあります。しかし、高い利回りはリスクが大きいからこそ達成できるものです。

実績値ではマイナスになっていなくても、投資してからはマイナス15%などの利回りを出す可能性もあることを把握しておきましょう。

どのようなリスクで高い利回りを得ているのかを把握しておく

前述のとおり、高い利回りは高いリスク(不確実性)を負うからこそ達成できます。そのため、その投資信託への投資にはどのようなリスク(不確実性)があるのかを把握しておきましょう。

投資信託の投資リスク

- 価格変動リスク:企業活動や業績、市場、経済状況などによって株価などが変動する

- 為替変動リスク:外貨建資産で為替ヘッジが行われていなければ、為替変動によって資産の円換算価値が変動する

- 信用リスク:株式や債券の発行者などの経営・財務状況が悪化した場合などは、有価証券等の価格が下落したり利払いが滞ったりすることがある

- 流動性リスク:購入や売却を円滑に行えない場合、不利な条件で取引しなければならないことがある

手数料や税金を考慮した利回りではない場合に注意する

投資信託への投資を検討する際に確認する利回りは、実際に投資をした場合に負担する手数料や税金が考慮されていません。

一般的には、購入金額に対して3.3%の手数料を販売会社に支払ったり、分配金(普通分配金)が支払われたときには約20%の所得税や住民税が配当所得として源泉徴収されたりします。

まとめ:平均利回りを参考にしながら自分に合う投資信託を選びましょう

投資信託の平均利回りとは、投資金額に対する1年間当たりの収益(キャピタルゲインとインカムゲイン)の割合です。

平均利回りは、その投資信託がどのような資産を投資対象とするのかなどによって変わります。また、計算上はどの期間の平均利回りを算出するのかなどによって変わることにも注意すべきです。

高いリターンを狙うためには高いリスクを負わなければなりません。単に平均利回りが高い投資信託を選ぶのではなく、リスク(標準偏差)やシャープレシオ、純資産総額などその他の指標も検討しながら自分に合う投資信託を選びましょう。