源泉徴収票などで「所得控除の額の合計額」欄を見たことはあるでしょうか。所得控除によって税金が安くなると知っていても、どうやって計算するか正確に理解している人は少ないのではないでしょうか。

今回の記事では、「所得控除の額の合計額」の計算方法について解説します。15種類ある所得控除の内容や申告方法も紹介するので、基本的な税務知識や手続きを理解して所得控除を最大限活用しましょう。

「所得控除の額の合計額」とは?

まず最初に、「所得控除の額の合計額」とは何か、何のために計算するかについて確認しましょう。

「所得控除の額の合計額」を差し引いて所得税額を計算

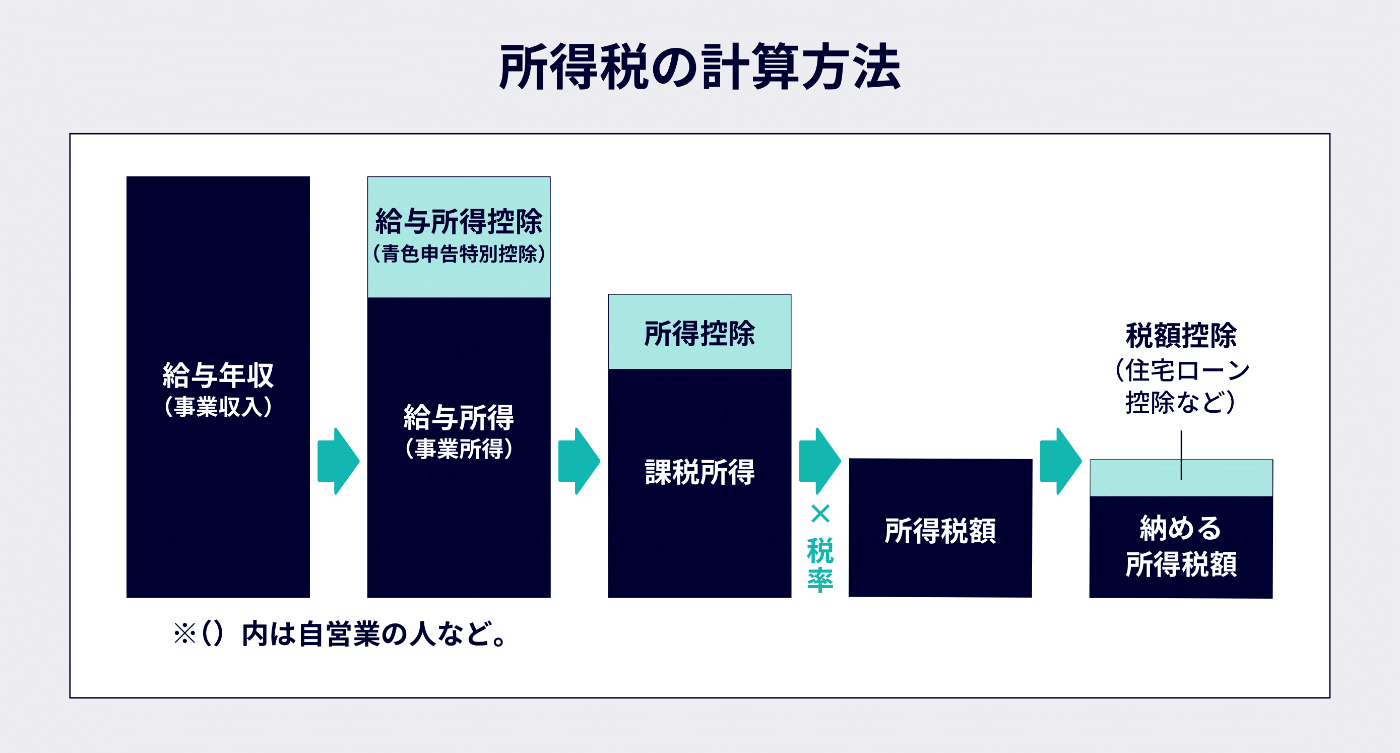

「所得控除の額の合計額」は、所得税額を計算するために必要な金額です。

所得から「所得控除の額の合計額」を差し引いた金額を「課税所得金額」といいます。所得税は課税所得金額に所得税率を掛けて計算します。

- 課税所得金額=所得金額-所得控除の額の合計額

- 所得税額=課税所得金額×所得税率

所得控除額が多いほど課税所得金額は少なくなり、所得税も少なくて済みます。一方、所得控除の申告漏れがあれば、必要のない税金を支払わなければなりません。

給与所得控除や青色申告特別控除は別枠

所得控除と間違いやすいのが、「給与所得控除」や「青色申告特別控除」です。所定の金額を控除するという点では同じですが、収入から控除するのが給与所得控除と青色申告特別控除、所得から控除するのが所得控除です。

- 給与所得=給与収入-給与所得控除

- 事業所得(※)=事業収入-青色申告特別控除

- 課税所得金額=所得金額-所得控除

※青色申告して特別控除が受けられる場合の計算式です。

給与収入と事業収入の両方がある人の課税所得金額は次の通り計算します。

- 課税所得金額=(給与収入-給与所得控除)+(事業収入-青色申告特別控除)-所得控除

各所得を合算して所得税を計算することを総合課税といいます。

納税者全員が受けられる所得控除

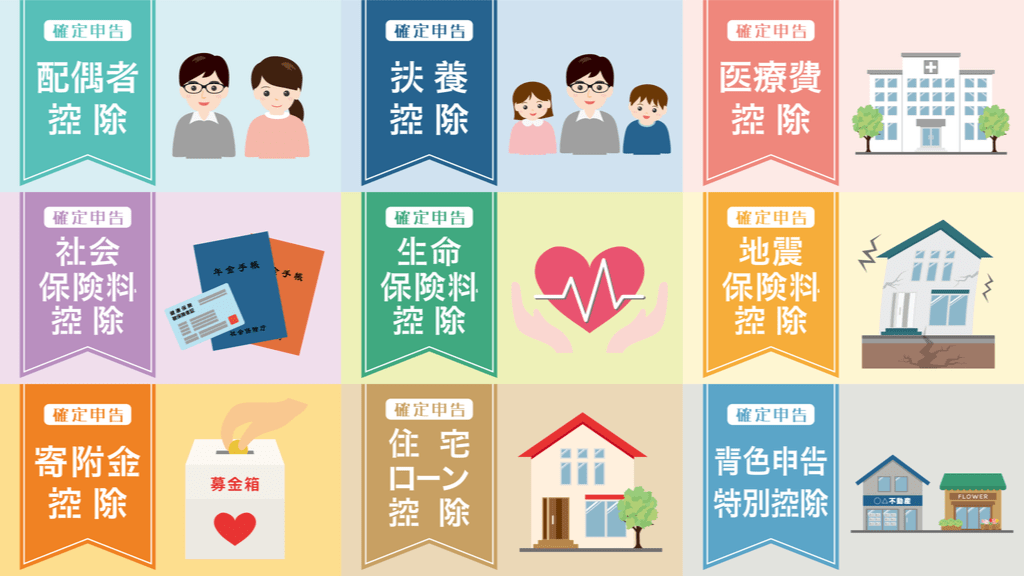

所得控除は15種類あり、種類によって申告方法は異なります。本記事では各種所得控除を4つに分類して、控除の内容と申告方法を説明します。

まずは、納税者全員が受けられる所得控除について説明します。

納税者全員が受けられるのは基礎控除

所得税の納税者全員が受けられるのは基礎控除だけです。

- 所得控除①:基礎控除

基礎控除額は所得に応じて次の通りです。

基礎控除額:

| 所得金額 | 基礎控除額 |

|---|---|

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

所得税について「103万円の壁」という言葉が使われますが「基礎控除48万円+給与所得控除55万円=103万円」までは全員が非課税という意味で使われます。

会社員は「給与所得者の基礎控除申告書」で申告

基礎控除は納税者全員が受けられると説明しましたが、申告しないと受けられません。給与所得者の場合、年末調整で「給与所得者の基礎控除申告書」を会社に提出すれば申告したことになります。

参考:国税庁「令和3年分基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書(PDF)」

自営業の人は、確定申告によって基礎控除を含むすべての所得控除を受けられます。

被扶養者などに対する所得控除

次に、配偶者や扶養家族などに対する所得控除について説明します。

配偶者に対する所得控除

配偶者に対する所得控除は次の2つです。

- 所得控除②:配偶者控除(38万円)

- 所得控除③:配偶者特別控除(3~38万円)

※()内の金額は控除を受ける納税者本人の合計所得900万円(給与年収1,095万円)以下の場合の控除額です。

配偶者控除が受けられるのは配偶者の収入が103万円以下の場合、配偶者特別控除は103万円超201万6,000円未満の場合です。

年末調整で「給与所得者の配偶者控除等申告書」を会社に提出して申告します。申告書は基礎控除申告書と兼ねているため基礎控除と配偶者控除等は1枚の申告書で申告できます。

配偶者以外の被扶養者に対する所得控除など

配偶者以外の扶養家族や家族状況などに応じて、次の所得控除が受けられます。

- 所得控除④:障害者控除(27-75万円)

- 所得控除⑤:扶養控除(38-63万円)

- 所得控除⑥:ひとり親控除(35万円)

- 所得控除⑦:寡婦控除(27万円)

- 所得控除⑧:勤労学生控除(27万円)

「障害者控除」は、扶養家族だけでなく納税者本人が所定の障害状態に該当すれば控除が受けられます。⑥~⑧の所得控除は、ひとり親や寡婦、勤労学生など本人が受けられる所得控除です。

扶養控除について詳しく知りたい人は、次の記事を参照ください。

上記の5つは、年末調整時に「給与所得者の扶養控除等申告書」を会社に提出して申告します。

参考:国税庁「令和4年分給与所得者の扶養控除等(異動)申告書」

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

社会保険料等に対する所得控除

健康保険や厚生年金などの社会保険料のほか、iDeCoの掛金や生命保険料なども所得控除の対象となります。4つの保険料控除と申告方法を説明します。

社会保険料など4つの保険料控除

保険料に対する所得控除(保険料控除)は次の4つです。

- 所得控除⑨:社会保険料控除(保険料全額)

- 所得控除⑩:小規模企業共済等掛金控除(掛金全額)

- 所得控除⑪:生命保険料控除(最大12万円)

- 所得控除⑫:地震保険料控除(最大5万円)

「小規模企業共済等」とは、個人事業主や中小事業所の経営者向けの退職金制度(小規模企業共済)や個人型確定拠出年金(iDeCo)などです。老後に向けた資産形成を支援するための制度で、掛金全額が所得控除されます。

会社員は「給与所得者の保険料控除申告書」で申告

保険料控除の申告方法は、年末調整時の「給与所得者の保険料控除申告書」の提出です。社会保険料については会社が把握しているため、申告書に印字されているのが一般的です。

申告書には「小規模企業共済等掛金払込証明書(国民年金基金連合会から送付)」や「生命保険料控除証明書」、「地震保険料控除証明書」の添付が必要です。

確定申告が必要な所得控除

これまで解説した所得控除は年末調整で申告できますが、確定申告が必要な所得控除もあります。

年末調整で申告できない3つの所得控除

年末調整までに控除額が確定しないなどの理由で、次の所得控除を受けるには会社員でも確定申告が必要です。

- 所得控除⑬:雑損控除

- 所得控除⑭:医療費控除(最大10万円)

- 所得控除⑮:寄附金控除(寄附金額-2,000円)

雑損控除は、災害や盗難によって所定の損害を受けた場合に受けられる所得控除です。また、寄附金控除は、ふるさと納税など所定の団体などに寄附した場合に受けられます。

なお、ふるさと納税については、ワンストップ特例制度を利用すれば年末調整や確定申告は不要です。ふるさと納税の仕組みやワンストップ特例制度について詳しく知りたい人は、次の記事を参照ください。

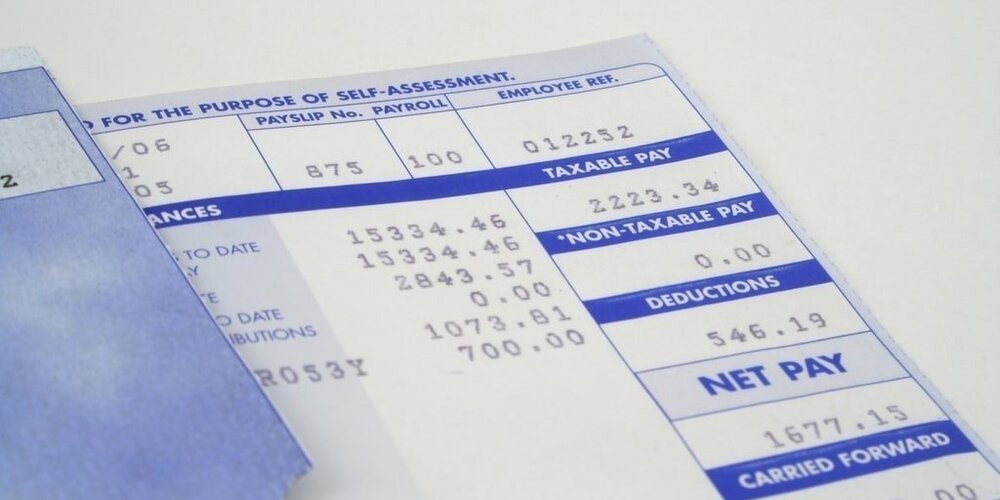

源泉徴収票の所得控除額を確認してから確定申告

会社員が確定申告をする場合でも、年末調整は済ませておきましょう。雑損控除や医療費控除、寄附金控除を除いて、1年間の課税所得金額や源泉徴収所得税額などが精算できます。

年末調整が終わると会社から「給与所得の源泉徴収票」が交付され、源泉徴収票とともに確定申告書を税務署に提出します。郵送やe-Taxを使った電子申請も可能です。

源泉徴収票に記載された「所得控除の額の合計額」と確定申告する所得控除の合計額が所得から控除され、税金が安くなります。

まとめ:所得控除をもれなく受けるために税務知識と手続きを理解しよう!

所得税額は、所得から「所得控除の額の合計額」を差し引いた金額に所得税率を掛けて計算します。所得控除は15種類あり、年末調整や確定申告で申告します。

「所得控除の額の合計額」が大きいほど所得税は安くなるため、所得控除をもれなく受けることで節税できます。慣れるまでは難しく感じるかもしれませんが、所得税に関する基本的な知識と手続きは理解しておきましょう。