「子供を扶養している」という表現があるため、「子供がいると扶養控除を受けることができる」と考えている人は少なくありません。

結論からお伝えすると、子供の年齢によっては扶養控除の対象にならない場合があります。そこで、本記事では子供がいる場合の扶養控除の範囲や控除金額について解説します。

子供がいる人は、扶養控除について正しく理解し、控除を受ける場合の手続き方法を知るためにぜひ本記事をご活用ください。

扶養控除についておさらい

一般的に、扶養とは親族から経済的な援助を受けることを意味しています。扶養する親族がいる場合は生活費の負担が大きくなりがちです。そこで、養育している人数に応じて税金の負担を軽減する措置があり、この制度を扶養控除といいます。

具体的には、納税者本人に配偶者や子供などがいる場合に、所定の金額を納税者本人の収入から差し引くことで課税所得金額が少なくなり、経済的な負担が軽減される仕組みです。

なお、「扶養」の考え方には税法上の扶養と健康保険上の扶養の2種類があり、扶養控除は税法上の扶養に分類されます。税法上の所得控除として、他にも配偶者控除や基礎控除があるので、扶養控除以外にも受けられる控除がないか確認してみてください。

子供がいれば扶養控除の対象?控除金額は?

以前は子供がいれば扶養控除を受けることができましたが、制度の改正によって扶養控除を受けられる年齢や控除額が変更されました。

改正後は、扶養控除を受けるには扶養親族の要件を満たす必要があり、さらに年齢によって控除額も異なります。

扶養親族の要件や扶養控除の金額を、以下で解説します。

扶養親族とは

扶養親族とは、その年の12月31日の時点で以下の4つの要件を全て満たす人をいいます。

- 配偶者以外の親族、または都道府県知事から養育を委託された児童や市町村長から養護を委託された老人

- 納税者と生計を一にしている

- 年間の合計所得金額が48万円以下

- 青色申告者の専業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でない

扶養親族の対象になるには無収入である必要はありません。つまり、子供がアルバイトなどで何らかの収入を得ていたとしても、合計所得金額が48万円以下であれば扶養親族です。

また、委託を受けて育てている里子は所得税法上の扶養親族とみなされるため、扶養控除の対象です。実子でなくても扶養控除の対象になる場合がある点を覚えておきましょう。

扶養控除の対象になる子供は16歳以上

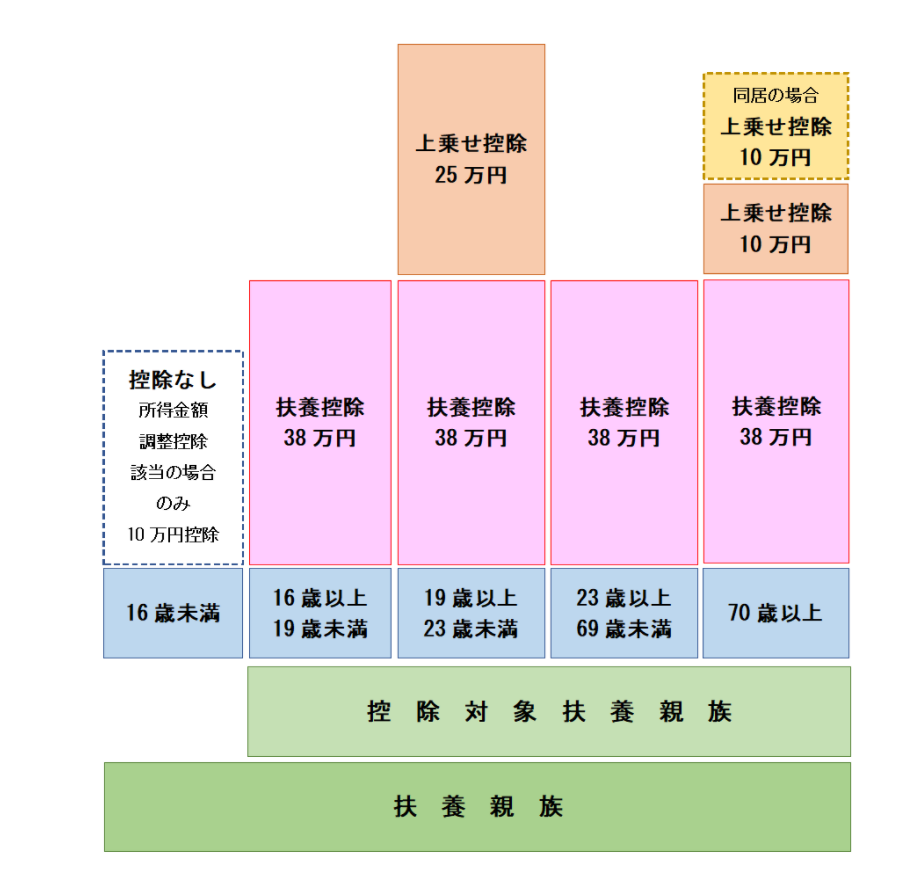

全ての扶養親族が扶養控除の対象になるわけではなく、扶養控除の対象者は16歳以上の扶養親族に限定されています。また、扶養控除の対象となる扶養親族は、年齢によって(一般)控除対象扶養親族と特定扶養親族に区別されます。

(一般)控除対象扶養親族扶養親族のうち、その年の12月31日現在の年齢が16歳以上の人を控除対象扶養親族、もしくは一般控除対象扶養親族といいます。

特定扶養親族控除対象扶養親族のうち、その年の12月31日現在の年齢が19歳以上23歳未満の人が特定扶養親族です。

16歳以上の子供がいる場合に受けられる扶養控除額

では、扶養控除の対象となる16歳以上の子供がいる場合に受けられる扶養控除額はいくらなのでしょうか。

控除対象扶養親族と特定扶養親族の控除額はそれぞれ以下の通りです。

上記の表からも分かる通り、(一般)控除対象扶養親族は38万円、19歳以上23歳未満の特定扶養親族は63万円が控除されます。特に、教育費の負担などが大きい特定扶養親族加算があり、控除額が大きくなる点を覚えておきましょう。

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

子供の扶養控除に関する注意点

子供の扶養控除については、次に挙げる3つの注意点があります。

- 別居でも「生計を一にしている」と認められる

- 「収入」と「所得」は異なる

- 年少扶養親族は控除の対象外

いずれも、子供がいて扶養控除を受ける際に知っておくべき大切なポイントです。それぞれ以下で解説します。

注意点1:別居でも「生計を一にしている」と認められる

扶養控除を受けるためには、「生計を一にしている」という要件を満たさなくてはなりません。この場合の「生計を一にしている」とは、必ずしも同居を前提としておらず、別居していても「生計を一にしている」と認められるケースがあります。

例えば、住まいは別であっても生活費や学費を仕送りしている場合は「生計を一にしている」と認められ、扶養控除を受けることができます。

注意点2:「収入」と「所得」は異なる

扶養控除の利用要件の1つに「年間の合計所得金額が48万円以下」と規定されている通り、扶養控除を受ける際には被扶養者の所得も要件となります。このとき、収入と所得を混同しないように気をつけなければなりません。

収入とは、会社からの給与や事業での売上を指します。一方、所得は収入から必要経費を差し引くことで算出できます。このため、所得と収入を比べると収入のほうが大きくなります。扶養控除の利用には、年間の合計「所得」が要件であり、収入は要件でない点に注意しましょう。

注意点3:年少扶養親族は控除の対象外

一般控除対象扶養親族は16歳以上と定義されており、平成24年度より16歳未満の扶養親族に対する所得税上の扶養控除はありません。その代わり、16歳未満の子供は児童手当の対象で、4ヶ月ごとに年齢に応じた所定の金額を受け取ることができます。

児童手当は、子育て世帯の生活の安定と子供の健やかな成長を目的として支給されるものであり、16歳未満の子供がいる家庭は、扶養控除としての税控除はないものの、手当という形で国によって優遇されていると考えることができます。

子供がいて扶養控除を受ける場合はどうすればいい?

扶養控除を受けるためには、年末調整もしくは確定申告が必要です。子供がいて扶養控除を受ける場合の手続きの詳細を以下で解説します。

方法1:年末調整

勤務先での年末調整で提出する「給与所得者の扶養控除等(異動)申告書」に、扶養控除の対象者の名前や生年月日、控除金額を確認します。

さらに、控除対象扶養親族の年齢が16歳以上になっているかどうかや、特定扶養親族の判定が正しく行われているかどうかも併せて確認して提出しましょう。

なお、年末調整が終わった後その年の12月31日までの間に控除対象扶養親族の人数が変わる場合は、年末調整のやり直しが可能です。

年末調整をやり直すときには、その年の源泉徴収票を作成・交付する日までに改めて「給与所得者の扶養控除等(異動)申告書」を提出しましょう。

方法2:確定申告

会社員でも2,000万円を超える収入がある人や、個人事業主など自営業者は確定申告で扶養控除を受けましょう。確定申告書の第二表の扶養控除欄に扶養親族の名前、続柄、生年月日、控除額を記入します。

その上で、申告書の第一表にある「所得から差し引かれる金額」の扶養控除欄に、扶養控除額の合計を記入して提出しましょう。

まとめ:子供の年齢によって扶養控除の金額は異なるため詳細を必ず確認しよう

今回は子供がいる場合の扶養控除について解説しました。「子供がいる」=「扶養控除の対象になる」と安易に考えず、扶養親族の対象となる要件や扶養親族の年齢に応じた控除額を正しく確認しなければなりません。

なお、扶養控除を受けるためには年末調整か確定申告が必要です。扶養控除の対象となる子供について正しく申告し、所得税の負担をできるだけ軽くしましょう。