不動産投資を始める場合、経費計上は節税のためには重要です。この記事では、節税において大きな割合を占め、重要な経費である減価償却について解説します。

また、減価償却の計算方法や確定申告の手続きについても紹介します。マンションの減価償却について理解し、不動産投資を始める際の参考にしてください。

マンションの減価償却とは何か?

減価償却とは、固定資産の価値を分割して、長期間に渡って経費計上することをいいます。マンションであれば、購入費用をあらかじめ定められた年数で分割し、毎年経費として計上します。

マンション投資では節税が重要

マンション投資で得られる家賃収入は、課税対象であるため、節税対策が重要となります。経費を計上し、収益を減らすことで、支払うべき税金が減ります。マンション投資で計上できる経費には、管理費・修繕積立金・住宅ローンの利息・火災保険などの保険料・固定資産税・減価償却費などがあります。

節税につながる減価償却費

減価償却費は、金銭的な負担がなく、節税につながる経費として非常に重要です。減価償却費は、マンションの購入費用を一定期間で分割し、経費として計上できます。マンション投資を行う際は、家賃収入に対して課税されるため、減価償却費を経費計上することで収益が減らせます。

減価償却の計算対象とは?

減価償却の対象となるのは、建物と建物附属設備で、土地は対象とはなりません。

建物附属設備とは、電気設備や給排水設備など、10万円以上の建物に附属する設備のことです。10万円未満の建物附属設備については、減価償却ではなく、マンションの購入年度の消耗品費となります。

建物には、マンションを購入したときの仲介手数料・固定資産税・都市計画税も含まれます。土地は時間の経過とともに劣化しないと考えられ、減価償却の対象ではありません。

マンションの減価償却をするメリット

マンションの減価償却をするメリットについて解説します。

支出のない経費を計上できる

マンションの減価償却は、実際には支出のない費用を経費として計上できます。減価償却は長期に渡って経費計上できるため、数年間の節税が可能となります。マンション投資を行ううえでの節税は非常に大切であるため、減価償却は非常に重要です。

経費を数年に分けて計上できる

減価償却することで、マンションの購入費を分割し、数年に分けて経費計上でき、購入年度と次年度以降の経費に大きな差ができません。

基本的に、帳簿上の利益が多いほど税金は高くなります。減価償却費として毎年経費計上をすることで、年度ごとの収益の増減が少なくなり、毎年支払いが必要な税額が安定します。特定の年度に多額の税金の支払いが発生しないため、マンション投資の管理がしやすくなります。

「自分にとって効率のいい投資って何かな?」とお悩みの方は、投資を始める上で重要なポイントを、まずは押さえておくことが大切です。それは、自分がどのような「投資タイプ」なのかを事前に把握しておくことです。 MIRAPの投資診断ではLINEでカンタンに「投資タイプ」を知ることができます。あなたは一体 なにタイプでしょう?

マンションの減価償却をするデメリット

マンションの減価償却をするデメリットについて解説します。

耐用年数前の劣化で支出が増える

耐用年数前に、災害などによりマンションが壊れるなどの劣化がおきると支出が増えることがあります。耐用年数よりも早くマンションが劣化しても減価償却費の計上はなくなりません。

マンションの劣化により、家賃収入が得られなくなっても減価償却費としての支出が続くためです。

減価償却費計算のための3ステップ

減価償却費の計算方法について説明します。

STEP1:土地とマンションと設備に分ける

マンション全体の購入金額を「土地」「建物」「建物附属設備」の3つに分けます。土地は減価償却の対象とはならないため、建物と建物附属設備のみを対象とします。

STEP2:マンションと設備の耐用年数を求める

耐用年数は建物の構造によって定められており、中古マンションは築年数を考慮して計算しなければなりません。建物と建物附属設備の耐用年数は異なるため、別々に計算します。築年数が耐用年数を超えている場合は、計算式が異なるため、以下で解説します。

築年数が耐用年数を超えていない築年数が耐用年数を超えていない場合の耐用年数の計算式を紹介します。最終的に端数が出たときは、端数を切り捨てた年数を耐用年数とします。

耐用年数 =(建物・建物附属設備の耐用年数)-(築年数×0.8)

築年数が耐用年数を超えている築年数が耐用年数を超えている場合の耐用年数の計算式を紹介します。端数は切り捨てます。

築年数 =(建物・建物附属設備の耐用年数)×0.2

STEP3:マンションの減価償却費を計算する

マンションの建物と建物附属設備の耐用年数を算出できたら、以下の計算式で原価償却費を計算します。耐用年数ごとの償却率は、国税庁のホームページに掲載さています。

減価償却費 =(建物の購入価額×償却率)+(建物設備の価格×償却率)

参照:国税庁「No.2100減価償却のあらまし」中の「【参考2】減価償却資産の償却率等表(PDF)」

マンションの建物価格の算出方法

マンションの減価償却の場合、購入時にマンションが新築なのか中古なのかによって計算方法が異なります。

ここでは、新築マンションと中古マンションそれぞれの場合について、減価償却費の計算方法を具体的な例を使用して解説します。

新築マンションの場合の減価償却費計算のポイント

新築マンションについては、前章のSTEP3で説明した減価償却費の式にそのまま当てはめて考えます。

減価償却費 =(建物の購入価額×償却率)+(建物設備の価格×償却率)

建物の購入価額や建物設備の価額は新築の場合は明らかです。償却率は、国税庁公表の減価償却資産の償却率等表で求めることができます。

参考:「No.2100 減価償却のあらまし」の【参考 2】減価償却資産の償却率等表(PDF)

- 土地価格:2,000万円

- 建物価格:2,500万円

- 建物設備価格:500万円

- 耐用年数:47年(鉄骨鉄筋コンクリート(SRC)造)

- 耐用年数47年の償却率は0.022

計算式に当てはめると以下のとおりであり、減価償却費は65万円となります。

(2,500万円×0.022)+(500万円×0.022)=65万円

中古マンションの場合の場合の減価償却費計算のポイント

中古マンションの建物価格や設備価格は明らかでない場合が多いため、価格を見積もる方法がいくつか定められています。

中古マンションの建物価格や設備価格の算出方法のうち、代表的なものを4つご紹介します。

固定資産税から算出する方法「固定資産税納税通知書・課税明細書」を見ると、固定資産税評価額が分かります。これを土地と建物の割合をもとに按分すれば、建物価格の算出ができます。複雑な計算が必要なため、この方法を使いたい場合は専門家へ相談することをおすすめします。

消費税から算出する方法売買契約書に消費税の記載がしてあれば、消費税額から建物価格を算出できます。

土地は非課税であり、消費税がかかっているのは建物部分だけだからです。消費税率10%、消費税が180万円であれば、税抜の建物価格は1,800万円だと分かります。消費税を含めた建物価格は1,980万円です。

標準建築単価から推測する方法標準建築単価とは、国土交通省が算出した1平方メートルあたりの工事費の平均値を指しています。床面積が分かれば、国税庁のホームページに掲載されている「建物の標準的な建築価格表」の数値を用いることで建物価格を算出できます。

建物設備価格を算出する方法中古マンションの建物設備価格の算出方法は、新築時の工事費が分かっているかどうかによって異なります。新築の場合は、建物設備価格を契約書や発注書などで簡単に確認できます。

しかし、中古マンションでは設備に関する書類がない場合も少なくないため、建物設備価格を算出するのは大変です。過去に裁判となった際の判例に基づいた算出方法を以下で紹介します。

- 新築時の工事費が分かっている場合:中古マンションを購入した時点での未償却率を考慮し、未償却率をもとに按分する。

- 新築時の工事費が分からない場合:「再建築費評点数算出表」をもとにして建物設備価格を算出する。

なお、個人が賃貸マンションなど賃貸で建物を購入した場合は、不動産所得の金額の計算上、建物と建物附属設備の減価償却費を計上する必要があります。

中古マンションの減価償却費の計算例

鉄骨鉄筋コンクリート(SRC)造の中古マンションを3,000万円で購入した場合について考えます。今回は、土地・建物・建物設備の価格は前章の算出方法によって、以下のように算出されたものとして考えます。

土地価格:1,000万円

建物価格:1,500万円

建物設備価格:500万円

築年数:20年

建物と建物設備の耐用年数を算出し、償却率を出します。

建物の耐用年数:47年 -(20年×0.8)=31年(償却率は0.033)

建物設備の耐用年数:15年 × 0.2= 3年(償却率は0.334)

計算式に当てはめると以下のとおりで、減価償却費は221万円となります。

(1,500万円×0.033)+(500万円×0.344)≒ 221万円

中古マンションの減価償却については、下記の記事でも詳しく解説しています。参考にしてみてください。

参考:「中古マンションの減価償却とは?基本の意味から計算方法までやさしく解説」

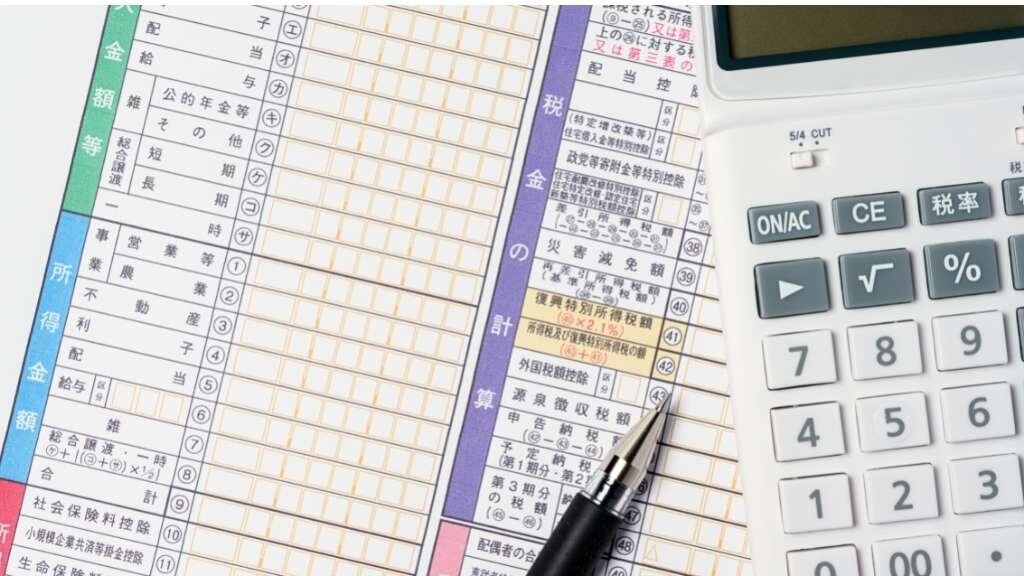

マンション投資を始めるなら確定申告は必要?

サラリーマンの方が副業としてマンション投資を始める場合、初めての確定申告が必要となる場合があります。そこで、確定申告の概要と、確定申告について詳しく解説している記事をご紹介します。

確定申告の概要

毎年1月1日から12月31日までの1年間の所得と税金について、税務署に申告することを確定申告と言います。サラリーマンの場合は勤務先が源泉徴収を行っているため、収入が給料だけであれば確定申告は不要なことがほとんどです。しかし、以下の場合には確定申告が必要です。

- 給与所得が2,000万円を超える場合

- 本業以外の収入が20万円を超える場合

- 複数の場所から20万円以上の収入がある場合

不動産投資の場合、家賃収入であっても不動産を売却した場合でも、収入が20万円を超える場合がほとんどであるため、原則、確定申告が必要となります。損失が生じた場合にも、生じた損失は次年度に繰り越して税金額を控除できるため、確定申告をおすすめします。

確定申告には、青色申告と白色申告の2つの方法があり、好きな方法を選択できます。

青色申告青色申告では、複式簿記による記帳を行って、確定申告書B(貸借対照表を含む書式)と青色申告決算書(損益計算書を含む書式)を作成します。書類の作成に手間がかかりますが、最大65万円の特別控除が適用されたり、赤字が最大3年間繰り越される等のメリットがあります。

白色申告白色申告の場合は簡易式簿記(単式簿記)によって帳簿を付けて申告します。青色申告と比較して簡単な形式であるため申告の手間が少ないです。そのかわり、青色申告のような特別控除や赤字繰越の優遇措置はありません。

マンション購入後の確定申告の手続き

メリット・デメリットを参考に青色申告するか白色申告をするか決めます。書類作成後は、税務署に書類を提出します。提出方法は、以下の3通りあります。

- 税務署に直接行って提出する

- 税務署へ郵送して提出する

- e-Tax(国税電子申告・納税システム)でWeb申告する

ここまでの手続きをまとめると以下の通りです。

- 確定申告の方式を、青色申告と白石申告から選択する

- 書類を作成する

- 各種申告における必要書類一式を用意する

- 必要書類一式を提出する

以下の記事では、確定申告の書類について詳しく解説していますので、参考にしてみてください。

参考:「確定申告のために用意しておきたい必要書類とは?7つの事例も紹介」

まとめ

不動産投資でマンションを購入する際は、減価償却を適切に行うことが節税のために大切です。減価償却のやり方には細かな規則があるため、正しく理解したうえで計算する必要があります。複雑な部分もあるため、必要に応じて専門家に相談されることをおすすめします。