不動産の減価償却はどのようなものかご存知でしょうか。「あまり税金のことは詳しくないから」といって、避けてしまう人もいます。

しかし、減価償却は不動産投資をやるなら必ず押さえておくべきものです。本記事では、税金や会計に苦手意識を持っている人でも減価償却を理解できるよう、基礎から確定申告までわかりやすく解説します。

減価償却費の計算は実は簡単なので、ぜひこの記事を読んで減価償却を理解してください。

不動産の減価償却とは?

不動産の減価償却とは、不動産投資にかかる税金を計算していくうえで理解する必要があるものです。以下で詳しく解説していきます。

不動産の減価償却とは?

- 建物の取得費を耐用年数に応じて経費にすること

- 実際に支出しなくても経費として特別に費用計上すること

建物の取得費を耐用年数に応じて経費にすること

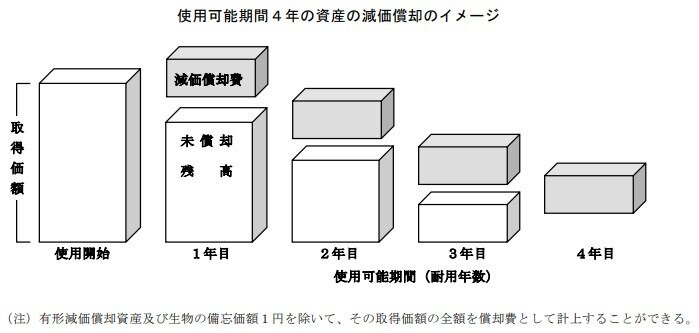

不動産投資における減価償却とは、簡単にいうと建物を買った(建てた)金額を分割して経費にしていく作業です。建物は時間が経てば劣化していくので、その劣化を強制的に見積もって、減価償却費という名前(科目)で必要経費とします。

減価償却とは、減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく手続きです。

仮に1億円の鉄筋コンクリート造マンションを購入(建築)したとしましょう。鉄筋コンクリート造(住宅用)の建物は、耐用年数が47年と法令で決められています。そのため、1億円を47年間にわたって分割して経費としていきます。

不動産投資における減価償却は、次の2点に注意が必要です。

不動産の減価償却における注意点

- 金融機関から資金を借入れて建物を購入した場合であっても、全額自己資金で購入した場合と変わらない

- 土地は時の経過によって価値が減るものではないので、減価償却の対象(減価償却資産)ではない

減価償却費を計算する具体的な流れは後述しますが、ここでは「減価償却は建物を買ったら分割して経費にしていくこと」だと覚えておきましょう。

実際に支出しなくても経費として特別に費用計上すること

減価償却費は、実際に支出していないのに経費にできる特殊な経費です。建物を買うのは最初だけであり、2年目や3年目に建物を購入しているわけではありません。それでも経費にできるのは、建物が時の経過によって劣化していくという性質があるからです。

減価償却費のこのような性質により、購入年度以降の不動産所得を抑える効果があります。例えば次のとおりです。

減価償却費は特殊な経費

- 不動産所得0万円=家賃収入100万円-必要経費(減価償却費)100万円

- 現金収支(キャッシュフロー)100万円=家賃収入100万円-支出0万円

※簡単にするため諸費用などは考慮していません。

上記の例では、手元には100万円の利益が残ったものの、税金計算上の不動産所得は0円となりました。このように、減価償却費によって、利益が出ていても毎年かかる税金を抑えられます。

場合によっては不動産所得がマイナス(損失)となり、給与所得など他の所得の黒字から差し引くことも可能です。これを損益通算といいます。

不動産所得者が確定申告前に行う減価償却費の計算

不動産投資を始めた不動産所得者は、毎年の減価償却費を計算して収支内訳書(青色申告なら決算書)に減価償却費を記入しなければなりません。

青色申告と白色申告の違い

青色申告とは、青色申告承認申請書を税務署に提出し、複式簿記という方法で記帳して期限内に青色申告決算書を添付した確定申告書を提出すると、さまざまな優遇を受けられる制度です。

一方、青色申告ではない場合を白色申告といいます。

減価償却費の計算式は次のとおりです。ちなみに、国税庁ホームページにある「決算書・収支内訳書作成コーナー」を利用すると、必要事項を入力するだけで自動で減価償却費を算出してくれます。

減価償却費の計算式

減価償却費=取得価額×償却率×償却期間

※1円未満端数切上げ

※簿価1円になるまで償却

減価償却費の計算の基礎となる取得価額や償却率、償却期間について、以降で確認していきましょう。

取得価額とは

取得価額とは、建物の代金や建築費に加え、購入手数料(仲介手数料)やリフォーム費用、固定資産税精算金、立退料、取壊し費用なども合計した金額です。

なお、次のような費用はその年の必要経費となります。

取得価額ではなく必要経費にするもの

- 登録免許税

- 司法書士報酬

- 不動産取得税

- 印紙税(収入印紙代)

- 固定資産税

耐用年数とは(中古資産)

耐用年数とは、その建物の使用可能期間のことです。建物の帳簿上の価格(簿価)が1円になるまでの期間とも言えます。

建物の構造によって耐用年数が定められているので、確認しておきましょう。なお、下表はすべて住宅用の建物の耐用年数を示しているため、例えば建物が事務所用、飲食店用などの場合は耐用年数が変わります。

| 建物の構造 | 耐用年数 | |

|---|---|---|

| 鉄骨鉄筋コンクリート造(SRC造) | 47年 | |

| 鉄筋コンクリート造(RC造) | 47年 | |

| 鉄骨造(S造) | 骨格材肉厚4mm超え | 34年 |

| 骨格材肉厚3mm超え4mm以下 | 27年 | |

| 骨格材肉厚3mm以下 | 19年 | |

| 木造 | 22年 | |

参照:e-Gov法令検索「減価償却資産の耐用年数等に関する省令」

中古建物を取得した場合の耐用年数は、一般的に簡便法で耐用年数を計算します。中古建物の耐用年数は20%加算されると覚えておきましょう。

中古建物の耐用年数の計算方法(簡便法)

- 法定耐用年数を超えている場合:法定耐用年数の20%相当年数

- 法定耐用年数を超えていない場合:法定耐用年数-経過年数+経過年数の20%相当年数

※1年未満の端数は切捨てます

※2年に満たない場合は2年とします

償却率とは

償却率とは、減価償却費を計算するときに取得価額に乗じる割合のことです。耐用年数と償却方法が決まれば、償却率も決まります。

償却方法によって償却率は変わりますが、2016年4月1日以後に取得した建物は、「定額法」の償却率を確認しましょう。例えば、耐用年数が47年なら定額法償却率は0.022です。

定額法の償却率は、国税庁のホームページにある「青色申告決算書(不動産所得用)の書き方」、「収支内訳書(不動産所得用)の書き方」などで確認できます。

償却期間(事業使用割合)とは

償却期間(事業使用割合)は、1年のうち何ヶ月だけ業務に使用したかを指すものです。原則として、取得した月を1月目として数えて、年末まで月数を数えます。

例えば、12月に建物を取得したときは1年分の償却費ではなく、1ヶ月分の償却費(12分の1)とします。なお、仮に空室期間があっても、入居者を募集できる状況であれば償却期間として数えることが可能です。

不動産所得、事業所得、山林所得又は雑所得を生ずべき業務の用に供される令第6条《減価償却資産の範囲》に規定する資産は、現にか動していない場合であっても、これらの業務の用に供するために維持補修が行われており、いつでもか動し得る状態にあるときは、減価償却資産に該当する。

引用元:国税庁「所得税基本通達2-16」

減価償却費とは

減価償却費は不動産所得を計算する際に必要経費となるもので、これまで確認してきた要素をすべて乗じて計算します。

減価償却費の計算式(定額法)

減価償却費=取得価額×償却率×償却期間

※1円未満端数切上げ

※簿価1円になるまで償却

例えば、1億円の鉄筋コンクリート造(RC造)マンションを購入(建築)したとき、「減価償却費220万円=取得価額1億円×定額法償却率0.022×償却期間(12分の12)」です。

「自分にとって効率のいい投資って何かな?」とお悩みの方は、投資を始める上で重要なポイントを、まずは押さえておくことが大切です。それは、自分がどのような「投資タイプ」なのかを事前に把握しておくことです。 MIRAPの投資診断ではLINEでカンタンに「投資タイプ」を知ることができます。あなたは一体 なにタイプでしょう?

不動産(建物)の減価償却による節税効果とは?

実は、不動産の減価償却によって節税効果などが生じる場合があります。それぞれ簡単に解説していきます。

不動産(建物)の減価償却による節税効果

- 個人所得税率と譲渡税率の差だけ税金が減る

- 課税の繰り延べ効果で資金を有効活用できる

個人所得税率と譲渡税率の差だけ税金が減る

減価償却費によって不動産所得の赤字(損失)を出せれば、損益通算によって課税される所得を抑えられるため税金が減ります。例えば、給与所得が500万円で不動産所得の赤字が100万円なら、総所得は400万円です(損益通算)。

ただし、土地分の借入金の利息については損益通算の対象外とする特例があるため、不動産所得の赤字が土地分の利息以下であれば、損益通算はできません。

その後、不動産を売却したときには簿価との差額が譲渡益として課税されます。減価償却した分だけ簿価が下がってしまうのです。結局、損益通算によって抑えた税額と譲渡税額との差だけが節税額となります。詳しくは以下の記事を参考にしてみてください。

課税の繰り延べ効果で資金を有効活用できる

仮に損益通算で抑えた税額より譲渡税額のほうが多い場合でも、課税の繰り延べ効果を期待できます。

課税の繰り延べ効果とは、「税金の支払いを遅らせる利益」というものです。税金の支払いを遅らせることができれば、その間に資金を有効活用できます。

例えば、毎年100万円の税金を3年間払う場合(例1)と、1~2年目は0円で3年目に300万円を払う場合(例2)を比較してみましょう。当然、3年間で支払う税金の合計額はどちらも300万円です。

では、例2において、1年目と2年目に支払わずに済んだ100万円を、年利率3.0%で積み立てて運用した場合はどうでしょうか。結果として、9万円の運用益が生じます。これが課税の繰り延べ効果の例です。

| 期間 | 積立額の合計 | 運用益の合計 |

|---|---|---|

| 1年目 | 100万円 | 0万円 |

| 2年目 | 200万円 | 3万円(100万円×3.0%) |

| 3年目 | - | 9万円(3万円+200万円×3.0%) |

まとめ:不動産の減価償却費を計算できるようになりましょう

不動産の減価償却費は、毎年計算したうえで確定申告しなければならないため、不動産投資を行うにあたっては押さえておく必要があるものです。

さらに、減価償却費は税金の額に影響します。また、必要経費にできない借入金の元本返済分との兼ね合いで、現金収支(キャッシュフロー)にも影響します。

例えば、元金返済額が50万円なのに減価償却費が10万円なら、キャッシュフローは赤字でも税金を払わなければならない場合があります(デッドクロス)。

減価償却費はほとんど不動産を取得したときに決まってしまうので、事前に減価償却費がどのくらいになるのか計算しておきましょう。