不動産投資に興味を持ち、投資用マンションの購入を検討しているものの、マンション投資に関する詳細やリスクがよくわからないという人も多いでしょう。

この記事では、投資用マンションの種類や収入といった基本的な概要な情報やメリット・デメリットなどを紹介します。また、リスクを回避する方法も説明するので、マンション投資の検討に役立ててください。

投資用マンションとは?種類と収入

最初に、投資用マンション(投資型マンションともいいます)の種類や得られる収益・収入について解説します。

投資用マンションの種類

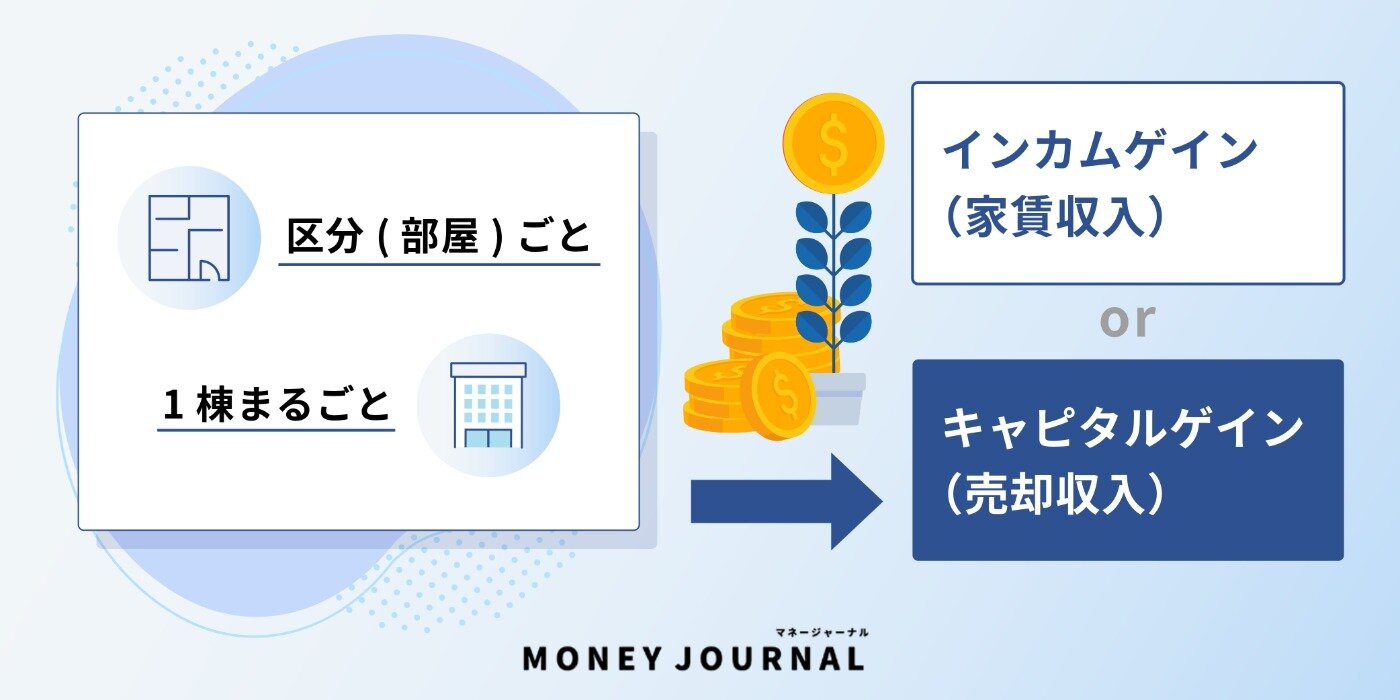

投資目的で所有する投資用マンションには、2つの種類があります。ちなみに、投資向け物件にオーナーが住むことは禁止されていないため、居住用に利用することもあり得ます。

区分マンション区分マンションとは、マンション1棟のうち部屋単位(これを「区分」といいます。)に分けられた各部屋の所有権と、部屋を利用するための権利をいいます。

部屋の所有権以外の権利としては、マンションの1室だけを購入する場合でも、エントランスやエレベーターなどの共用部分は利用できますし、2階以上の部屋だとしても、部屋の底地に関して概念上利用していることになります。

1棟マンションとは、マンションのビルを丸ごと1棟所有することをいいます。建物部分の所有権はもちろんですが、底地部分の土地については、購入により土地の所有権を移す場合と、契約により利用権だけを持つ場合があります。

投資用マンションの収入

投資用マンションで得られる収益にはインカムゲインとキャピタルゲインの2種類があり、それぞれの概要と、どちらの収益を狙うべきかについても解説します。

不動産投資の基礎知識については、以下の記事もご参考にしてください。

インカムゲインインカムゲインとは、所有するマンションの部屋を他人に貸すことで得られる家賃収入を意味します。ただし、マンションの運営に経費が発生しますので、収益としてのインカムゲインは家賃収入から費用を引いた残りの額のことをいいます。

マンションの部屋を賃貸に出したとしても、空室や家賃滞納があった場合には、インカムゲインを得ることはできません。

キャピタルゲインキャピタルゲインとは、不動産の売却収入のことを意味します。購入価格が安いときに購入し、価格が高くなったら売却することで得られる収入です。

キャピタルゲインは、売却金額から購入金額を引いた残りの額をいいます。実際には不動産購入後、借入機関などに借入額を段階的に返済しているため、ある程度返済したあとの売却であれば、手許に残る現金はそれだけ大きくなる性質があります。

どちらの収益を狙うべき?

インカムゲインを基本に考えるのがよいでしょう。インカムゲインは、賃貸経営をしている期間において、家賃収入を維持できれば確保することができるからです。

不動産投資でキャピタルゲインを狙うには、物件の売買価格を確認し続ける必要があり、景気の変動を常にチェックし、需要を見極める力が求められます。キャピタルゲインには即効性がありますので、うまくいけば、賃貸用に維持管理をして家賃収入を得るよりも少ない手間で、まとまった売却益を得られる場合もあるでしょう。

ただし、最初から投資用の分譲物件でキャピタルゲインを狙うのではなく、マンションを手放す際に結果として売却益が得られたというケースが多いようです。基本的には、日常的な物件管理をすることが安定的な収益に結びつく、インカムゲインを狙うことをおすすめします。

「自分にとって効率のいい投資って何かな?」とお悩みの方は、投資を始める上で重要なポイントを、まずは押さえておくことが大切です。それは、自分がどのような「投資タイプ」なのかを事前に把握しておくことです。 MIRAPの投資診断ではLINEでカンタンに「投資タイプ」を知ることができます。あなたは一体 なにタイプでしょう?

投資用マンションのメリット

ここでは、投資用マンションを運用するメリットを説明します。区分マンションと1棟マンションの物件の違いに着目して紹介していきます。

区分マンションのメリット

区分マンション経営のメリットは、投資対象物件は部屋単位のため、市場で見つけやすく、管理運営の手間がかからないことが特徴です。

管理運営が楽区分マンションの管理運営は手間がかかりません。マンション全体の管理修繕は、マンションの管理組合を通して管理会社が行うため、区分マンションのオーナーが管理するのは自分が所有する部屋だけです。

さらに、入居者がいれば、部屋の中の電球交換など生活している中で発生する管理修繕は、入居者が自ら行ってくれます。

投資対象物件が多い区分マンションは、部屋単位のため市場に出ている投資対象物件が豊富です。新築、中古を問わず、価格帯や地域の選択肢も多いため、オーナーは自分が得意とする物件層や地域に集中して投資を行うことができます。

少額の初期費用で始められる物件が豊富なため、価格の低い物件を対象にすれば、初期費用を低く抑えることができます。日々市場をチェックしたり、検索条件を変えることで、予算内の物件を見つけやすくなるでしょう。

1棟マンションのメリット

1棟マンション経営のメリットを説明します。投資対象物件はマンション単位のため、収益物件である部屋数が多いことに加え、マンション全体を所有することが特徴です。

複数戸運営することで空室リスクを抑えられる入居率の観点から、空室リスクを抑えることが可能です。仮に1部屋空室になった場合、1部屋だけを経営する区分マンションではその間、一切収益が発生しませんが、1棟マンションでは空室による収益ロスは、部屋数が多いほど小さく抑えることができます。

リフォームなど物件に手を入れやすい1棟のマンションは区分マンションと異なり、リフォームなど物件に手を入れやすいです。物件のオーナーとして管理しなければならない領域は大きいですが、その分、自分でリフォームなどの計画を建てることができ、施工業者の選定などにおいても裁量が大きくなります。

投資用マンションのデメリット

ここからは、投資用マンションのデメリットに焦点を当てていきます。メリットと同様、区分マンションと1棟マンションでは、特徴が異なりますのでそれぞれ紹介します。

投資用マンションのリスク

区分マンションと1棟マンションのどちらにも存在する、マンション投資のリスクは次のようなものがあります。

- 物件選びによる空室リスク

- 家賃や金利の変動リスク

- 災害リスク

- 劣化リスク

インカムゲインを得られるのは、入居者がいる場合のみです。アクセスが不便だったり、部屋の間取りが不人気の物件を選んでしまうと、入居率を高く保てない空室リスクが発生します。

リスク②:家賃や金利の変動リスク途中で家賃相場や金利が変動する可能性もあります。たとえば、商業施設の閉鎖により利便性が低下したり、同じエリアのマンションが飽和状態になると家賃が下がりやすくなります。さらに、ローンで変動金利制を選択する場合は、金利の変動リスクがあります。

また、いわゆる事故物件と呼ばれる、投資物件の入居者による事故が発生すると、ほかの部屋にも影響が及ぶ恐れがあります。

リスク③:災害リスク災害によって資産価値が下落する場合もあります。大規模地震のように想定の難しい災害だけでなく、マンションの立地がほかの土地より低い場合、水害リスクが高くなります。

リスク④:劣化リスク長く運用している場合、物件の劣化リスクもあります。修繕積立金がありますが、それだけで賄えない劣化が発生している場合は、さらに費用の負担が発生します。また、時代によって好まれる間取りも変化するため、間取りが時代遅れになるリスクにも注意が必要です。

区分マンション投資特有のリスク

区分マンション投資特有のリスクを説明します。投資対象物件は部屋単位のため、あくまで部屋のオーナーにすぎないことが特徴です。

リスク①:管理会社に支払う管理維持費の割合が大きいマンションの管理維持費には、管理会社に支払う管理費や修繕積立金がありますが、区分マンションの場合、管理会社が指定されていることが前提のため、オーナーが自由に管理会社を選定したり価格交渉するのは難しく、管理維持費の割合が大きくなりがちです。

リスク②:建て替えを自分の意志で行えないマンションが古くなったと感じたとしても、建て替えには他のオーナーから一定数の賛成を得る必要があり、基本的に自分だけの意志で行うことはできません。

1棟マンション投資特有のリスク

1棟マンション投資特有のリスクを説明します。投資対象物件はマンション単位のため、管理しなければならない部屋数が多いことに加え、マンション全体のことも考えなければならないことが特徴です。

リスク①:場所選びに失敗することによる空室リスクマンション選びそのものを失敗してしまうと、複数戸の空室リスクを抱えることになります。特に、場所選びは重要で、地域における競合物件が新築ばかりの中で老朽化した物件を経営しようとしても、どうしても目劣りしてしまうことは否めません。

リスク②:投資規模による損失リスク1棟マンション投資は規模拡大の速さが魅力ですが、逆にいえば所有物件が多いことから損失が拡大するのも速いです。購入金額が区分マンションとは比較にならないほど大きいため、投資規模による損失リスクを抱えています。

投資用マンションの価格と利回り

ここでは、投資用マンションの価格や利回りについて押さえておきたい知識を説明します。メリットとデメリットを踏まえたリスク回避策をとるためには、対象物件の値決めや利回り計算を把握していることが重要です。

不動産投資の知識習得については、以下の記事もご参考にしてください。

投資用マンションの価格

投資用マンションの価格は、収益還元価格によって定まります。収益還元価格とは、年間賃料を還元利回りで割って算出されるものです。なお、還元利回りとは、立地や個別の状況を加味したときに期待される利回りのことを意味します。

投資用マンションの利回り

利回りとは、投資金額に対する利益の割合を示すものです。投資用マンションにおける利回りは、表面利回りと実質(ネット)利回りの2つに分けられます。それぞれ以下で詳しく見てみましょう。

表面利回り表面利回りとは、物件の購入価格に対する年間収入の割合を表すものです。 計算式で表すと、

「表面利回り=家賃収入 ÷ 物件の購入価格」となります。 ただし、表面利回りは、諸経費を含めずに計算するため、実際の利回りとは異なります。

実質(ネット)利回りは、表面利回りの計算に諸経費を含めたものです。計算式で表すと、

「実質(ネット)利回り=(家賃収入 -諸経費)÷( 物件の購入価格+購入時にかかる諸経費)」となります。

投資用マンションのリスク回避策

ここでは、マンション投資におけるリスクを回避策を解説します。

利回りだけで物件を選ばず収益シミュレーションを行う

収益を考慮するにあたり、利回りだけで物件を選ばないことが重要です。計算上の利回りだけでなく、総合的に収益シミュレーションを行って購入判断をしましょう。計算上の利回りが高くても、立地や周辺環境などが悪ければ入居率が維持できず、結局は家賃を下げなければならないケースもあります。

建物管理状況を確認する

投資用マンションを購入する際は、管理会社任せにせず、物件の管理状況を自分の目で確認しましょう。管理が行き届いていないと、入居者が不満に感じて空室リスクにつながる恐れがあります。

さらに、ずさんな管理体制では建物の劣化リスクも大きくなります。管理会社の実績を確認し、管理組合の運営状況もしっかりチェックしてください。

周辺環境のみに依存しない

マンションの人気は、商業施設や大学などの周辺環境に影響を受けやすいです。購入段階の周辺環境だけを考慮して物件を選ぶと状況が変化した際に対応できなくなります。

周辺環境のみに固執して依存することは、将来の家賃相場リスクにつながる恐れがあるといえます。周辺環境も大切ですが、それ以外の魅力も考慮して物件を選ぶことが重要です。

マンション購入後は、周辺環境の動向をチェックし、投資を継続するか撤退するかの判断を柔軟に行うことで家賃相場の下落リスクを回避できるでしょう。

競売物件を避ける

不動産投資に慣れるまでは、競売物件への投資は避けるべきでしょう。競売とは、債務を返済できなくなった人の不動産を裁判所が売却する手続きのことです。競売物件は価格が安いですが、自由に内見できないうえに物件の品質保証も受けられません。

まとめ:マンション投資を始める前に予習をしよう

マンション投資は、ミドルリスクで安定的な収益を確保できる投資方法です。リスクもありますが、きちんと対策すれば十分回避できます。しっかり予習して、安定した収益を手に入れましょう。