不動産投資を始める際、どのような費用が経費として認められるのかよくわからないという人もいるでしょう。正しく経費計上しないと、余計な税金を支払って損をすることもあります。

この記事では、不動産投資の経費について解説します。正しく経費計上して節税するためのポイントや節税効果のシミュレーションも紹介するので、投資前の収支計画づくりや投資後の不動産経営に役立ててください。

目次

不動産投資における経費と節税の関係

不動産投資における経費とは、所得税法上、収入から差し引ける費用のことです。経費として認められるのは、所得を得るために必要な費用に限られるため、「必要経費」とよぶこともあります。

経費を計上することによって、課税の対象となる所得金額を抑えられるため、所得税を軽減できます。経費計上を怠ると払う必要のない税金を支払うことになるため、何が経費として計上できるのかを理解し、もれなく経費計上することが重要です。

不動産投資における節税全般について詳しく知りたい人は、次の記事をご覧ください。

不動産投資の経費として計上できるもの

不動産経営に要する費用で経費として計上できるものについて、種類や概要を具体的に解説します。

減価償却費

減価償却とは、年月の経過とともに価値が減少する建物などについて、減少した価値を経費として計上する方法のことです。経費に計上できる金額を減価償却費といい、法定耐用年数にあわせて毎年計上します。土地に対する減価償却はありません。

1年あたりの減価償却費は、不動産購入にかかった費用を法定耐用年数で割って計算します。法定耐用年数は建物の構造によって異なり、RC造は47年、鉄骨造は34年、木造は22年です。

減価償却費は、実際の支出がないのに収入から差し引いて税金を抑えられるため、節税効果の大きな経費といえます。

ローンの金利

ローンで不動産を購入した場合、返済にかかる金利は経費に計上できます。ただし、元本部分は経費にはなりません。年末になるとローンを組んでいる金融機関から返済表が送られてくるので、返済額のうちいくらが金利に該当するのか確認しておきましょう。

固定資産税などの税金

不動産の購入や所有のためにかかる税金は、不動産投資の経費に計上できます。

購入時にかかった印紙税や登録免許税、不動産取得税など、不動産の所有に対して毎年納める必要がある固定資産税や都市計画税などが該当します。

修繕費

建物や住宅設備が壊れたりして修繕を行った場合、修繕費用も経費です。

たとえば、エアコンや給湯器が故障した場合や、はがれた壁紙を交換した場合などが該当します。ただし、機能を向上させるための工事(住宅設備のグレードアップなど)については、修繕費として計上できません。

火災保険・地震保険などの保険料

所有する不動産の火災保険料も、経費になります。火災保険だけでなく地震保険にも加入している場合、あわせて経費計上が可能です。

ただし、長期間の保険料を一括して支払った場合、経費計上できるのは対象となる年度分の保険料だけです。

管理会社へ支払った委託料

管理会社へ不動産の管理を委託している場合、委託料も経費になります。

管理会社から受け取る委託料の明細を保存しておき、経費として計上できる金額を明らかにしておく必要があります。

マンションの管理料

マンション管理組合などに支払うマンションの管理料も経費になります。

前述の委託料とは異なり、管理料はマンション全体の管理に要する費用が対象です。エレベーターやエントランスなど共用部分の管理や管理組合の運営費、管理人の人件費などに充当されます。

司法書士・税理士に支払った報酬

不動産を購入する際の登記を司法書士に依頼した場合、支払った報酬も経費になります。また、不動産投資に関する確定申告を税理士に依頼すれば、その報酬も経費も経費になります。

交際費

不動産投資のためにかかった交際費も、経費にできます。たとえば、不動産会社や管理会社の担当者との打ち合わせ時の飲食代などです。領収書を保管するとともに、用件をメモをするなど、あとで使用目的がわかるようにしておきましょう。

情報収集のためにかかった費用

不動産投資を行うには、不動産や投資に関する情報収集が必要不可欠です。そのため、情報収集のために書籍を購入したり、セミナーに参加したりした場合は、その分の費用を経費にできます。

通信費

不動産会社や管理会社とやり取りしたり、インターネットで情報収集したりするためにかかった通信費も経費です。プロバイダー費用や携帯電話の使用料などが通信費になります。

不動産視察のためなどの旅費交通費

不動産を購入したり所有する不動産の状態をチェックしたりするために移動する場合、交通費や宿泊費がかかります。車のガソリン代や電車代、ホテルの宿泊代などはすべて、旅費交通費として経費計上できます。

自動車関連費用

不動産投資のための移動手段のひとつとして自動車を所有していれば、自動車の購入費や維持費も経費にできます。具体的には、自動車の購入代金や車検の費用、自動車税などが自動車関連の経費として認められます。

広告宣伝費

所有する不動産の入居者を募集するためにかかった広告宣伝費も経費にできます。不動産が空室になればそのたびに入居者募集の広告を出す必要があり、広告宣伝費として計上できます。

不動産投資の経費として計上できないもの

次に、不動産投資の経費として計上できないものについて解説します。間違って経費計上されることも多いので注意しましょう。

借入金の元本

ローンの返済では元本と金利の両方を支払いますが、経費になるのは利息部分だけで、元本部分は経費になりません。まとめて支払っても、元本と金利では取り扱いが異なるので注意しましょう。

住民税・所得税

住民税や所得税は、不動産の収益に対してではなく個人の収入に対して課される税金であるため、不動産投資の経費にはなりません。

固定資産税や不動産取得税、登録免許税などと取り扱いが異なるので注意しましょう。

反則金・罰金

不動産投資のために自動車を運転していた場合でも、交通違反により発生した反則金や罰金は経費にできません。万が一、交通違反を犯した場合は費用の計上についても注意しましょう。

スーツ代

不動産投資の打ち合わせの際に着ていくスーツ代は、経費になりません。ビジネスでの利用と私生活での利用の区分が明確でないためです。ビジネス用に買ったシューズやバッグについても同様です。

私的な費用

個人事業の福利厚生という名目で、スポーツジムや会員制施設の会費などを会社が負担するケースもありますが、私的な目的で使う費用は経費計上できません。経費にできるのは、不動産経営に要する費用だけです。

資格取得費用

宅地建物取引士資格(いわゆる宅建)など不動産に関する資格取得に要した費用は、経費計上できません。不動産投資に役立つ知識を身につけるための資格取得であったとしても、不動産投資に必ず必要とされるものではないからです。

状況によって経費としての判断が分かれるもの

最後に、状況によって不動産投資の経費としての判断が分かれる費用について解説します。

家族に支払った給与

家族とともに不動産投資を行っていて家族に給与を支払った場合、その給与は原則経費にできません。

家族への給与を経費にできるのは、青色申告を行って家族への給与が青色事業専従者給与として認められた場合だけです。家族が「6ヶ月を超える期間、不動産経営に専ら従事している」などの条件を満たさなければなりません。

工事にかかった費用

所有する不動産に対して工事を行った場合、修繕費として計上する場合と資本的支出として減価償却する場合とがあります。

たとえば、壁紙を同等のグレードのものに張り替えるだけであれば「修繕費」として経費にできますが、壁紙をグレードアップした場合は資本的支出として減価償却することになります。

不動産投資の経費になるか見極めるには?

不動産投資の経費にできる費用は、不動産投資を行なう上で必要なものだけです。判断が難しいケースもあるため、判断に迷ったら税理士や税務署などに確認しましょう。

まったく関係のない費用を経費に計上すると、税務署から指摘を受け加算税や滞納税が課されるケースもあるため、最初から正しく経費を計上することが大切です。

不動産投資での節税における注意点

不動産投資で節税するための注意点を紹介します。

注意点①正確に確定申告を行なう

注意点の1つ目は、不動産投資について正確に確定申告を行なうことです。

減価償却費は実際の支出を伴わずに計上できるため、きちんと計上すれば高い節税効果を得られます。そのほかの経費についても、漏れなく正確に計上すれば、その分税金は安くなります。

日頃から支出があればすぐに記録し、定期的に点検を行うなどして、経費を正しく把握できるようにしましょう。

注意点②タワーマンションについての節税は改正によりできなくなった

注意点の2つ目は、経費に関する取り扱いが変更されることです。変更の目的の1つが、過度な節税を防ぐことです。

タワーマンションの評価額についても、2017年に取り扱いが変更されました。タワーマンションは高層階になるほど高額になるのが一般的ですが、変更前は課税対象となる固定資産評価額は床面積が同じなら何階の物件でも同額でした。

つまり、高層階の高額物件の固定資産税は購入価格の割に安いので、節税効果が高いといわれていました。変更後は高層階の固定資産評価額は高くなり、以前のような節税効果は期待できないので覚えておきましょう。

不動産投資の節税効果のシミュレーション

不動産投資の経費計上により、実際にどの程度の節税効果が得られるのかを具体的に確認してみましょう。次のケースをモデルに、節税額を計算します。

モデルケース:

- 年収800万円の会社員が副業で不動産投資

- 不動産投資による収入は年間500万円

- 給与所得控除や扶養控除など各種控除の合計額200万円

- 不動産投資による経費250万円

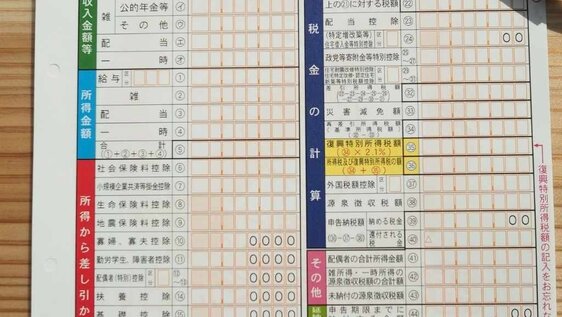

経費を一切計上しなかった場合の所得税は次の通りです。税率や控除額については、国税庁のホームページで確認ください。

- 所得税=(800万円-200万円+500万円)×税率33%-控除額153万6,000円=209万4,000円

250万円の経費を計上した場合の所得税は次の通りです。

- 所得税=(800万円-200万円+500万円-250万円)×税率23%-控除額63万6,000円=131万9,000円

経費計上によって課税対象額が減るだけでなく税率が下がることもあるため、大きな節税効果が期待できます。

不動産投資で経費を計上するには確定申告が必要

不動産投資にかかった経費は、確定申告で計上する必要があります。確定申告の概要を解説します。

確定申告とは?

確定申告とは、1年間に得た所得の合計金額を算出し、所得税の金額を計算する手続きです。収入が給与だけの会社員は、年末調整をすれば確定申告は不要ですが、不動産投資による副収入がある場合、給与所得と不動産所得の両方について確定申告しなければなりません。

不動産投資を個人事業として青色申告すると、青色申告特別控除や純損失の繰越控除なども受けられるため、高い節税効果が期待できます。

確定申告のおおまかな流れ

確定申告は、必要な書類をそろえたうえで確定申告書を作成し、税務署へ提出します。納税額が確定してから、不足分の所得税額を納税します。

確定申告の期間は毎年2月16日から3月15日までと決まっているため、期限内に申告や納税を済ませましょう。また、確定申告に使用した書類は自分自身できちんと保管してください。

まとめ:不動産投資における経費を正しく理解して節税しよう

不動産投資では、さまざまな費用を経費として計上することで、節税効果を得ることが可能です。ただし、経費として認められるのは、所得を得るために必要な費用に限られます。

日頃から経費管理をきちんと行い、場合によっては税理士に依頼するなどして、経費を漏れなく正しく計上できるように努めましょう。

MIRAP-ミラップ-では、梅田、三ノ宮、神戸で不動産コンサルティングを行っています。顧客それぞれの価値観やバッググラウンドにあわせたライフプランを提案しています。保障付きの会員制度なので、不動産投資の初心者でも安心です。不動産投資セミナーも開催しているので、ぜひご参加ください。