不動産投資を始めようと思っても、どのようなリスクがあるのかわからず、足踏みしてしまっている人も多いのではないでしょうか。

この記事では、不動産投資を行う上で発生し得るリスク、投資用不動産の選び方や運用面のポイントについて解説しています。ぜひ不動産投資を始める際の参考にしてください。

目次

【6つのリスク】不動産投資にはどんなリスクがある?

不動産投資には、少なからずリスクが発生します。まずは、どのようなリスクがあるのかを見ていきましょう。

1.空き室になるリスク

空室が発生すれば、見込めたはずの収入が入らないという状況になります。空室が長く続けば続くほど、物件を持っているだけ損失が出てしまいます。

長期的に需要が見込める物件を選んだり、物件の競争力を上げていったりすることが重要です。また、空室を回避するために満室保証やサブリースなどのサービスを展開している仲介業者もあります。手数料はかかりますが、安定して収入を得るための手段として考慮するのもよいでしょう。

2.家賃滞納のリスク

住人が家賃を滞納している場合は、その部屋を貸すこともできないため、空室になるよりもさらにマイナスな状況といえます。

オーナー自身が滞納者に働きかけることも可能ですが、生活が苦しくて滞納しているケースでは、一括で返済させるのは非常に困難です。また、日本の法律は入居者保護の観点が強く、退去させることが難しいです。裁判を起こして強制退去を命じても、裁判費用がかかるという点にも注意しなければなりません。

3.ローン返済のリスク

人によって購入資金の調達方法はさまざまですが、一般的にはローンを組んで物件を購入することが多いでしょう。ローンを組むと金利がかかります。

金利は、主に固定金利と変動金利の2種類です。変動金利の場合、返済中に金利が上昇するリスクがあります。たとえ1%の変動であっても、借入額が大きければその分利息も膨らみます。結果的に経済状況に大きな影響を及ぼしてしまう可能性もあります。

4.想定外の運用コストが発生するリスク

経年劣化による修繕のほか、火災や地震など、さまざまな理由で修繕費用が発生します。たとえば、配管の修繕や外壁塗装費用、退去時のクリーニング代などが発生する可能性があります。

5.家賃や地価が下落するリスク

建物は築年数が経過すると経年劣化を起こし、少しずつ傷みや破損する部分も出てきます。その結果、家賃が下落する可能性もあります。リフォームや修復工事などによって状態を回復させることもできますが、それには費用がかかります。また、一度家賃を下げてしまえば、上げることは一般的に難しいです。

また、人口減少や土地のブランド力の低下など、ネガティブ要素の強い外的要因があると地価が下落していく可能性があります。結果的に賃貸の需要も下がっていくため、収入を得ることが難しくなります。

6.火災や自然災害のリスク

住人が火災を起こしてしまうケースもあり得ます。全焼まではいかずとも、焦げた跡などを修復するために修繕費用やクリーニング費用がかかります。

また、地震などの防ぎようのない自然災害が起きた場合、建物倒壊や地盤沈下、液状化などさまざまなリスクが考えられます。

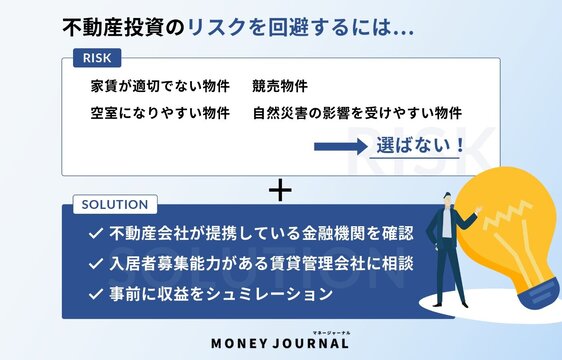

不動産投資のリスクを回避する方法

リスクヘッジの方法を知れば、より利益を獲得できる可能性も高まります。ここからは、不動産投資のリスクを回避する方法を説明します。

1.空室対応:ニーズが高いエリアや物件を選ぶ

そもそも、空室になりやすい物件は選ばないことが重要です。空室になりやすい物件の特徴としては、たとえばエアコンなどの室内設備やエレベーターなどのマンション自体の設備が不十分だったり、和室だったりすることが挙げられます。

都内のマンションや駅近の物件などはニーズも高く空室になりにくいので、そのような物件を条件とするのもよいでしょう。

2.滞納対応:滞納リスクの高い競売物件などは避ける

物件を購入する際に、安いからと競売物件に手を出さないことが大切です。競売物件とは、債務者が返済できなくなった場合、裁判所によって強制的に売りに出される物件のことです。

購入費用を安く抑えられるケースが多いものの、内覧できない物件も多く、現状復帰に費用がかかるなどの可能性もあります。

3.ローン返済対応:提携金融期間の金利まで比較検討する

条件を事前に比較しておくとよいでしょう。たとえば、ネット銀行は金利が安い場合があります。また、事前に返済できるだけの収益が得られるか、資金に余裕をもってローンを組むことが大切です。

不動産投資の収支には、利回りが大きく影響し、また利回りが投資判断、収支計画の際の指標となることが多いです。

利回りについては、下記の記事も合わせてご確認ください。

4.空室対応:最初に運用コストを加味して投資計画を立てる

想定し得る家賃収入に加えて、実際にかかる費用を最初にシミュレーションしておきましょう。初期費用のほかに定期的に必要になる費用もあります。それらを加味したうえで、リスク発生時の予備資金や修繕費用なども考慮しておくと、より現実的な投資ができます。

5.家賃地価下落対応:家賃や地価の近隣・同種物件相場を確認する

家賃の相場などをしっかりと調べたうえで、物件を選びましょう。築年数が経っているだけで、高利回りになっていることもあります。周辺と比較して家賃や利回りが好条件だという理由で選ばないようにすることが大切です。

6.自然災害対応:新耐震基準対応の物件を選ぶ

地震に関しては、1981年6月に「震度6強以上の揺れでも倒壊しない建物であること」という耐震基準が新しく設けられました。その基準をクリアしているかどうか、1981年以降に建てられたかをチェックするのは非常に重要です。

【不動産投資の種類別】特徴とリスクヘッジ

では、リスクに対してどのようにヘッジ(回避)すれば良いのか、不動産の種類別に見てみましょう。

ワンルーム投資の特徴

アパートやマンションの一室を購入し、誰かに貸して家賃収入を得る投資です。「区分投資」とも呼ばれています。物件の購入費用は数百万円程度と、比較的少額から始められますが、一室しか保有していなければ、空室になったとき収入がゼロとなってしまいます。災害のリスクもあるので、細心の注意が必要です。

複数の物件を所有すればリスクが分散され、空室や災害時に受けるダメージも軽減されますが、そのためには高額の資金が必要です。そのため、初心者がいきなり複数のワンルーム投資を始めるのは難しいといえるでしょう。

マンション投資とリスクについては、下記の記事もご参考ください。

リスク対策1:立地を慎重に決める

ワンルーム投資を始めるときは、常に賃貸需要のある物件を選んで、空室のリスクを軽減することが重要です。特に需要を左右するのは「立地」です。「駅から近い」「普段の買い物に不自由しない場所にある」といった好立地の物件は、安定した需要があります。

とはいえ、ターゲットによって好立地とされる条件も変わってきます。たとえば、学生をターゲットにするなら、物件は学校の近くが入居者にとって便利です。単身者なら、周囲にコンビニや飲食店の多い物件ほど魅力的に映るでしょう。ファミリー層なら、自然環境や治安の良さなどを重視します。

好立地の物件は、売却時に高値で買い手が見つかりやすいというメリットもあります。

リスク対策2:デザインを重視しすぎない

ワンルーム投資用物件の中には、デザイン性を優先したものもあります。いわゆる「デザイナーズマンション」です。マンションを設計した当時の流行を取り入れており、個性的でおしゃれな物件も多いです。

しかし、このような物件は入居者の好き嫌いが出やすいため、借り手が限定されてしまいます。また、デザイン性を優先している分、居住空間としての使い勝手が良くない物件もあります。

加えて、流行が過ぎると入居者から飽きられてしまい、退居につながる可能性もあります。流行を過ぎているため、空室になっても次の借り手も見つかりづらいです。しかし、デザインを変更して改装するとなれば、多額の費用がかかってしまうでしょう。

物件がおしゃれであることは、物件のアピール要素のひとつです。とはいえ、長期的に住み続けてもらいやすいのは、結局のところデザイン性よりも、快適で使い勝手の良い物件です。投資目的なら、あまりデザインばかり重視し過ぎないようにしましょう。

一棟投資の特徴

アパートやマンションを一棟丸ごと所有して賃貸経営する投資です。部屋が複数あるため空室リスクを分散することができ、ワンルーム投資のように「退去者=家賃収入ゼロ」といった状況は起こりにくいです。収益に関しても、部屋の数だけ家賃収入があるので、ワンルーム投資よりも多くを見込めるでしょう。

一方で、物件の購入費用は数千万円~数億円と、ワンルーム投資よりも高額です。特に木造のアパートは耐用年数が短いため、金融機関から融資を受けられても、すぐに返済しなければならないというデメリットがあります。

RC造のマンションも、エレベーターなど設備の維持管理や修繕費に加えて、取り壊すときに地中の杭を撤去するなど、より高額な費用がかかるというデメリットがあります。しかし、費用がかかるからといって維持管理や修繕を怠ったり、古いままにしたりすると、空室が発生しやすくなります。

リスク対策1:キャッシュフロー計画書を作成する

前述したように、一棟買いは多くの収入を見込める反面、支出も多いです。そのため、行き当たりばったりで経営していると、予想外の問題が起きたときに資金繰りで行き詰ってしまうでしょう。

長期にわたる収支を見通すためには、キャッシュフロー表の作成が必要となります。キャッシュフロー表に想定される収入や支出、イベント(修繕やリフォームなど)を書き込んでいくと、どれくらいの利益が見込めるか、いつ大きな支出が発生するかが、視覚的に分かりやすくなります。

収入については、空室の数を変えて何パターンか作成してみましょう。何件まで許容できて、そのたびにどのような対策を取れば良いか明確になります。

物件を選ぶときの参考にもなりますし、金融機関から融資を受けるときはキャッシュフロー表によって説得力を高められるでしょう。

リスク対策2:出口戦略を練る

一棟買いは、修繕や建て替えにかかる費用が高額になりやすいため、永続的な維持が必ずしもベストな選択とは限りません。あらかじめ、出口戦略まで考えた上で物件を選ぶことが基本です。

出口戦略の「出口」とは、投資を切り上げるタイミングであり、不動産の場合は大きく分けて「保有」と「売却」の2種類があります。

保有し続けるのであれば、長期にわたって安定した家賃収入を見込める物件が良いでしょう。将来的に建物を撤去して自分が住むための家を建てるなら、地域の利便性や撤去しやすさも重視します。

いずれ売却するのであれば、最終的な収支がプラスになるのが前提です。値崩れしづらかったり、安定した家賃収入を見込めたりするのはもちろん、支出が多くならないタイミングでの売却も検討しましょう。

売却を考えるタイミングとしては、例えば大規模な修繕が必要になりそうなときです。減価償却が終わるときも、経費として計上できる額が少なくなり、所得税や住民税が高くなってしまいます。できれば、空室が少ないタイミングで売却すると、買い手が見つかりやすいでしょう。

戸建て投資の特徴

戸建て住宅を購入し、借家として賃貸経営する投資です。安い購入価格に対して、高い家賃設定ができれば高利回りを狙えます。ファミリー層からの需要があり、アパートやマンションよりも比較的入居期間が長いのがメリットです。

ただし、賃貸するにはリフォームが必要な物件が多く、修繕の手間やコストがかかるでしょう。また、1棟だけしか保有しない場合、空室になったとき収入がゼロになるリスクがあります。

リスク対策1.経年劣化が進んでいる物件を選ぶ

状態の良い物件を購入すると、リフォームや修繕なしで入居者に貸せますが、価格は軒並み高めです。逆に、最初からリフォームや修繕する前提で物件を選ぶと、相対的に低価格で購入できる物件もあります。購入後、リフォームや修繕をしても、初期費用は状態の良い中古を購入するより安上がりになることも多いです。

リスク対策2.物件を複数保有する

複数の物件を保有すれば、一度に家賃がゼロになるリスクは回避できます。しかし、複数保有するには多額の購入資金が必要です。「安い物件を購入して高い家賃で貸す」を繰り返しながら資金を貯め、時間をかけて利益を増やすという戦略になるでしょう。

J-REIT(不動産投資信託)

J-REITは、不動産の投資信託です。不動産投資法人が複数の不動産でファンドを作り、投資家に向けて資金を募ります。収益が出れば投資家に分配されるという仕組みです。

1つの不動産だけで賃貸経営する場合、空室リスクが高くなります。複数の不動産があれば、リスクを分散できますが、複数の不動産を所有するためには一定の資金力が必要です。しかし、J-REITなら1万円程度から投資を行うことが可能です。

とはいえ、J-REITにも価格や金利の変動、自然災害、不動産投資法人の倒産というリスクがあります。いずれも元本が減ってしまったり、分配金が出なくなったりする原因なので、注意が必要です。

リスク対策1. 東証REIT指数をチェックする

J-REITの動向を知るには、「東証REIT指数」が参考になります。東京証券取引所に上場しているJ-REITの全銘柄を、時価総額加重型という方式で算出した指数です。多くのファンドは、この東証REIT指数をベンチマークとして運用しています。

購入したいJ-REITの値動きと比較することで、どのような状況なのか、いつが買い時(または売り時)なのか分析できるでしょう。

リスク対策2. 不動産市場の動向を調査する

J-REITだけでなく、不動産市場全体の動向も確認しておきましょう。国土交通省では「土地白書」、日本不動産研究所では「不動産投資家調査」や「市街地価格指数」、不動産流通推進センターでは「不動産業統計集」を見ることができます。

レバレッジ効果が高い

投資における「レバレッジ効果」とは、少ない自己資金を何らかの形で増やして高額の資産を購入し、投資効果を上げて収益性が高められた状態です。不動産投資であれば、ローンによる借り入れがレバレッジ(てこ)に相当します。

自己資金で不動産を購入する場合、人によっては資金を貯めなければならず、資産を形成できるまで時間がかかってしまうのがデメリットです。しかしローンによる借り入れであれば、短期間で資産を形成できます。

ただし、金利が上昇したり、計画どおりに家賃収入を得られなかったりすると、かえって「自己資金だけで運用すれば良かった」という結果になることもあります。あまりレバレッジを効かせ過ぎないように注意しましょう。

リスクの少ない投資用不動産の選び方

リスクが少ないとされる物件もあります。ここからは、不動産投資において一般的にリスクが少ないとされる物件例を2つ紹介します。

手頃で条件が良い物件を選ぶ

家賃が相場にふさわしくない高額過ぎるものだと、入居者も寄りつかず空室リスクも大きくなります。あくまで相場などを踏まえたうえで、手頃な金額の物件を選択しましょう。

一般的に都市型ワンルームマンションであれば、6~10万円が入居者層を広く集められる理想の価格帯といわれています。これは、単独者世帯が主なターゲットのためです。このように、ターゲット層と地域性の双方を理解することが重要です。

新築物件やブランド力の高い物件を選ぶ

新築や地域などのブランドを持つ物件であれば、入居者を集客しやすくなります。ただし、新築だからこそ得られる保証期間やカラ―セレクトの特権は、一度でも入居者が入ると価値を失ってしまいます。新築としての価値を新築プレミアムといいますが、中古になった途端に価値が下がるというデメリットがある点には注意が必要です。

まとめ

不動産投資には少なからずリスクが発生しますが、しっかりと対策をとれば安定した収益を生み出すことができます。どのようにリスクヘッジすればよいのかわからないという場合は、プロを頼るのも一つの方法です。

また、不動産投資には、投資をする方の性格も少なからず影響します。投資でリスクが高くなりやすい方の特徴については、下記をご確認ください。向いていない性格とその理由を理解することで、投資判断の際に、よりリスクの少ない対応が取れる確率が高くなります。