不動産投資をすると、消費税の還付を受けられるという話を聞いたことがあるでしょうか。不動産投資は比較的高額の投資となるため、その投資に係る消費税も高額になります。

例えば2,200万円の建物を購入すると、消費税は200万円であり、無視できない金額です。この200万円が還付されるのであれば、還付されない場合と比べて投資利回りが良くなります。

ただし結論から言えば、不動産投資(住宅)で消費税の還付を受けることはほとんど不可能となっています。もっとも、不動産投資(非住宅)で消費税の還付を受けることは可能です。

この記事では、消費税の基礎知識を踏まえ、不動産投資の消費税還付スキームと税制改正の歴史などを紹介します。消費税や不動産投資のことを理解するため、参考にしてみてください。

不動産投資の消費税還付スキームを理解するための前提知識

消費税とはどのような税金なのかについて前提知識を確認していきましょう。

そもそも消費税とは?

消費税は、消費者の立場から見ると物やサービスに対して負担する税金のことです。消費税は、以下の図のように価格(売上)に上乗せ(転嫁)され、最終的には消費者が負担することが予定されています。

ただし、不動産投資を行う場合は事業者の立場となるため、事業者の立場から見た消費税も知っておかなければなりません。事業者から見ると、消費税は付加価値税です。下式のとおり、事業の付加価値(売上げ-仕入れ)に対して消費税を負担・納付します。

納付消費税額の計算式(各種調整は未考慮)

納付消費税額=売上税額(課税売上げに係る消費税額)-仕入税額(課税仕入れ等に係る消費税額)

事業者は仕入れで消費税を負担しているため、消費税相当額を販売価格に上乗せ(転嫁)できなければ、採算が悪化してしまうことに注意が必要です。

不動産投資と消費税の関係は?

不動産投資家は建物を取得するときや物件の管理を委託するときなどに消費税を負担(課税仕入れ)していますが、住宅家賃は非課税であるため、消費税を上乗せ(転嫁)できないという関係があります。

つまり、基本的に不動産投資家は消費税の仕組みのなかで不利な立場にあります。以降で、不動産投資にかかる消費税について細かく紹介していきます。

土地と建物を購入するとき土地と建物を購入するとき、土地は原則として非課税ですが、建物は事業者から購入する場合は消費税の課税対象(課税仕入れ)です。

ただし、購入時ではありませんが、土地については次の場合に課税対象となります。

土地に関する取引が消費税の課税対象となる場合

- 一時的貸付け(貸付期間が1ヶ月未満)

- 施設利用に伴い土地が使用される(駐車場や野球場、プール、テニスコートなど)

- 住宅を除く建物(事務所など)の貸付けに伴い土地が使用される

つまり、駐車場や事務所建物として土地を利用するときは、仮に地代として使用料を受け取っていても課税対象となりますので注意が必要です。

賃貸による家賃収入を受け取るとき家賃収入を受け取るときは、住宅家賃なら非課税(非課税売上)、住宅家賃でなければ消費税の課税対象(課税売上)となります。

土地と建物を売却するとき売却時は、土地は非課税(非課税売上)です。しかし、建物は消費税の課税対象(課税売上)となります。

なお、買手が個人(一般消費者)であろうと、事業者(売手)が事業として対価を得て行う資産の譲渡等に該当するため、課税対象(課税売上)となります。

消費税の還付とは?

消費税の還付とは、原則として、仕入控除税額の不足(売上税額<仕入税額)がある場合に受けられるものです。消費税の還付を受けられる代表的な例は、多額の設備投資を行った場合です。

仮に売上税額が100万円で仕入税額が500万円のとき、仕入控除税額は400万円不足します。この400万円は、簡易課税ではなく一般課税で消費税の確定申告をすると受けることができます(各種調整は未考慮)。

不動産投資では原則として消費税の還付が受けられない理由

不動産投資では、原則として消費税の還付が受けられません。その理由をそれぞれ解説します。

不動産投資では原則として消費税の還付が受けられない理由

- 住宅家賃の収入は非課税売上であるため

- 賃貸住宅のオーナーは免税事業者であることが多いため

理由①住宅家賃の収入は非課税売上であるため

不動産投資も建物の購入(設備投資)を行うことから、消費税の還付を受けられるのでは、と考える人も多いでしょう。

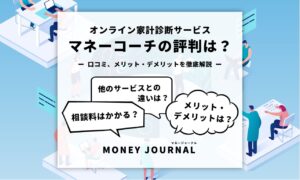

しかし、住宅家賃の収入は非課税売上であるため、不動産投資では原則として消費税の還付を受けられません。なぜなら、仕入税額控除の対象になるのは、あくまでも課税売上に対応する金額だけだからです。

消費税においては、非課税売上に対応する課税仕入れについては仕入税額控除の対象とされていません。このため、住宅として貸し付けるために取得した建物に係る消費税額については、住宅家賃(非課税売上)に対応するものとして、本来、仕入税額控除の対象となるべきものではありません。

前述のとおり住宅家賃は非課税売上となるため、建物を購入して多額の課税仕入れを行ったとしても、本来は仕入控除税額の対象ではありません。

引用元:国税庁「消費税のあらまし(令和3年6月)」(PDF)より抜粋

理由②賃貸住宅のオーナーは免税事業者であることが多いため

2期前(個人は2年前)の課税売上高が1,000万円以下なら、一定の場合を除いて免税事業者となります(事業者免税点制度)。仮に賃貸住宅のオーナーが年間5,000万円の家賃収入を得ていたとしても、そもそも住宅家賃は非課税売上であるため、事業者免税点制度の対象です。

このとおり賃貸住宅のオーナーは免税事業者であることが多いため、免税事業者のままでは消費税の還付は受けられません。

そのため、還付を受けるためにはあえて課税事業者となって一般課税で消費税の確定申告をする必要があります。もっとも、課税事業者となったとしても、本来、非課税売上対応分は仕入税額控除の対象外です。

「自分にとって効率のいい投資って何かな?」とお悩みの方は、投資を始める上で重要なポイントを、まずは押さえておくことが大切です。それは、自分がどのような「投資タイプ」なのかを事前に把握しておくことです。 MIRAPの投資診断ではLINEでカンタンに「投資タイプ」を知ることができます。あなたは一体 なにタイプでしょう?

不動産投資の消費税還付スキームとは?

ここまで解説してきたとおり、不動産投資(住宅)を行っても基本的には還付は受けられません。しかし、過去にはさまざまな工夫で消費税の還付を受けられるようにする消費税還付スキームが行われてきました。

現在では不可能ですが、過去行われていた不動産投資の消費税還付スキームについて紹介します。

基本的なスキームの概要(平成22年度税制改正前)

消費税の還付を受けるためには、建物の取得で負担した消費税(非課税売上対応分)を、仕入税額控除の対象にして確定申告しなければなりません。

非課税売上対応分の消費税を仕入税額控除の対象にするためには、課税売上割合を95%以上にすることがポイントです。

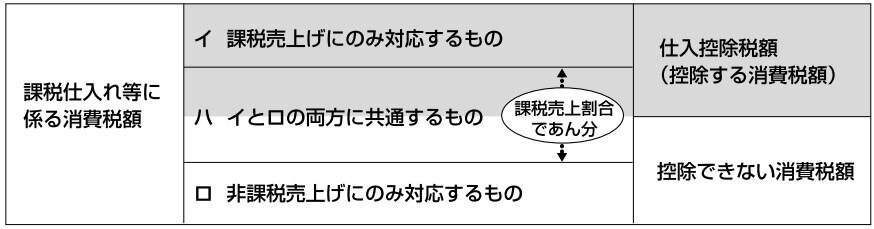

そこで、次のようなことが行われていました(自動販売機スキーム)。

基本的な不動産投資の消費税還付スキーム(自動販売機スキーム)

- 1年目に消費税課税事業者選択届出書を提出して課税事業者となる

- 自動販売機を設置して少額の課税売上を発生させる

- 家賃収入(非課税売上)を発生させずに課税売上割合を95%以上とする

- 仕入税額の全額を控除対象仕入税額とできるため、消費税の還付を受けられる

- 2年目に家賃収入(非課税売上)を得る

- 2年目に消費税課税事業者選択不適用届出書を提出する

- 3年目に免税事業者となることで3年目の調整を免れる

つまり自動販売機で少額の課税売上を計上して住宅家賃を発生させないことで、課税売上割合を95%以上にできます。95%ルールを満たすことで、本来は仕入税額控除の対象外である非課税売上対応分の消費税を仕入税額控除の対象にすることができました。

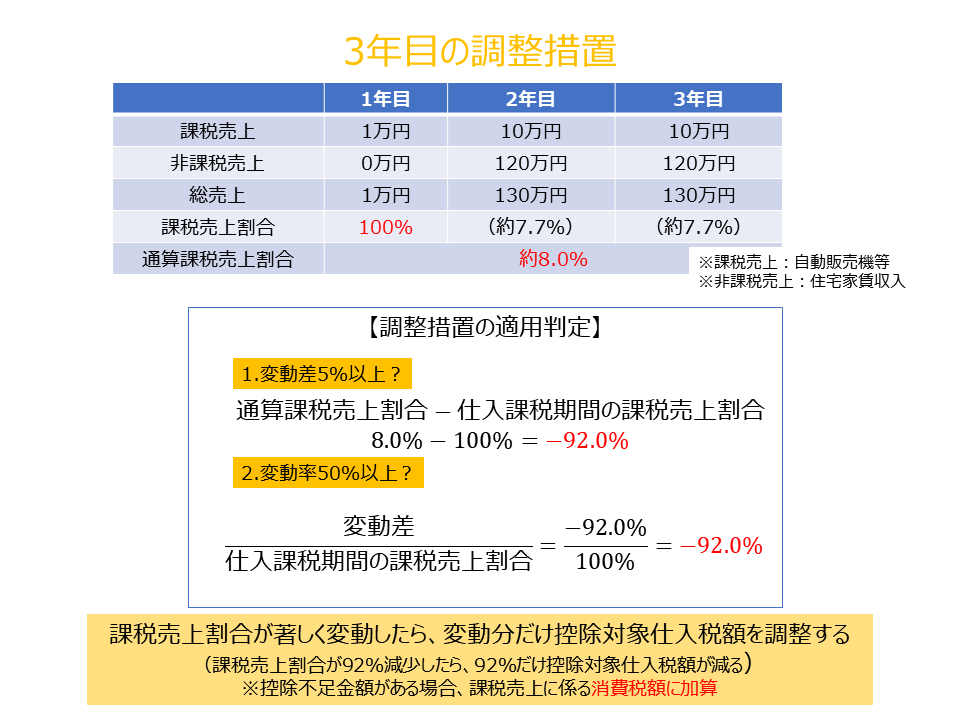

3年目の調整とは?

3年目の調整とは、調整対象固定資産(税抜き100万円以上の棚卸資産以外の固定資産)を仕入れた年に一般課税で確定申告をして、仕入れた年を1年目として数えて3年目の末日までに調整対象固定資産を保有しており、かつ課税売上割合が著しく変動した場合に仕入控除税額の調整を行う制度です。

参照:国税庁「No.6421 課税売上割合が著しく変動したときの調整」

例えば、1年目(仕入課税期間)の課税売上割合が100%で、3年間(通算課税期間・調整期間)の課税売上割合が8%だった場合を考えます。このとき、変動差が5%以上かつ変動率が50%以上あるため、課税売上割合が著しく変動したと判定します。

課税売上割合は著しく減少しているので、仮に建物(調整対象固定資産)の消費税が100万円だったとすると、3年目に変動差92%分の92万円が控除対象外となってしまうのです。仮に3年目の仕入れ税額が0円なら、92万円を返納します。

平成22年度税制改正前の自動販売機スキームは、調整を行う3年目に免税事業者となることができたため、この調整措置を免れることができました。

不動産投資の消費税還付スキームを制限する税制改正の歴史

先ほど紹介した自動販売機スキームが、不動産投資で消費税還付を受けるスキームの代表例です。しかし、このようなスキームは税制改正によって利用できなくなっています。ここでは、消費税還付スキームと税制改正の歴史を簡単に紹介します。

平成22年度税制改正(2010年)で3年目の調整が強制された

平成22年度税制改正では、3年目の調整が強制されました。

具体的には、課税事業者となることを選択してから2年以内(課税選択の強制適用期間)に調整対象固定資産(税抜き100万円以上の棚卸資産以外の固定資産)を取得すると、3年目の調整を受けるまで免税事業者には戻れず、必ず一般課税で確定申告をしなければなりません。

参照:国税庁「消費税法改正のお知らせ 平成22年4月」(PDF)

平成28年度税制改正(2016年)で3年目に物件取得する方法も調整が強制された

平成22年度税制改正で3年目の調整が強制されましたが、これはあくまでも「課税事業者となって2年以内に調整対象固定資産を取得した場合」に強制されるものでした。

そのため、2年間待機して3年目に物件を取得すれば、3年目に還付を受けて、4年目から免税事業者となることができます。つまり、取得3年目の調整を免れることができました。

ところが、課税事業者3年目まで待機する方法も、平成28年度税制改正で一部制限されてしまいます。

具体的には、課税事業者の強制適用期間(2年)に関わらず、高額特定資産(税抜き1,000万円以上の棚卸資産または固定資産)を取得して一般課税で確定申告をした場合、3年目の調整措置が強制されることとなりました。

令和2年度税制改正(2020年)で住宅は取得年の仕入税額控除が認められなくなった

平成28年度税制改正で、いつ物件(高額特定資産)を取得しても、一般課税で消費税の確定申告をしてしまうと3年目の調整をしなければならなくなりました。

ところが、3年目の調整の適用を受けないために、金地金の売買を繰り返し行い、力技で3年間の課税売上割合(通算課税売上割合)を高めることにより、変動率50%未満とするなどして調整を受けない手法もありました。

例えば、下表のように2年目以降は住宅家賃と同額程度の金地金の売却収入(課税売上)を得ると、課税売上割合の変動率を50%未満にできます。

| 1年目 | 2年目 | 3年目 | |

|---|---|---|---|

| 課税売上(金地金) | 1万円 | 120万円 | 120万円 |

| 非課税売上(住宅家賃) | 0万円 | 120万円 | 120万円 |

| 総売上 | 1万円 | 240万円 | 240万円 |

| 課税売上割合 | 100% | 50% | 50% |

| 通算課税売上割合 | 約50.1%(課税売上241万円÷総売上481万円) | ||

| 変動率 | -49.9%(変動差49.9%÷仕入課税期間の課税売上割合100%) | ||

このような金地金売買スキームも、令和2年度税制改正で封じられました。具体的には、「税抜き1,000万円以上の住宅(居住用賃貸建物)」については、そもそも仕入税額控除の対象外となりました。

もっとも、なかば強制的に仕入税額控除の適用を認めていないため、例えば3年目までに売却したり、オフィスとして賃貸したりした場合には、仕入税額控除を認めるための調整措置が設けられています。

令和2年度(2020年)税制改正後の不動産投資による消費税還付はどうなる?

税制改正について紹介してきましたが、これまでの改正の影響をほとんど受けず、消費税の還付を受ける方法は残されています。その方法は、店舗や事務所など「居住用賃貸建物」ではない資産の取得です。

この方法は、結局、通常の事業における設備投資と同じ仕組みといえます。建物を取得した年は、売上税額より仕入税額のほうが大きい場合が一般的であるため、消費税の還付を受けることが可能です。

3年目の調整においても、そもそも住宅家賃でなければ課税売上であるため、課税売上割合の著しい変動(減少)は通常生じません。結果、調整が強制される3年を過ぎた4年目には、免税事業者となって課税売上げに係る消費税の納付を避けることができます。

まとめ:不動産投資で消費税還付だけを狙うのはおすすめしない

住宅の賃貸では、消費税の還付を狙うことはほとんど不可能です。店舗や事務所などはそもそも課税売上に対応する仕入れとなるため、取得した年に還付を受けることができ、3年目の調整で返納することも通常はありません。

消費税還付だけの目的で不動産投資を始めることは危険であるため、出口戦略を意識して還付を受けられる場合は受けつつ、キャッシュフローを重視した不動産投資を検討しましょう。