年収2,000万円といえば一般的には高所得者と言えますが、節税に関して以下のような悩みはないでしょうか。

- 年収2000万でも手取りが思っていたよりも少なく生活水準が上がらない

- 税負担が大きいため、節税を検討しているが、サラリーマンだと難しい

日本の所得税は高所得者ほど税率が高くなる超過累進税率であるため、上記のような悩みを持つのも当然です。

年収2,000万円であれば、通常、年収の約30%もの税金や社会保険料を負担しています。

そこで、本記事では年収2,000万円におすすめの節税方法5選を紹介します。税金や社会保険料の具体的な計算例もあわせて紹介するので、ぜひ手取りを増やすためにお役立てください。

目次

年収2000万円の人におすすめの節税方法5選

年収2,000万円の人におすすめの節税方法5選は以下のとおりです。それぞれ解説していきます。

![]() 年収2,000万円の人におすすめの節税方法5選

年収2,000万円の人におすすめの節税方法5選

- 節税方法①不動産投資で損益通算して課税所得を抑える

- 節税方法②家族分の医療費や生命保険料を自分で支払う

- 節税方法③iDeCoで老後資産を形成しながら課税所得を抑える

- 節税方法④NISAを使って非課税で投資をする(少額投資非課税制度)

- 節税方法⑤ふるさと納税でお得に返礼品をもらう

なお、サラリーマンが確定申告をして経費を抑える方法(特定支出控除)は以下の記事を参考にしてみてください。

節税方法①不動産投資で損益通算して課税所得を抑える

年収2,000万円の人が節税する際にまず検討すべき方法が、不動産投資です。そもそも、個人が税金を抑える方法には次のような方法があります。

![]() 税金を抑える方法のイメージ

税金を抑える方法のイメージ

- 収入を減らす

- 必要経費を増やす

- 所得控除を増やす

当然、収入を減らすと税負担は抑えられます。しかし、税負担を抑えて手取りを増やすことが真の節税です。そのため、必要経費や所得控除を増やして節税しなければなりません。

しかし、サラリーマン(給与所得者)は必要経費に相当する給与所得控除が決まっているので、この方法で節税を行うことは難しいです。所得控除を増やす方法も後述しますが、一部を除いて支出を増やさなければならないので、手取りを増やすためには効果的ではありません。

不動産投資なら、支出をしない必要経費(減価償却費)によって不動産所得の赤字を出し、節税が可能です。例えば、給与所得が1,800万円で不動産所得の赤字が500万円なら、総所得金額は1,300万円に抑えられます。

また、高所得者ほど不動産投資による節税効果は高いです。不動産投資での節税については注意点を含め以下の記事で詳しく解説しているのでぜひ参考にしてください。

節税方法②家族分の医療費や生命保険料を自分で支払う

家族分の医療費や生命保険料を家族内の高所得者が支払うと、節税が可能です。

つまり医療費控除や生命保険料控除といった所得控除を利用しますが、この2つは本人のためだけでなく、家族のために支払った金額も対象です。

![]()

![]()

引用元:国税庁「妻が契約者の生命保険料」

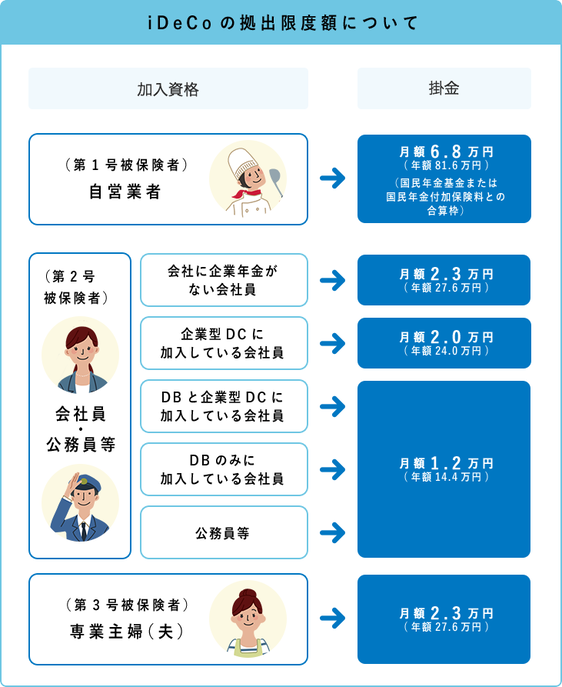

節税方法③iDeCoで老後資産を形成しながら課税所得を抑える

iDeCoとは、原則60歳以降に受け取ることを前提にした資産運用で、投資した額だけ毎年の所得税や住民税を抑えられる私的年金制度です。60歳までにお金の余裕がある場合、積極的に利用すべき方法といえます。

投資額(掛金)は月額5,000円以上1,000円単位で選べ、会社員(第2号被保険者)は状況によりますが、最大で月額2.3万円(年額27.6万円)までです。

引用元:iDeCo公式サイト(厚生労働省)「iDeCo(イデコ)の仕組み」

iDeCoには3つの税制優遇があり、それぞれ次のとおりです。

![]() iDeCoの3つの税制優遇

iDeCoの3つの税制優遇

- 投資したとき:掛金は全額が小規模企業共済等掛金控除の対象となり、拠出した分だけ課税所得を抑えられる

- 運用しているとき:運用益にかかる約20%の税金が非課税となる

- 受け取るとき:退職所得控除や公的年金等控除が受けられるので、全額非課税で受け取れることもある

しかし、iDeCoで課税所得を抑えられるのはサラリーマンの場合には最大27.6万円(年額)と限定されているため、不動産投資と比べると節税効果は限定的です。

また、自分の資産とはいえ、手元のお金を出して60歳までの流動性が失われる点がデメリットといえます。不動産投資であれば、手元のお金を増やしながら減価償却費による節税も可能です。

節税方法④NISAを使って非課税で投資をする(少額投資非課税制度)

iDeCoと似たような制度にNISAがあります。NISAは、一定の条件で非課税口座内で投資ができる制度です。ただし、これまで課税口座で投資していた人がNISA口座(非課税口座)で投資をしない限り、NISAを始めても今より税金を抑えることはできません。

一般NISAの場合、個別株や投資信託などを年間120万円まで購入可能です。購入した年から5年間、非課税口座内で取引できます。

つみたてNISAの場合、一定の投資信託のみ年間40万円まで積立購入が可能です。購入した年から20年間、非課税口座内で取引できます。

なお、2024年からは一般NISAが新NISAに変わります。詳しくは以下の記事を参考にしてみてください。

節税方法⑤ふるさと納税でお得に返礼品をもらう

節税とは言えませんが、税金の負担に悩んでいる人におすすめの制度がふるさと納税です。

ふるさと納税をすると、実質的に2,000円を負担して住民税を前払いし、自治体からの返礼品をもらうことができます。つまり、返礼品に2,000円を超える価値があるなら得をします。

さらに、住民税の額(所得割額)が大きい人ほどふるさと納税額を大きくでき、2,000円の負担でもらえる返礼品が増えるのです。

ただし、寄附金額は総所得金額等の30%までで、住民税の前払いができるのは住民税所得割額の20%までと制限があります。この制限を超えると住民税を前払いしていることにはならない金額が生じ、ただの寄附またはお取り寄せになるので注意が必要です。

詳しくは以下の記事を参考にしてみてください。

年収2000万円の所得税や住民税、社会保険料の負担はいくら?

●画像なし●

年収2,000万円になると、所得税や住民税、社会保険料の負担はいくらになっているのでしょうか。それぞれ計算していきます。

年収2000万円の社会保険料は目安として約159万円

社会保険料は、健康保険料や厚生年金保険料のことを指すのが一般的です。なお、ここでは雇用保険料も含めて計算していきます。

社会保険料を計算するためには標準報酬月額や標準賞与額を知る必要があります。ここでは給料(報酬月額)を毎月約167万円もらっていることを前提とします。

すると、健康保険の標準報酬等級と保険料、厚生年金保険の標準報酬等級と保険料はそれぞれ次のとおりです(保険者は協会けんぽ東京支部で、年齢40歳未満であり介護保険の被保険者ではないと仮定)。

| 健康保険 | 厚生年金保険 | |

|---|---|---|

| 等級 | 50等級(上限) | 32等級(上限) |

| 従業員負担分の保険料 | 68,388円(年額820,656円) | 59,475円(年額713,700円) |

参照:協会けんぽ「令和3年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表」(PDF)

雇用保険料(労働者負担分)は、賃金総額に対して保険料率0.3%を乗じて求めます。賃金総額が2,000万円とすれば、雇用保険料は年額60,000円です。

よって、社会保険料の合計は約159万円となります。

年収2000万円の所得税は目安として約369万円

所得税は、まず給与年収2,000万円から給与所得を求めます。給与所得控除は195万円です。

さらに、扶養している23歳未満の家族がいる場合は所得金額調整控除を受けられるため、15万円の所得金額調整控除を適用します。これらを差し引き、給与所得は1,790万円です。

次に所得控除の合計額を求めます。今回は、基礎控除48万円と先ほど求めた社会保険料控除159万円として、合計額は207万円です。後述しますが、給与年収2,000万円の場合に配偶者控除は受けることができません。

所得控除を計算したら課税所得を求めます。給与所得のみで他の所得がなければ、給与所得1,790万円から所得控除207万円を差し引いて1,583万円です。

最後に、所得税の速算表を適用して所得税の額を求めると、課税所得1,583万円×33%-153.6万円により所得税は約369万円となります。なお、復興特別所得税は考慮していません。

年収2000万円の住民税は目安として約159万円

住民税の計算は所得税とほとんど同じですが、所得控除の額や税率などが異なります。

住民税では基礎控除が43万円となるため、社会保険料控除159万円と合計して所得控除の合計額は202万円です。よって、課税所得は給与所得1,790万円から所得控除の合計額202万円を差し引いて1,588万円となります。

住民税は所得割と均等割がありますが、まず所得割は課税所得1,588万円の10%ですので158.8万円です(調整控除は考慮していません)。均等割は自治体によって異なりますが、今回は5,000円とします。

したがって、住民税は所得割と均等割をあわせて約159万円です。

年収2000万円の手取りはいくら?

所得税と住民税、社会保険料がわかれば、手取りが決まります。計算式は次のとおりです。結果として、年収2,000万円に対する手取り(可処分所得)は1,313万円で、割合は約66%となります。

![]() 年収2,000万円の手取り(概算)

年収2,000万円の手取り(概算)

年収2000万円を超えるデメリットとは?

年収2,000万円を超えると、次のようなデメリットが生じます。

![]() 年収2,000万円を超えるデメリット

年収2,000万円を超えるデメリット

- 年末調整の対象外となるため確定申告が必要

- 配偶者(特別)控除やひとり親控除が受けられない

年末調整の対象外となるため確定申告が必要

年収2,000万円以下のサラリーマンは、医療費控除や住宅ローン控除を受ける人、または副業所得が20万円を超える人を除いて年末調整があるため確定申告をする必要はありません。

一方、給与収入が2,000万円を超える人は年末調整の対象外となるため確定申告が必要です。とはいえ、現在ではマイナンバーカードを持っているならe-Taxを利用して自宅で確定申告が完結するため、慣れると手間ではないかもしれません。

配偶者(特別)控除やひとり親控除が受けられない

配偶者(特別)控除やひとり親控除などの所得控除は、合計所得金額が一定以下でなければ適用を受けられません。

給与年収2,000万円はその他の所得がなければ合計所得金額は1,790万円であるため、課税所得を抑えられず、税負担が重くなってしまいます。

![]() 人的控除の制限(本人所得要件)

人的控除の制限(本人所得要件)

- 勤労学生控除:合計所得金額75万円超えで受けられない

- ひとり親控除:合計所得金額500万円超えで受けられない

- 寡婦控除:合計所得金額500万円超えで受けられない

- 配偶者(特別)控除:合計所得金額900万円超えから控除額が下がり、1,000万円超えで受けられない

- 基礎控除:合計所得金額2,400万円超えから控除額が下がり、2,500万円超えで受けられない

なお、扶養控除と障害者控除には本人の所得要件はありません。

年収2000万円の人が不動産投資で節税をするための3つのコツ

年収2,000万円の人は、不動産投資で節税することがおすすめだと紹介しました。そこで、不動産投資で節税をするためのコツを3つ紹介しますのでぜひ参考にしてください。

![]() 不動産投資で節税をするための3つのコツ

不動産投資で節税をするための3つのコツ

- コツ①不動産投資による節税スキームを把握する

- コツ②継続的にサポートしてくれる不動産会社を選ぶ

- コツ③信頼できる営業担当者を探す

コツ①不動産投資による節税スキームを把握する

まずは、不動産投資で節税ができる仕組み(節税スキーム)を把握しましょう。不動産投資における節税のポイントは、以下の3つです。

![]() 不動産投資における節税のポイント

不動産投資における節税のポイント

- 減価償却費:実際には支出しないが経費となるため、現金収支は黒字でも不動産所得を赤字にできる

- 損益通算:不動産所得が赤字だと、給与所得など他の所得と通算できるため課税所得を抑えられる

- 土地・建物の譲渡益課税:減価償却した分だけ譲渡益が高くなるが、申告分離課税であるため損益通算をした年の税率と譲渡税率(20%または39%)との差を利用して節税ができる

しかし、不動産を購入する際は土地より建物の割合を多くすべきであることや、不動産所得が赤字だった場合の損益通算には特例があるなどの細かい注意点があります。詳しくは以下の記事などを参考にしてみてください。

コツ②継続的にサポートしてくれる不動産会社を選ぶ

節税と直接は関係しませんが、節税目的で物件を購入する際、継続的にサポートしてくれる不動産会社を選ぶことがおすすめです。

節税目的で物件を購入する場合は、減価償却費の関係上、築年数が経過した古い物件を購入することもあります。古い物件は入居者が付きにくく修繕費も発生しやすい傾向があるため、売って終わりではなく継続的にサポートを得られるパートナーが必要です。

また、年収2,000万円だと融資の条件が良くなりやすいなど、節税目的でなくても不動産投資はおすすめです。この点から見ても、信頼のおける不動産会社と関係を築いておくと良いでしょう。

コツ③信頼できる営業担当者を探す

不動産会社だけでなく、営業担当者が信頼できるかどうかも見ておきたいポイントです。

不動産会社によっては「コンサルタント」と呼ばれることもあり、不明点などを継続的にサポートしてくれる場合には不動産管理の手間を省くことができます。

まとめ:年収2000万円の節税方法として不動産投資を検討してみましょう

年収2,000万円の節税方法は不動産投資がおすすめです。

iDeCoや生命保険料控除、医療費控除など節税方法は様々ありますが、所得控除には限度があるため期待する節税効果が得られるとは限りません。ふるさと納税も確かにお得な制度ですが、税金の負担は変わっていません。

一方、不動産投資なら減価償却費や損益通算を使って、高所得者であるほど効果的に節税ができます。

節税だけでなく資産運用の面でも有効なため、少しでも節税をしたい人はぜひ不動産投資を検討してみてください。