借入金の返済方法には、「元利均等返済」と「元金均等返済」の2種類があります。住宅ローンを検討中の人の中には、「元利均等と元金均等ではどう違うの?」「どちらがお得?」「返済額は計算できるの?」などの疑問を感じる人もいるでしょう。

本記事では、元利均等返済と元金均等返済の仕組みやメリット・デメリットについて解説します。2つの返済方法の選択方法や試算方法についても紹介するので、自分のライフプランにあった返済方法を見つけましょう。

元利均等返済とは|仕組みと特徴

まず最初に、元利均等返済の仕組みやメリット・デメリットについて説明します。

元利均等返済とは

元利均等返済とは、毎月の返済額を変えずに元金と利息を返済していく方法です。

※以下、毎月の元金の返済額を「元金」、毎月の利息の返済額を「利息」と呼んで説明します。

返済当初は利息が多いため元金の割合は小さくなり、返済が進むと元金の割合が増加します。

元利均等返済のイメージ:

毎月の返済額とローン金利が決まれば、元金は返済額から利息を差し引いて計算できます。

- 元金=毎月の返済額(一定)-利息

元利均等返済のメリット

元利均等返済のメリットは、毎月の返済額が一定であるため返済計画が立てやすいことです。月々の収入から一定額の住宅ローン分を差し引いた金額をその月の生活費などとして計算しやすいです。

また、返済当初は利息が多いですが、返済額を一定にすることで返済金の初期の負担を抑えられます。

元利均等返済のデメリット

元利均等返済のデメリットは、元金均等返済と比較して総返済金額が多いことです。

返済当初は利息の割合が高くて元金がなかなか減らないため返済期間が長くなります。また、返済期間が長くなると利息がかさむため、元金均等返済と比較して総返済金額が多くなります。

元金均等返済とは|仕組みと特徴

次に、元金均等返済の仕組みやメリット・デメリットについて説明します。

元金均等返済とは

元金均等返済とは、毎月の元金の返済額を一定にする返済方法です。毎月の返済額は、元金(一定)に利息を加えた金額です。

※以下においても、毎月の元金の返済額を「元金」、毎月の利息の返済額を「利息」と呼んで説明します。

- 毎月の返済額=元金(一定)+利息

返済当初は利息が多いため毎月の返済額は多くなり、返済が進むにつれて返済額は減少します。

元金均等返済のイメージ:

元金均等返済のメリット

元金均等返済のメリットは、元利均等返済と比較して総返済額が少なくて済むことです。

返済金額が少なくなるのは、返済当初から毎月一定額の元金を返済するため、元金の減りが早いためです。また、早く返済できるため利息の支払いが少なくて済み、その結果、総返済額も少なくなります。

また、返済が進むにつれ毎月の返済額が下がるため、将来の経済的負担を下げられます。

元金均等返済のデメリット

元金均等返済のデメリットは、当初の返済負担が大きいことです。返済当初は利息が多い上に一定額の元金を返済するため、返済額が高額です。

たとえば、借入金額3,000万円・固定金利1.5%と仮定して概算すると、返済当初は金利だけで約3万7,500円も支払うことになります。

元利均等返済の返済額を減らす方法

2つの返済方法を比較して、「返済期間が短く総返済額も少ない元金均等返済が有利」と感じた人も多いでしょう。

しかし、元利均等返済で毎月の返済額を抑えながら、返済期間を短縮し返済額を減らす方法があります。その方法は、元金を早く減らすために「繰り上げ返済」や「ボーナス返済」を利用することです。

方法①:繰り上げ返済

繰り上げ返済とは、資金に余裕があるときに毎月の返済とは別に住宅ローンを返済することです。ローン残高の全額、または一部だけを返済する方法があります。

繰り上げ返済するときの最低返済額は借入先によって異なります。返済手数料が必要なケースでは、ある程度の金額が貯まってから検討しましょう。

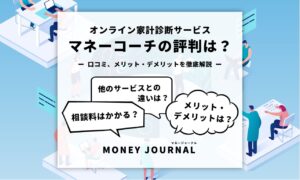

方法②:ボーナス返済

ボーナス返済とは、毎月の返済に加えてボーナス月などにローン返済する方法です。

一般的には、ボーナス支給月に合わせて年2回の返済月を決めます。ボーナス月には、毎月の返済分に加えてボーナス月分を支払う必要があるので覚えておきましょう。

ボーナス返済をすることで、毎月の返済額を抑えながら、返済期間を短縮し返済額を減らすことができます。

「自分にとって効率のいい投資って何かな?」とお悩みの方は、投資を始める上で重要なポイントを、まずは押さえておくことが大切です。それは、自分がどのような「投資タイプ」なのかを事前に把握しておくことです。 MIRAPの投資診断ではLINEでカンタンに「投資タイプ」を知ることができます。あなたは一体 なにタイプでしょう?

元利均等と元金均等のどちらを選択すればいい?

2つの返済方法の仕組みやメリット、デメリットなどについて説明してきましたが、どちらを選択すべきかは人それぞれです。

そこで、元利均等返済がおすすめな人と元金均等返済がおすすめな人について説明します。

元利均等返済がおすすめの人

返済当初の負担を減らしたい人や、手元に自由に使える資金を確保したい人には、元利均等返済がおすすめです。

子育て世代なら教育資金など大きな出費が予想されます。また、事業をしている人なら資金繰りの余裕も必要でしょう。総返済額は多少増えても、無理のない返済を続けられることが大切です。

子どもの教育資金について詳しく知りたい人は、次の記事を参照してください。

元金均等返済がおすすめの人

資金に余裕のある人や総返済額を少しでも減らしたい人には、元金均等返済がおすすめです。

返済当初の経済的負担は大きくなりますが、総返済額を抑えることができます。また、定年までの期間が短い人にとっては、返済期間を短縮して将来の負担を減らせるので安心です。

住宅ローンの返済シミュレーション

元利均等返済と元金均等返済ではどれくらい返済額が異なるのか、具体例でシミュレーションしてみましょう。

(ケース1)借入金額1,000万円、返済期間30年、固定金利1.5%:

| 元利均等返済 | 元金均等返済 | |

|---|---|---|

| 当初の返済額(月) | 3万4,512円 | 3万9,252円 |

| 総返済額 | 約1,242万円 | 約1,226万円 |

元金均等返済の当初の返済額は約5,000円高くなりますが、総返済額は約16万円安くなります。

(ケース2)借入金額1,000万円、返済期間30年、固定金利3.0%:

| 元利均等返済 | 元金均等返済 | |

|---|---|---|

| 当初の返済額(月) | 4万2,160円 | 5万727円 |

| 総返済額 | 約1,518万円 | 約1,451万円 |

金利を2倍にして試算すると、総返済額の差は約67万円です。総返済額を比較すると、金利が高いほど元金均等返済の方が有利です。

(ケース3)借入金額1,000万円、返済期間15年、固定金利1.5%:

| 元利均等返済 | 元金均等返済 | |

|---|---|---|

| 当初の返済額(月) | 6万2,074円 | 6万6,999円 |

| 総返済額 | 約1,117万円 | 約1,113万円 |

ケース1の返済期間を15年に短縮すると、総返済額の差は約4万円です。返済期間が短ければ、総返済額の差は少なくなります。

返済シミュレーションは、住宅ローンを取り扱う銀行のホームページなどで簡単にできます。自分で計算したい人は、以下の記事を参考にシミュレーションしてみましょう。

まとめ:ライフサイクルの変化に備えて子育て世代には元利均等払いがおすすめ

住宅ローンの返済方法には、毎月の返済額が一定の「元利均等返済」と元金の返済額が一定の「元金均等返済」の2つがあります。

元金均等返済の方が返済期間が短く総返済額が少なくて済みますが、返済当初の返済額が大きくなります。

住宅ローンの返済は長期に及ぶため、無理なく返済を続けられることが重要です。ライフサイクルの変化に応じてさまざまな出費が想定される子育て世代の人には、返済額が一定の元利均等返済がおすすめです。