「働きすぎると税金がより多くかかるため、損をする」とよく言われています。しかし、実際に年収がいくらになるとどのような税金がかけられるのか、ご存知でしょうか。「具体的な数字はあまり知らない」という方も多いです。

そこで本記事では、パートやアルバイトの給料にかかる税金の種類や、所得税が徴収される月収額、注意すべき3つの年収の基準、所得税の計算方法などをご紹介します。月収や年収の課税されるポイントがわかるようになり、働き方をうまく調整して節税できます。

目次

パートやアルバイトの給料にかかる税金は?「所得税」と「住民税」

パートやアルバイトの給料には、次の2種類の税金がかけられます。

- 所得税

- 住民税

年収がいくらになるとそれぞれの税が発生するのかを、表にまとめました。

| 年収 | 所得税 | 住民税 |

|---|---|---|

| 100万円以下 | なし | なし |

| 100万円超103万円以下 | なし | あり |

| 103万円超 | あり | あり |

本記事では、特に所得税に注目します。所得税が月収いくらから引かれるのか、年収いくらからどの程度かけられるのか、以下で順番に解説します。

所得税はいくらから引かれる?月収88,000円が1つの基準

「年収103万円に達していないから、私に所得税は関係ない」と考えるのは、誤解です。所得税は年収の額面とは無関係に、毎月の給料から差し引かれます。月収8万8,000円が、所得税が発生して天引きされる基準の1つです。なお、1年通して103万円の基準まで達しない場合は、同年年末に年末調整にて納めた所得税が還ってくるという仕組みになっています。

勤務先に「扶養控除等(異動)申告書」を提出しているかいないかで、天引きの状況が異なってきます。以下で、それぞれの状況についてご説明します。

扶養控除等(異動)申告書を提出している勤務先の場合

扶養控除等(異動)申告書を提出している勤務先では、次の2つの基準が適用されます。

- 月収8万8,000円未満であれば所得税は発生しない

- 毎月発生する所得税は、給与額の他に扶養親族等の人数によって変わる

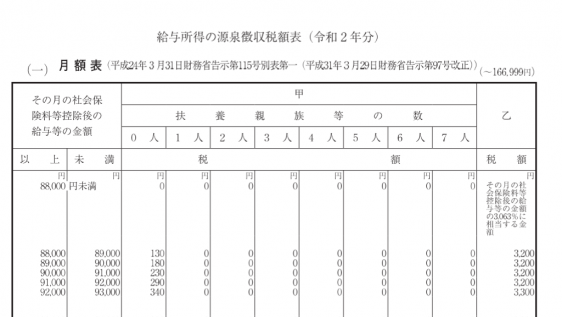

次の「給与所得の源泉徴収税額表」の「甲欄」をご覧ください。

出典:国税庁HP

給与が月額8万8,000円未満の場合、税額は扶養親族等の人数にかかわらず0円です。月額8万8,000円以上になると、扶養親族等がいない場合に所得税が発生しています。

表より、源泉徴収される所得税は、毎月の給与額と扶養親族等の人数によって、金額が決定されていることがわかります。

扶養控除等(異動)申告書を提出していない勤務先の場合

扶養控除等(異動)申告書を提出していない勤務先では、月収が8万8,000円未満でも所得税が給与から引かれます。「給与所得の源泉徴収税額表」の「乙欄」をご覧ください。月額8万8,000円未満の場合、3.063%に相当する金額が源泉徴収されます。

また、8万8,000円以上の場合に甲欄と乙欄を比べると、乙欄の税額が高く、扶養親族等の人数は考慮されないことがわかります。

所得税はいくらからかかる?注意すべき3つの年収の基準

アルバイトやパート勤務の際に注意すべき「年収の壁」として、年収103万円や130万円、150万円などさまざまな数値を耳にします。「どの金額でどのような状況になるのか、あまり知らない」という方もいらっしゃるのではないでしょうか。

それぞれの年収の基準と、起こる事態は次のとおりです。

- 年収103万円超|所得税がかかる

- 年収130万円以上|社会保険料の自己負担が必要になる

- 年収150万円以上|所得税の配偶者控除が受けられなくなる

所得税における変化と、社会保険料における変化が混在しているため、わかりづらいかもしれません。以下で、各年収の基準での状況について、くわしくご説明します。

①年収103万円超|所得税がかかる

給料で年収が103万円を超えると、所得税が課せられます。年収103万円以下なら所得税は0円です。年収が少し増えただけで、自分の給料に所得税が発生するので「103万円の壁」と呼ばれます。

また、子が親の扶養控除に入っている時は、子の年収が103万円を超えた場合、扶養控除の適用外です。扶養控除額は38万円~63万円であり、扶養控除を受けられなくなったために、親の税負担が扶養控除額の分増加します。

②年収130万円以上|社会保険料の自己負担が必要になる

まず、年収106万円を超えると、次の要件にすべて該当する場合は、社会保険に加入する必要があります。勤務先で厚生年金および健康保険へ加入する義務が生じます。

- 正社員が501人以上いる会社に勤務

- 月収が8万8,000円以上

- 雇用期間が1年以上

- 労働時間が週20時間以上

- 学生ではない

年収130万円以上になると、すべての人が社会保険料を自己負担しなければなりません。配偶者の社会保険の扶養に入っていた人も、扶養から外れます。130万円をわずか超えただけで、国民年金と国民健康保険料を自己負担するため、実質の手取り額は大きく減ります。

③年収150万円以上|所得税の配偶者控除が受けられなくなる

年収が150万円を超えると、所得税の配偶者特別控除が段階的に減っていきます。夫妻の一方が主たる納税者、もう一方が配偶者であるケースでご説明しましょう。税者の配偶者の年収が103万円以下の場合、配偶者控除が適用され、納税者は38万円の控除を受けられます。

配偶者の年収が103万円~150万円の場合は、配偶者特別控除を受けられ、控除額は同じく38万円です。しかし、配偶者の年収が150万円以上になると、配偶者特別控除の控除額が徐々に少なくなります。そのため、納税者の税負担が増加します。

学生は年収130万円まで所得税が非課税になる?勤労学生控除を利用しよう

学生の場合、年収130万円まで所得税が非課税になる「勤労学生控除」を受けられます。通常は年収103万円を超えると所得税がかかるのに対し、所得控除が27万円増えます。次の3つの条件を満たした、アルバイトなどをしている学生が対象です。

- 給与所得などの勤労による所得がある

- 合計所得金額が75万円以下で、しかも給与所得などの勤労に基づく所得以外の所得が10万円以下である

- 特定の学校の生徒や学生である

「合計所得金額」とは、給与所得控除などを引いた金額であり、年収とは異なります。年収が130万円の場合、給与所得控除が55万円なので、合計所得金額=130万円-55万円=75万円で勤労学生控除を受けられます。

アルバイト以外に、ライター業などで給与ではなく報酬を得ている場合は、報酬の合計額が10万円以下であることが条件です。

年収103万円を超えると所得税はいくらかかる?計算方法を解説

「所得税がかかる具体的な年収はわかったけれど、いくらかかるのか」と疑問をお持ちかもしれません。そこで、給与所得に焦点をあてた、所得税のわかりやすい計算方法をご紹介します。次の3ステップにしたがって計算すると、簡単に算出できます。

- 1年間の給与所得額を計算する

- 給与所得額から所得控除を差し引いて課税所得金額を計算する

- 課税所得金額に所得税の税率をかけて所得税額を計算する

各ステップについて、以下でご紹介します。

①1年間の給与所得額を計算する

まず、1年間の給与所得額を計算します。給与所得額は年収のことではありません。「給与所得額=収入合計金額-給与所得控除額」の計算式でもとめられます。下表の左欄で自分の収入合計金額があてはまる欄を探し、そこに対応する右欄で給与所得控除額を計算してください。

令和2年分以降の給与所得控除額:

| 給与等の収入金額 | 給与所得控除額 |

|---|---|

| ~162万5,000円 | 55万円 |

| 162万5,001円~180万円 | 収入金額×40%-10万円 |

| 180万0,001円~360万円 | 収入金額×30%+8万円 |

| 360万0,001円~660万円 | 収入金額×20%+44万円 |

| 660万0,001円~850万円 | 収入金額×10%+110万円 |

| 850万0,001円~ | 195万円(上限) |

②給与所得額から所得控除を差し引いて課税所得金額を計算する

①でもとめた給与所得額から所得控除を引いて、課税所得金額を計算します。計算式は「課税所得金額=給与所得額-各所得控除」です。所得控除のうち、すべての人に適用される基礎控除の額面は次の表のとおりです。

令和2年度以降の基礎控除:

| 納税者本人の合計所得金額 | 控除額 |

|---|---|

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

なお、令和元年分以前の基礎控除の金額は、納税者本人の合計所得金額にかかわらず一律38万円でした。令和2年分以降は、合計所得金額によって異なります。基礎控除以外の代表的な所得控除と控除額は、国税庁ホームページで確認できます。

③課税所得金額に所得税の税率をかけて所得税額を計算する

②でもとめた課税所得金額が所得税の対象となります。所得税をもとめる計算式は「所得税額=課税される所得金額×税率-課税控除額」です。課税所得金額の額面によって、税率および控除額が異なるのが所得税の特徴です。下表を参考に、計算してみましょう。

所得税の速算表:

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円~194万9,000円 | 5% | 0円 |

| 195万円~329万9,000円 | 10% | 9万7,500円 |

| 330万円~694万9,000円 | 20% | 42万7,500円 |

| 695万円~899万9,000円 | 23% | 63万6,000円 |

| 900万円~1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万円~3,999万9,000円 | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

確定申告で所得税が戻る? 年収103万円以下で所得税を引かれたら確定申告を!

すでにご説明したとおり、年収103万円以下なら所得税は発生しません。しかし、「年収103万円以下なのに毎月所得税が天引きされている」というケースは起こり得ます。天引きされた所得税は、確定申告をすると取り戻せます〈年末調整を受けられない場合)。

年収103万円以下であれば、本来納める必要のない所得税です。徴収されたままにするのはもったいないので、確定申告をしてぜひ取り戻しましょう。

まとめ:所得税はいくらからかかるのか理解して節税をしよう

本記事では、以下の3点を主に紹介しました。

- パートやアルバイトの給料には所得税と住民税がかかること

- 給料が年103万円を超えると所得税がかかること

- 所得税は累進課税方式であることと各所得金額帯の税率

所得税が月収または年収のいくらからかかるのか、税額がどの程度なのかがわかると、働き方を調整しやすいです。自分の生活と税額を考えて、収入をコントロールして節税しましょう。