かつては長年勤めた企業を辞める際に受け取る「退職金」が老後資金の大きな柱になっていました。しかし、近年は退職金の支給額が減少してきており、個人の自助努力によって老後資金を確保する必要性が高まっています。

そこで注目されている制度が「確定拠出年金制度」です。

本記事では日本の年金制度における確定拠出年金制度の位置づけや、企業型確定拠出年金と個人型確定拠出年金の違い、確定拠出年金のメリット・デメリットを解説します。

確定拠出年金とは公的年金制度の3階に位置する制度

確定拠出年金とは、「確定拠出年金法」に基づいた年金のことです。

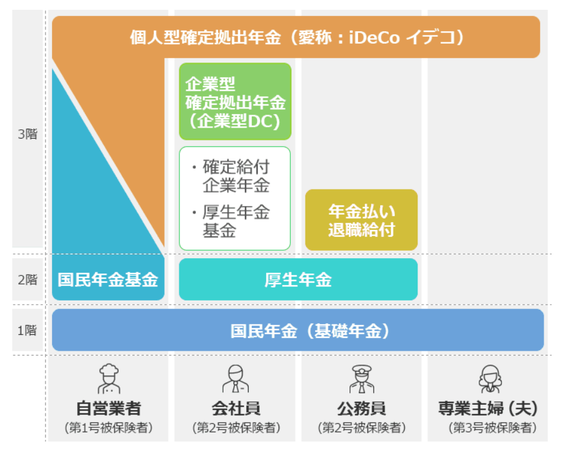

現在の年金制度は3つの階層に分かれており、一戸建てになぞらえて「3階建て」と表現されます。確定拠出年金は最も上位である第3階層に位置しており、加入の義務はない任意の私的年金です。

まずは、1~3階それぞれの年金制度について、全体像を理解しておきましょう。

1階は日本国内に住むすべての人が加入する「国民年金」

年金制度の1階にあたるのは、日本国内に住む20歳から60歳未満の全員が加入しなければいけない「国民年金」です。全ての年金の土台になる制度であることから、「基礎年金」とも呼ばれます。

国民年金の加入者(被保険者)は以下の3通りです。

- 第1号被保険者:個人で保険料を納める人(自営業・農林漁業・学生など)

- 第2号被保険者:厚生年金に加入している人(会社員・公務員など)

- 第3号被保険者:届出をすれば個人で納める必要がない人(第2号被保険者の被扶養配偶者)

納付した国民年金(基礎年金)の支給開始年齢は65歳で、納付した期間に応じて給付額が決まります。

2階は職業に応じて加入する「厚生年金」

厚生年金は、会社員として勤務するサラリーマンや公務員が加入する年金です。保険料は月ごとの給料に対して定率になっており、実際に納付する額は人によって異なります。

厚生年金は国民年金と違い、事業主が保険料の半分を負担することも特徴です(労使折半)。納付した金額は、給与から引き落とされた保険料の倍額ということになります。

将来受け取れる年金は働いていたときの給料・加入期間に応じて給付額が決定し、国民年金に上乗せして支給されます。

3階は企業や団体が任意加入する「私的年金」

私的年金は日本の年金で3階建てにあたる部分で、企業や個人が任意で加入する年金制度です。国民年金と違って自動的に加入するものではなく、国民年金に上乗せする形で老後の生活を更に豊かにするために任意で加入を行います。

今回紹介する「確定拠出年金」も、私的年金の一種です。アメリカの確定拠出年金の代表を「401kプラン」と呼ぶことから、日本の確定拠出年金制度を「日本版401k」と呼ぶこともあります。

私的年金に加入することの大きなメリットは「公的年金を受け取るまでのつなぎになる」点です。

1階・2階部分の公的年金の支給開始年齢は原則65歳ですが、そこまでに預貯金が底を突いてしまうケースがあるかもしれません。確定拠出年金なら最短で60歳から受け取りが可能なため、公的年金の受給開始までの不足金額をカバーすることが可能です。

確定拠出年金制度とは?わかりやすく解説

確定拠出年金制度は、老後の資産形成を目的にした私的年金制度です。

加入者個人、または勤め先の企業が毎月の掛金を拠出し、運用実績によって将来受け取れる年金額が決定します。

企業年金制度改革のなかで「国民の高齢期における所得の確保のための、自主的な努力を支援する」ことを目的に、平成13年度に法制度化が進められました。

確定拠出年金と確定給付年金との違い

確定拠出年金と似た名前の私的年金制度に「確定給付年金」がありますが、両者は全く別の制度です。

両者の違いをまとめると以下のようになります。

| 確定拠出年金 | 確定給付年金 | |

|---|---|---|

| 将来の受取額 | 運用実績によって変動する | あらかじめ決まっている |

| 資産の管理 | 加入者 | 企業 |

| 商品の変更 | できる | できない |

確定給付年金は、文字通り最初から将来の給付額が決まっている年金です。運用リスクは企業が負います。

一方の確定拠出年金は運用実績によって受取額が変動するため、運用リスクは加入者が負うことになります。その代わり、運用成績次第で大きなリターンを期待できます。

また、確定拠出年金は商品の変更ができる点で、確定給付年金と異なります。

確定拠出年金と退職金との違い

日本の企業においては退職金制度が長きにわたって用いられてきましたが、近年は従業員の自助努力による資産形成を後押しすることを目的に確定拠出年金を導入する企業もあります。

確定拠出年金も退職金も、「受け取ったお金を老後の生活に充てる」という点では変わりません。ただし、以下の点で違いが見られます。

| 確定拠出年金 | 退職金 | |

|---|---|---|

| 将来の受取額 | 運用実績によって変動する | 社内規定であらかじめ決まっている |

| 掛金の拠出 | 企業・個人または共同 | 企業 |

| 積立金の運用方法 | 加入者が決める | 社外積立の場合は会社が決める |

退職金は会社が主導権を握って拠出・運用する一方、確定拠出年金は加入者が自分で商品を選定して拠出・運用するという点が異なります。

確定拠出年金に属する2つの制度

ひとくちに「確定拠出年金」といっても、企業向けと個人向けで別の制度が存在します。

ここからは企業が導入する「企業型確定拠出年金」と、個人が加入する「個人型確定拠出年金」について紹介しましょう。

1.企業型確定拠出年金(企業型DC)

企業型確定拠出年金は、企業があらかじめ決まった金額を拠出する私的年金制度です。掛金の積立は企業が行いますが、金融商品の決定や資産配分の決定は加入者(従業員)が自ら行う点に特徴があります。

運用した年金資産は60歳以降、「年金」または規定に定めがあれば「一時金」「年金と一時金の併用」の形で受け取ることが可能です。

会社によっては、企業の掛金に、任意で個人が上乗せして拠出する「マッチング拠出」が認められている場合があります。

2.個人型確定拠出年金(iDeCo)

個人型確定拠出年金は「iDeCo(イデコ)」とも呼ばれており、加入者が自分の責任において年金資産の拠出・運用を行う私的年金制度です。

掛金の全額が所得控除の対象であり、運用益も非課税で再投資ができます。将来は運用して得た年金資産を「年金」または「一時金」「年金と一時金の併用」のいずれかの方法で受け取ることになります。

また、勤め先が企業型確定拠出年金を導入している場合でも、iDeCoに加入することが可能です。ただし、マッチング拠出導入企業の従業員は、iDeCoとマッチング拠出のどちらかを加入者が選択して利用することになります。

この記事の内容の他にも、「お金が貯まる29の知恵」を1冊にまとめました。

今ならLINE登録するだけで、無料でプレゼントしています。

この機会に是非一度LINE登録して、特典を今スグ受け取ってください。

確定拠出年金制度のメリット

確定拠出年金制度を利用することで得られる3つのメリットについて解説します。

メリット1.「拠出」「運用」「受取」のタイミングで税制優遇がある

確定拠出年金では、企業型でも個人型でも、「拠出」「運用」「受取」のそれぞれのタイミングで税制優遇を受けられます。

| メリット | |

|---|---|

| 拠出時 | ・企業型DC:会社から拠出する掛金は非課税であり、税金や社会保険料がかからない ・企業型DCのマッチング拠出:掛金の全額が所得控除になる ・個人型(iDeCo):掛金の全額が所得控除になる |

| 運用期間中 | 運用益は非課税 |

| 受取時 | 受取時にも所得控除が適用される ・一時金での受取:退職所得控除 ・年金形式での受取:公的年金等控除 |

メリット2.運用コストが低い投資信託が多い

確定拠出年金で選択できる投資信託は、運用コストが低い優良な商品が多くあります。

- 購入時手数料が不要(ノーロード)

- 信託報酬が安い

多くの利益を手元に残すためには、運用コストの低い商品を選ぶことが重要です。信託報酬が低い投資信託を選ぶことで、運用益が非課税になる確定拠出年金のメリットと相まって効率的な資産形成を目指せるでしょう。

メリット3.リスク許容度に応じた商品選びができる

投資商品は値動きによっては、一時的に元本割れを起こすこともあります。

人によってリスク許容度はさまざまであり、「せっかく稼いだお金を絶対に失いたくない」という考えの人もいるでしょう。そのような安全志向の人でも、確定拠出年金なら「定期預金」「保険」などの元本確保商品から商品を選ぶことも可能です。

元本確保型は投資信託ほど大きなリターンは期待できないため、「運用益が非課税」というメリットは活かせませんが、「掛金の全額が所得控除になる」というメリットは得られます。

確定拠出年金制度のデメリット

さまざまな税制メリットを得られる確定拠出年金ですが、これから紹介するようなデメリットにも気を付けておきましょう。

デメリット1.原則60歳になるまで引き出せない

確定拠出年金は、あくまでも「年金制度」であり、現役世代のうちに掛金や利益を引き出すことはできません。確定拠出年金に拠出するお金は、60歳まで引き出せなくても問題ない分のみにしましょう。

掛金と利益の合計を受け取れるのは最短でも60歳からであるため、50代までのあいだに引き出したいお金は確定拠出年金以外の投資で運用しておく必要があります。たとえば「NISA」「つみたてNISA」では、いつでも解約して現金化が可能です。

デメリット2.管理機関などに支払うコストが発生する

確定拠出年金を利用している最中は、一定の事務手数料が発生します。企業型は手数料を会社が負担してくれますが、個人型の場合は加入者個人の負担になるため注意が必要です。

投資信託だけでなく、リターンがほとんどない「定期預金」や「保険」でも事務手数料が発生するため、場合によっては手数料によって運用資産がマイナスになってしまうことも考えられます。

デメリット3.転職した企業によっては加入資格を失う場合もある

転職先の企業が企業型確定拠出年金を導入していない場合、加入資格を失ってしまうことがある点にも注意が必要です。

その場合、企業型確定拠出年金の資産をiDeCoに移す等の手続きをすることになります。

まとめ:企業型と個人型の確定拠出年金を活用して老後資金を確保しよう

確定拠出年金は日本の年金制度では3階部分にあたる私的年金制度の一種で、加入者または企業が毎月掛金を拠出して自分で運用を行います。

最短60歳までは引き出せない等のデメリットもありますが、「掛金の全額が所得控除になる」「運用益が非課税になる」「受取時にも所得控除がある」など、多くの税制メリットを得られる点が特長です。

老後のための資産形成の柱として、確定拠出年金を活用してみてはいかがでしょうか。